熱門資訊> 正文

拼多多的「反骨」

2022-11-15 12:29

- 阿里巴巴(BABA) 0

- 拼多多(PDD) 0

- 美團-W(03690.HK) 0

今年,拼多多辦了個「假」雙十一。

收官時,天貓稱,今年雙十一穩中向好,交易規模與去年持平。京東表示,超越行業增速,創造了新的紀錄。輪到拼多多,一言不發。

而第三方數據顯示,第一波、第二波銷售期里,相比同行,拼多多表現實屬拉胯。

事實上,這不是最近纔有的情況,過去一年,拼多多都很「反骨」。

去年以來,一眾互聯網電商巨頭多在試圖講新故事——阿里電商組織架構大變動,京東狂建幾百個物流倉庫,美團側重從社區團購轉向零售業務。

拼多多卻宣佈要加固老本行「務農」:要轉換增長思路,切換到靠加大技術和農業投入換增長。消息一出,拼多多股價盤中暴跌20%。

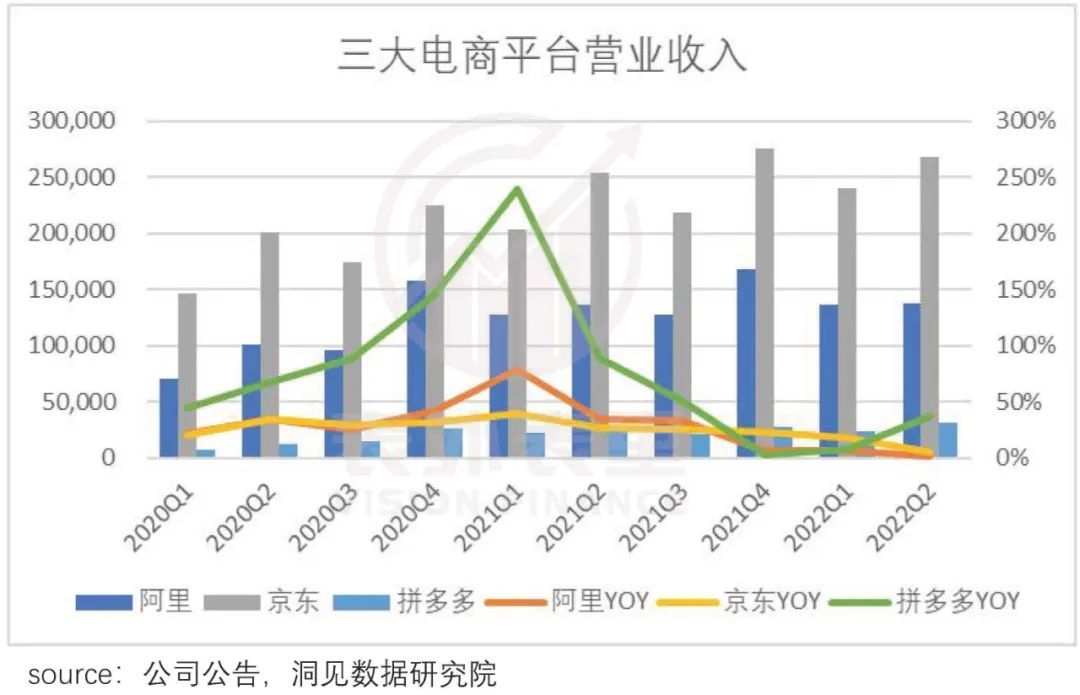

然而財務表現卻是另外的風景,2022Q2在互聯網一片慘淡之際,拼多多營收同比增長36%,營業利潤也同比增加335%。

對這樣的「高光」,不少人簡單歸因為人窮了,消費 降級罷了。

但我們覆盤了消費市場的趨勢后發現,事實可能正好相反。

1 拼多多甩庫存,天貓保品牌

最近一段時間,9塊9的iPhone 13,在拼多多上有失寵的趨勢。

可以看到,百億補貼品類正從大家電、手機,向服飾美粧轉移。而據《2022多多新國潮消費報告》,2021年入駐拼多多的新國潮品牌數量同比增長了270%,有327個銷量過億品牌。

這看起來似乎是拼多多按捺不住,要與阿里正面剛——服飾美粧是天貓淘寶核心品類。

但真相其實是,拼多多被架着走到了這里。

可以看到,近兩年拼多多的用户基本盤五環外小鎮青年,「野性消費」爆發。安踏、李寧已是標配,阿迪、耐克也不鮮見,甚至二線城市的奢侈品店開一個爆一個。

比如,今年8月,貴陽LV首店開業需要排隊1個半小時才能進店,當日銷售額打破全國門店首日銷售紀錄。且據統計,2020年以來LV中國關聯公司新成立的25家分支機構中,有15家都位於二三線城市。

這當然和二三線下沉市場相比高線城市,受宏觀環境波動影響相對較小,市場消費能力仍在有關。

但更關鍵的原因在於,一向奔着高端去的品牌們,在庫存危機下,不得已目光向下。

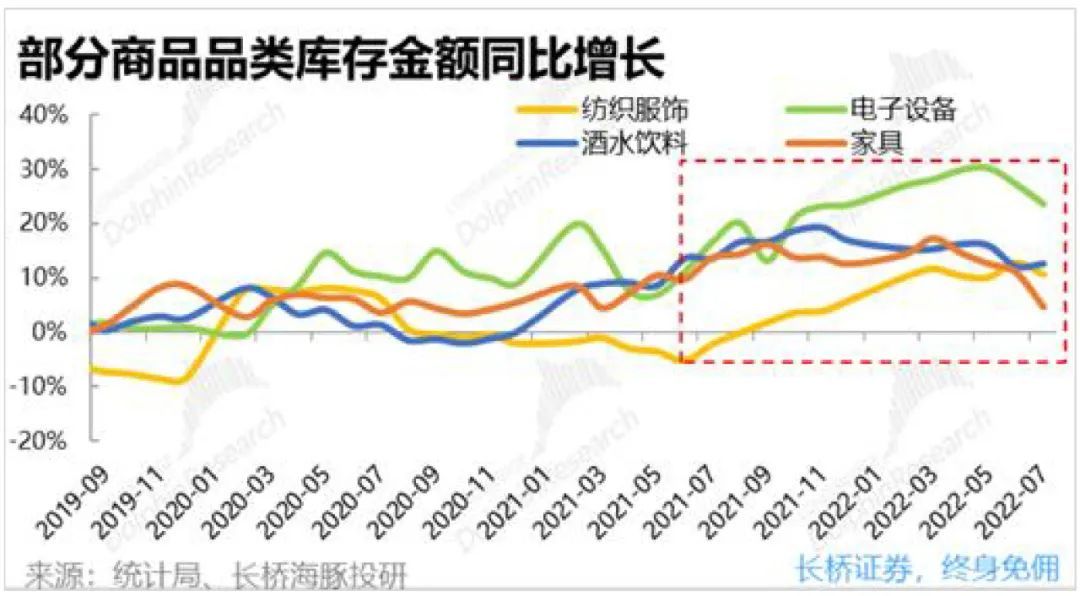

可以看到,2021下半年以來,服飾、家俱、電子設備和酒水飲料的庫存金額,都處於增長態勢。尤其是紡織服飾行業,其庫存金額在2021年7月后急轉向上。

阿迪達斯2022Q1電話會議提到:在中國,公司計劃回購大約4億歐元的庫存,不止於下半年,接下來的幾個季度都將進行,中國市場必須進行清庫存。

基於此,線上渠道,成了眾品牌傾銷庫存的首要選擇。

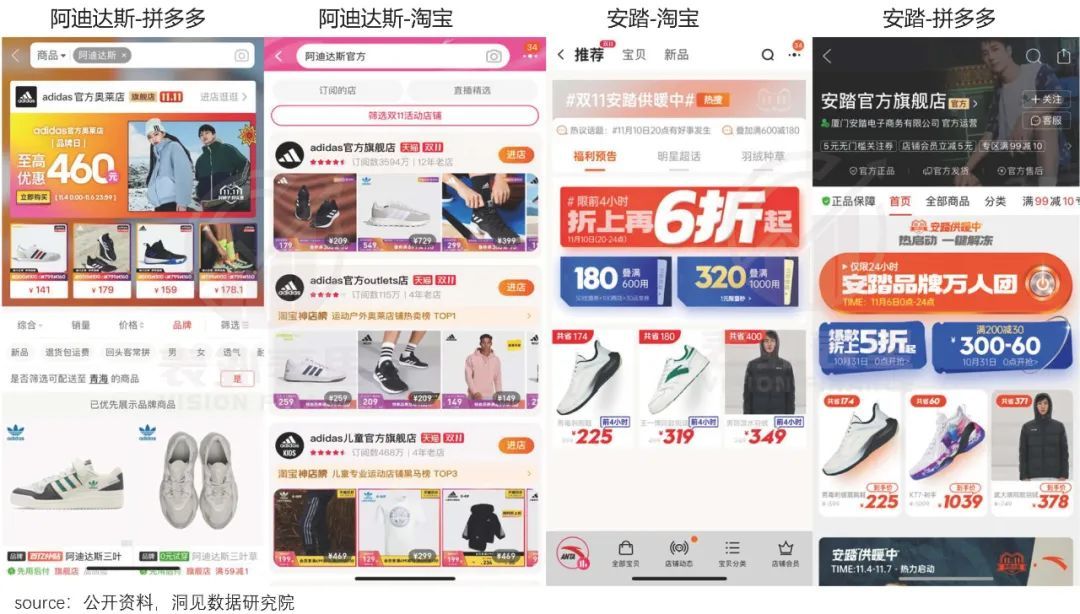

但就具體佈局看,阿迪達斯在拼多多上只上線了官方奧萊店(折扣店),淘寶上卻可以搜到定位不同的各種旗艦店。安踏雖然在開店上一視同仁,但在拼多多的折扣力度更大。

甚至,各個品牌方在拼多多上還有特供版。

比如,特步2022Q2財報提到:今年618期間,特步拼多多專供款的備貨量達到50萬雙,並開闢了4個專屬倉庫承接倉儲物流。

海瀾之家更加「騷操作」,一直對外宣傳,一年四季不打折。實際上所有賣不掉的過季衣服,都是剪掉海瀾之家的商標吊牌后,退回給供應商。供應商以1到3折的價格,大量拋售到拼多多等電商渠道。

也就是説,在傾銷時,品牌可能更傾向於拼多多甩庫存,天貓保品牌。

拼多多顯然在鼓勵這種情況——2020年10月升級了新品牌計劃,從合作範圍、資源投入等方面加大扶持力度,參與「新品牌計劃」定製研發的企業超過1500家,推出定製產品4000多款。

今年618期間,更是推出面向品牌的百億補貼「超星星」計劃——允許旗艦店定高價維持品牌調性,由平臺進行補貼,實現降價傾銷。

如此為品牌商們着想、挽尊,確實吸引到了眾多商家。

據國金證券統計,超星星計劃成功引進了3000-5000個品牌,涉及衣食住行全品類,包括嬌韻詩、自然堂、安踏、特步、COACH、百雀羚等知名品牌,並且不少品牌都是旗艦店。

需求端和供給端的「一拍即合」,反映在拼多多的銷售數據上:今年 618 期間,拼多多服飾美粧銷量同比增長122%。

而不只服飾美粧,家電品類也是一樣的供需情況。

《2022年中國家電行業一季度報告》顯示,彩電、空調、冰箱(含冷櫃)、洗衣機(含乾衣機)國內市場零售額為874億元,同比下降14%。

與之相反,據飛瓜數據,2022Q2廚房小家電以27.2億元的成交規模,領先行業。

這甚至影響了家電行業的趨勢變革。比如,海爾智家董事長梁海山表示:小家電有機會未來三年為公司貢獻10%的收入,今年海爾還將大力推進數字化流程再造。

與此同時,長虹、小天鵝、科龍、榮事達等品牌也都有相似動作。

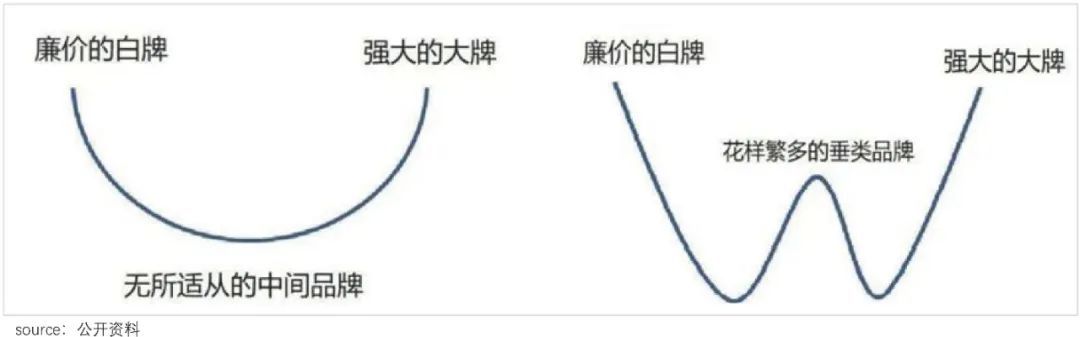

而小家電的出現,打破下沉市場一直存在的「高端買不起」「便宜沒好貨」的問題,讓小鎮青年們有了更多選擇。

如《2021年中國家電市場報告》顯示,截至2021年,我國下沉市場中的家電規模達到2775億元,佔比為31.5%,同比增長8.9%,增幅遠高於整體市場。

嗅到新商機,各平臺都迅速出手:

本就以3c為基本盤的京東,設立京東幫和京東家電專賣店,已有超過150000個門店覆蓋國內2.5萬鄉鎮和60多萬個行政村。

阿里的「村淘」,在近些年升級為「天貓優品」,同樣主打下沉市場。

拼多多則將小家電類目加入APP頂欄位置,趁勢擴充品類。並且今年「618」期間先后發放30億消費紅包,幫助品牌賣貨——雖老土但有用,期間家電品牌官方旗艦店的數量同比增長182%,商品數量同比增長264%。

總的來看,供需匹配推動下,拼多多實現了服飾美粧以及品牌小家電品類的擴充。

且雖然是低價去庫存,但這些品類相比原先主打的生鮮百貨,屬於高加價、高溢利,不僅推動了拼多多ARPU的增長,也帶動佣金收入大幅提升。

但問題在於,上述需求和供給端的結構性變化,並非只指向拼多多。比如小家電品類,京東也在加大扶持力度,為何出頭的是拼多多呢?

2 拿捏人性,「鈎住」高效注意力

實際上,答案隱藏在拼多多最近的動態里。

拼多多進一步將商家直播,整合進升級為一級入口的多多視頻里,且加載率不斷提高;此外,主站還新引進了種樹蓋樓、打麻將、消消樂等多種休閒遊戲,甚至可以看小説。

也就是説,其在大力加碼內容。可作為電商平臺,如此擴充內容,不免讓人質疑「本末倒置」。但事實真的是這樣嗎?

可以看到,加碼內容不是拼多多一家的行為,而是行業共性趨勢:

淘寶升級承接短視頻內容的「逛逛」到首頁底欄一級入口。同時,主打短(視頻)、直(直播)、城(商城)、搜(搜索)全場景打通內容佈局。

京東主站也「改頭換面」,比如,App底部Tab欄增加了「逛」頁面;關注頁,更多商品信息以以短視頻形式呈現。

不過,打法類似,但拼多多套路最多。

比如,短視頻上,相比淘寶、京東的雙列模式,多多視頻更像抖音,注重沉浸式體驗感。而哪個更殺時間,不言而喻。

備註 : 從左到右依次為 : 多多視頻 、 京東的逛 、 淘寶的逛逛。

除了形式討巧,在內容供給上也花了不少心思。

從去年開始,拼多多陸續推出了「金牌計劃」「伯樂計劃」「暖陽計劃」等補貼活動,創作者發佈熱門視頻或是推薦更多達人入駐,最高能獲得數千元的獎勵和流量支持。

基於此,多多視頻不僅成功挖到抖快牆角,吸引了高雨田大魔王、摳王天使、潘姥姥等知名創作者入駐,內容也從一年前土味搞笑、搬運視頻,擴展到記錄生活、科普知識、攝影教程等。

不過,只做到這一步,多多視頻最終會泯然於一眾平臺,因為沒有本質的差異化。這當然不是拼多多想看到的,其內容建設的關鍵,還是拿捏「人性」。

《拼多多增長內幕》一文中論述過,爲了讓用户在電商平臺看視頻,多多視頻先是用每次收益約為1分錢的微信現金到賬,讓用户養成看視頻習慣;接着用大額現金紅包——單次提現20元,鈎着用户。

薅羊毛「鈎子」下,用户大概率怎麼也兑現不了紅包,但拼多多卻可以收割遠超成本的用户時長。

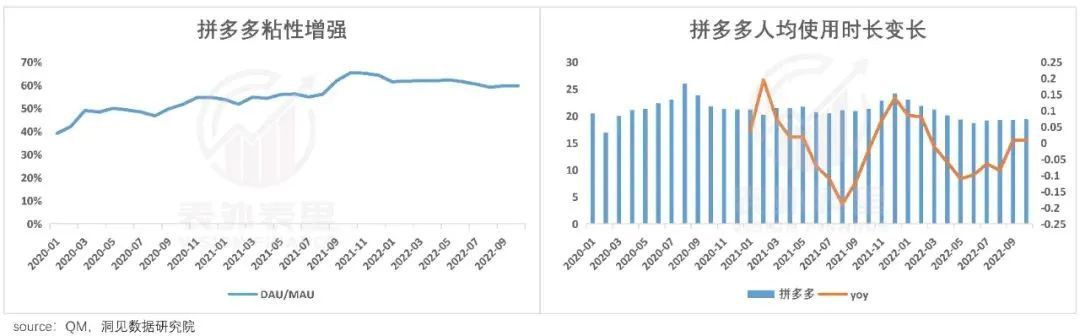

這在數據上已有驗證。如下圖,2022年1-4月,多多視頻主站用户滲透率從8%提升至25%;同時,多多視頻的日均使用時長,也在2022年之后出現大幅增長。

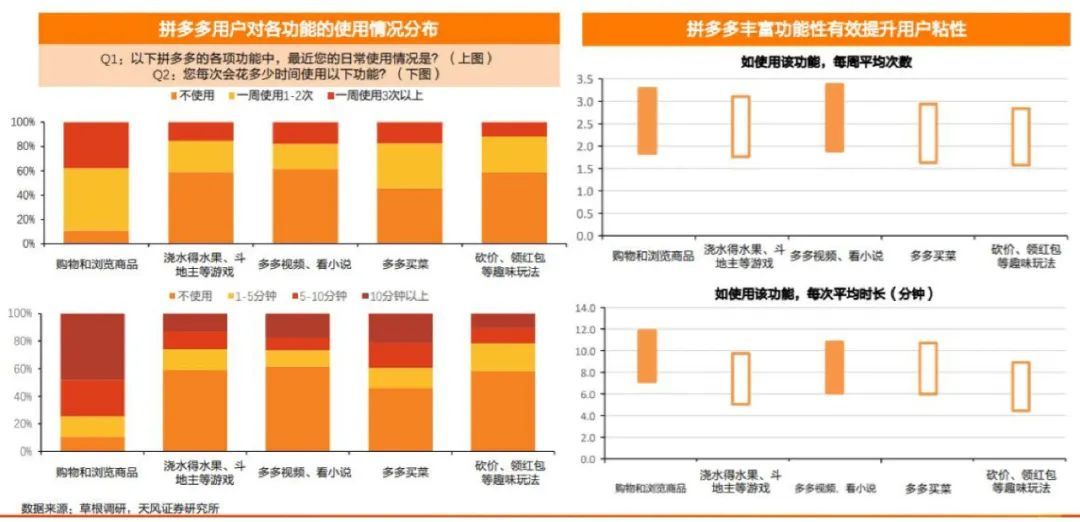

遊戲內容的套路也類似,通過時間短但極易沉迷的遊戲,以低成本吸引用户停留。調研顯示,有20%的用户每周會使用鬥地主等娛樂活動1-2次,且使用時長大多在5分鍾以上。

如此精心算計收割下,可以看到,拼多多的用户粘性及用户時長,持續提升。

而這些從用户那兒拿來的高效注意力(光多多視頻的日活就有近8千萬),大有文章可做。

以多多視頻來説,把直播納進來后,加載率已提升到每刷6個視頻,就會有一個商家帶貨直播。遊戲也是一樣,用户通過玩遊戲獲得禮券紅包,而這些獎勵都可以在購物中變成代金券。

簡而言之,讓「購物」頻頻刷臉,刺激用户消費轉化,拉昇GMV。

另一方面,平臺流量池足夠活躍,意味着對品牌方也更有吸引力。

二季度專家交流紀要顯示:目前拼多多各品類賽道中,都是品牌商家增速領跑,而非以前的白牌商家。

其中,美粧品類中的資生堂、蘭芝、露得清等品牌銷售量同比增長超200%;家電品牌官旗數量同比增長182%,商品數量同比增長264%;日化品類來説,聯合利華、維達、立白位列榜單前三甲。

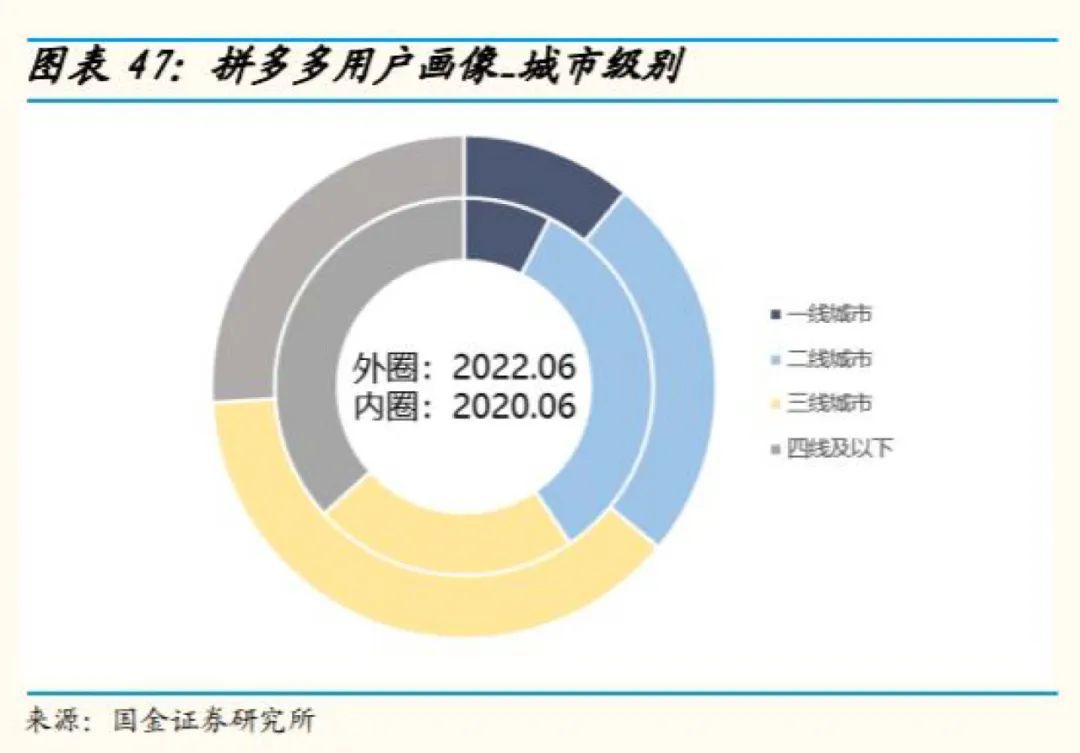

粘性提高疊加品質化轉變下,順勢改變了平臺的用户結構。

如下圖,一線城市高消費力羣體的佔比明顯提升。同時,據天風證券調研,近6成用户表示過去1年使用拼多多頻次和單次消費金額均有提高。

如此苦心積慮強化用户心智,通常是互聯網企業的第一張牌。覆盤美團、滴滴等模式可以發現,用户消費習慣養成后,一般會通過「高頻打低頻」,交叉銷售,來覆蓋更多產品。

拼多多也是同樣的算盤。其管理層曾表態:公司看到日用品對留存用户起到了很好的作用,且日用品購買頻率高,所以我們針對電子3C等品類選擇了不同投入策略。

而全品類擴充下,據拼多多2022Q2財報,廣告業務收入實現251.7億,同比增速達39.2%,擠進了互聯網廣告收入第二。

此外,相關數據顯示,2022Q2拼多多的廣告變現率有所提升——拼多多618期間GMV增速為25%左右,考慮到4、5月份的疫情,其二季度GMV增速最高不超過30%。而其2022Q2收入增速接近40%,高出GMV增速10%-20%左右。基於拼多多長期佣金率6%不變,合理推測高出部分為廣告變現率。

總的來説,電商內容化趨勢下,拼多多通過一方面真金白銀投入,一方面將ROI算計得明明白白,有了逆行業周期表現。

小結

安靜了兩個季度的拼多多,突然支稜起來,其中的玄機很簡單。

撞上小鎮青年消費升級和品牌庫存危機,吃到美粧服飾、小家電品類等甩庫存紅利,是ARPU和佣金收入得以提高的關鍵。另一方面,大力擴充內容疊加充分拿捏人性,刺激強化用户消費心智,進而通過「高頻打低頻」,大肆收割。

綜合作用下拼多多實現了逆周期生長,可限定因素消散之后,業績態勢能否持續,就需要打個問號了。

本文來自微信公眾號「表外表里」(ID:excel-ers),作者:周霄 徐帆

風險及免責提示:以上內容僅代表作者的個人立場和觀點,不代表華盛的任何立場,華盛亦無法證實上述內容的真實性、準確性和原創性。投資者在做出任何投資決定前,應結合自身情況,考慮投資產品的風險。必要時,請諮詢專業投資顧問的意見。華盛不提供任何投資建議,對此亦不做任何承諾和保證。

推薦文章

美股機會日報 | 估值8500億美元!傳OpenAI最新融資規模將破千億美元;黃仁勛稱將發佈幾款世界前所未見的新芯片

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意