熱門資訊> 正文

新股解讀|佳捷康:襁褓中的「龍頭」,金佰利是奶孃

2022-10-26 18:50

近兩年來,港股新股賺錢效應一直都很差,招股情勢不容樂觀,有不少公司過了聆訊無法成功招股導致再遞表,然而赴港上市熱度並未減。佳捷康已是第二次遞表了,這次準備比較充分,除了之前獨家的交銀國際,近日增加了紫荊融資。

智通財經APP瞭解到,佳捷康是提供醫療耗材及個人衛生用品製造商,行業中佔有一定的份額。按2021年產值及OEM/ODM產值計,該公司在中國所有生產護理墊的製造商中排名第二,以中國護理墊產值計,該公司2021年擁有5.5%的市場份額。不過規模不大,2021年該公司收入規模為5.41億元,且有下滑的趨勢。

2021年及2022年上半年,該公司收入及淨利潤分別下滑9%、28%及35%、3.8%,上半年淨利率為7.2%。這樣的業績數據並不好看,不過還是要看業務情況,具體可能有一些亮點或者更糟糕,為避免踩雷,我們不妨細究一番。

業績依賴金佰利,ODM貢獻超九成

佳捷康成立於1998年,最早是以OBM業務模式生產個人衛生用品,2008年金佰利成為公司的核心客户,2018年完成北京倍舒特與北京科技(主要為ODM業務)的業務重組,ODM業務成為公司的收入大頭。該公司想通過ODM+OBM雙主業驅動,2019年推出自有品牌下的OBM業務,但成效見微,目前業績基本是ODM貢獻。

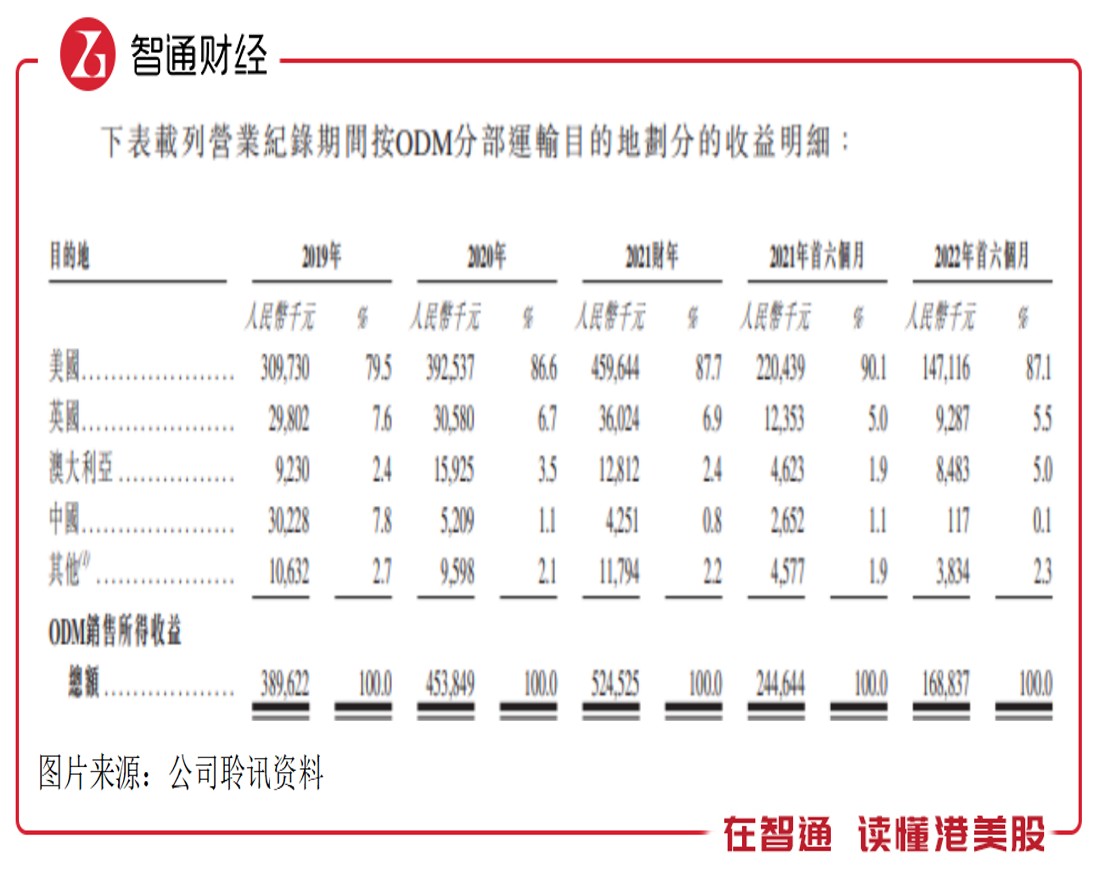

按照往年來説,ODM業務收入貢獻均超過90%,且過去三年收入複合增速為16.03%,是比較穩健的業務,不過需要注意的是2020年比較特殊,主要為疫情產生的口罩需求,產生了1.36億元的收入,使得OBM業務份額提升至23.6%,不過之后恢復常態。2022年,ODM業務收入下滑了31%,對大客户高度依賴弊端開始凸顯。

該公司的ODM產品主要包括護理墊及手術套件、衞生巾及失禁墊,三大產品收入分佈較為均勻,銷售單價穩定,市場主要向品牌擁有人銷售並主要出口至海外,其中美國為核心市場,在業務中近兩年收入貢獻接近90%。市場集中度取決於客户來源,美國市場主要是最大客户金佰利,而該公司對金佰利的依賴度超過70%。

實際上,佳捷康客户集中度非常高,前五大客户達到95%,而金佰利可以説是佳捷康的奶孃,常年穩定的合作關係一直貢獻着超過70%的業績,近幾年業務擴張也帶動佳捷康業績穩步發展。2022年宏觀經濟不景氣,消費低迷,導致客户業務規模收縮,佳捷康初嘗「客户高度集中」的苦果。

大客户高度依賴核心問題是客户經營產生困境,不過金佰利是國際知名品牌,收入規模高達180億美元,還是比較有保障的。該公司ODM和OBM產品由國內兩個生產設施製造,就產銷率而言,在以往生產設施利用率在76.6-87.9%,但今年上半年不理想,約為50%左右,除了需求影響外,還有疫情導致交通受阻,下半年預計會有所回升。

此外,佳捷康試圖擴大產能規模,擬收購一塊位於北京密雲區面積約28000平方米的土地,以建設具有GMP能力的新廠房,不過尚未就上述廠房用地選定任何潛在目標。在過去幾年,兩大工廠的產能利用率都未達到90%,且客户高度集中,沒有新增客户下新增產能無異於無效投資,除非是開發新業務。因此,該公司目前有效的策略是分散客户集中度,降低大客户依賴度,穩定業績水平。

「大哥」關照生意,利潤率較穩定

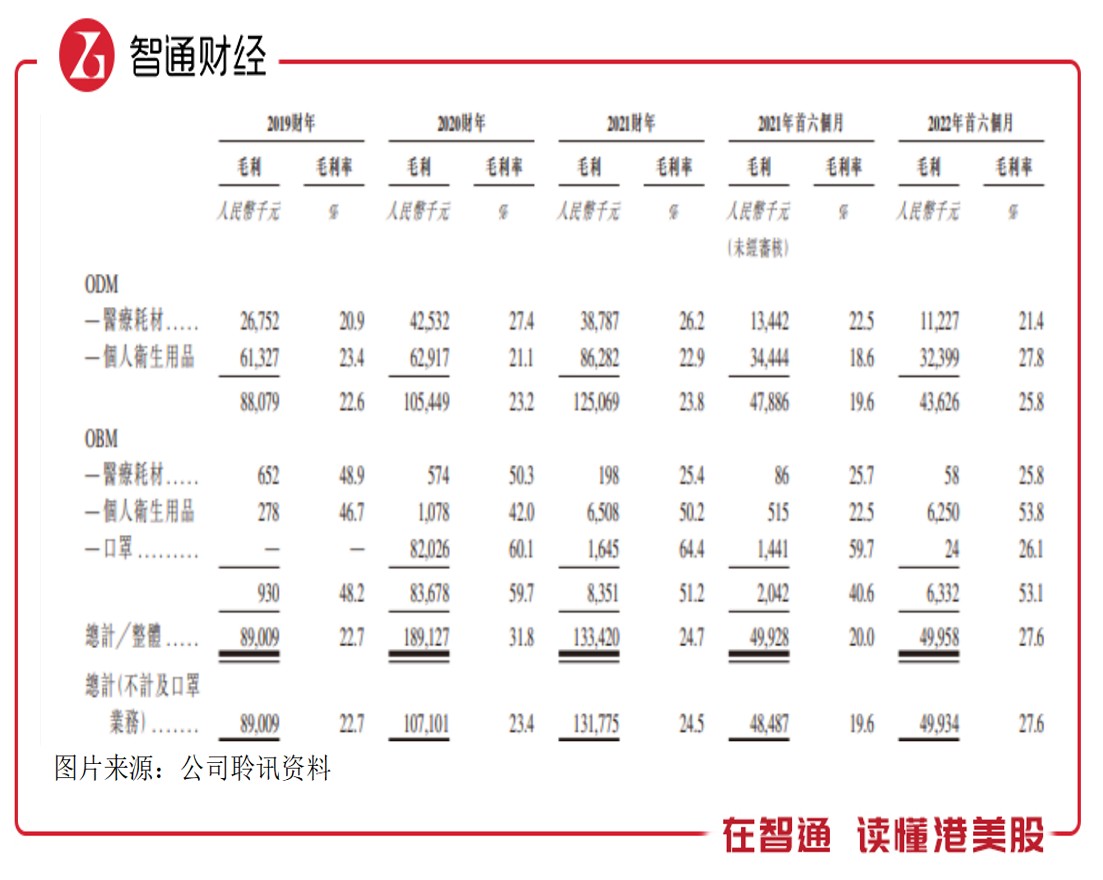

佳捷康盈利能力比較穩定,公司成本基本來自於中國,而市場來自於美國,會有比較高定價空間,不過對金佰利的高度依賴,使其並沒有多少議價能力,基本維持於客户同等的利潤率水平。該公司毛利率往年20-25%水平(2020年因口罩貢獻提升較大),今年上半年收入下降,但毛利率上升至27.6%。

今年毛利率整體上升,主要是由於物價上漲單價上有所提升,國內的通脹明顯要弱於海外,因此成本變動要相對要小,分業務看,ODM毛利率25.8%,上升了7.2個百分點,毛利潤貢獻87.4%。OBM有兩大自有品牌「捷護佳」及「月自在」,毛利率相對高一些,但貢獻很低,對業績不構成重大影響。

在費用方面,期間費用主要是銷售及行政費用,銷售費用率往年在2-3%,今年上半年有所提升,至4.8%,行政費用主要集中在研發上,上半年研發費用率提升至14.2%,研發費用佔比超過30%,研發費用率4.4%,保持上升趨勢。該公司披露重視研發,用於研究活性碳纖維(ACF)在產品中的應用、複合吸水芯體及若干包裝材料改良。

ACF以其出色的液體和氣味吸收性能而聞名,可作為燒傷及燙傷的給藥載體,該公司預期於2023年及2024年完成ACF傷口敷料的研發、臨牀試驗及相關產品註冊,並隨后將該等ACF傷口敷料引入市場。該公司於中國擁有68項授權專利,其中包括五項國際專利、16項發明專利、26項實用新型專利和21項外觀設計專利以及258項商標,目前已申請32項專利及40項商標登記。

佳捷康獨立研發的產品部分銷售鎖定,為業績提供保障。據披露,其11款獨立研發的產品中,複合吸收芯體及相關衞生用品的開發、男士安心墊產品開發、鏤空芯體及其製品開發、吸水紙及其製品開發及柔性製造工藝及設備開發4款產品將向最大客户供應。有「大哥」罩着,好處也分一杯羹。

在金佰利需求穩定下,預計該公司利潤率會比較穩定,今年上半年淨利率為7.23%,同比有所提升,但相比於往年呈下降趨勢。實際上,成長依賴性使得該公司利潤波動空間很小,沒有議價能力,費用率即便穩定在歷史均值,整體利潤率也就單位數,且想要提升困難,除非擺脫最大客户依賴,看點比較少。

基本面一般,行業吸引力不足

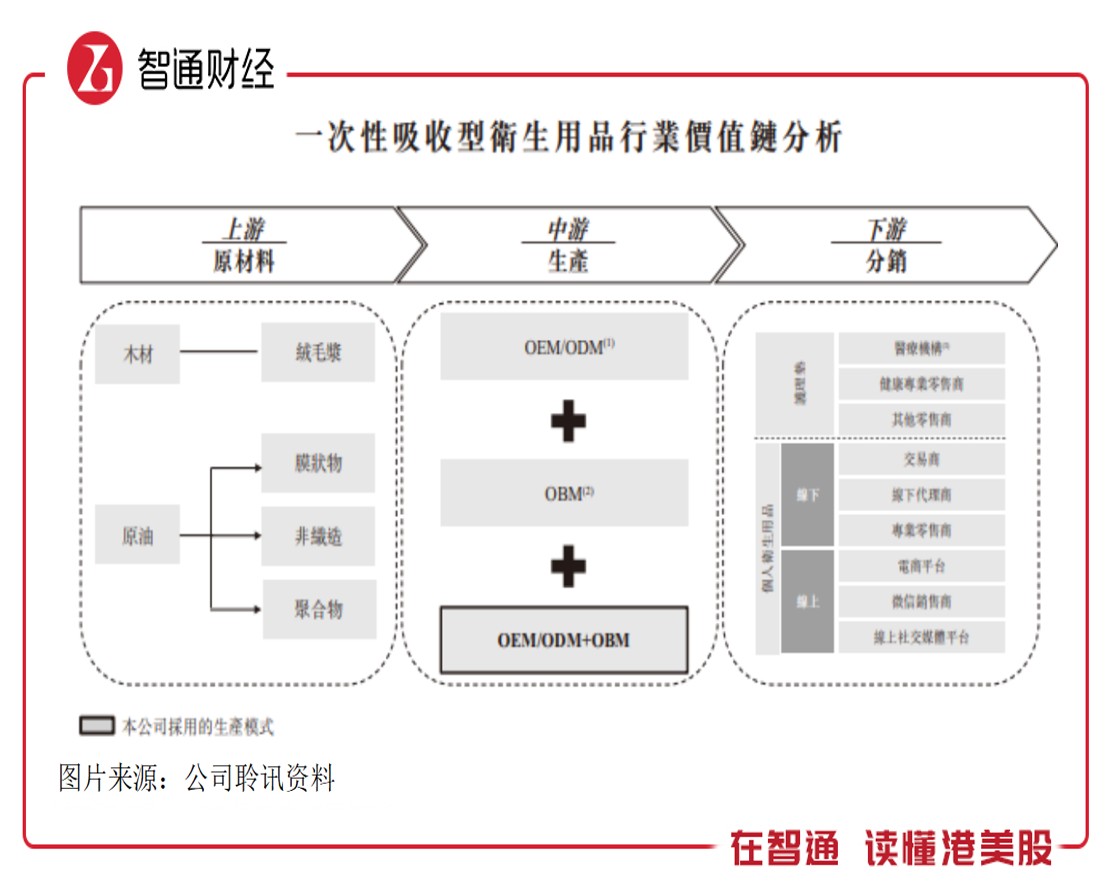

佳捷康產品屬於一次性吸收型衞生用品行業,從產業鏈分類看,該公司處於中游生產領域,業務模式包括OEM/ODM、OBM、OEM/ODM及OBM的混合模式。

從具體產品看,以護理墊來説,2021年全球護理墊市場規模為188億美元,近五年複合增速13.7%,國內則為15.7%,略高一些,國內市場份額約為21%,歐美市場份額比中國都高,其中美國市場份額為23.9%。不過美國市場集中度非常高,前五大參與者的市場份額高達64.5%,佳捷康只能算小角色了。

以個人衛生用品來説,增速相對慢些,2021年全球市場規模為3191億元,近五年複合增速6.7%,中國、美國及歐洲分別為7.9%、4.8%及4.5%。同護理墊一樣,個人衛生用品市場集中度也很高,全球前五大佔了33.6%。其中美國市場前五大佔了69.3%。美國是比較成熟的市場,上述兩個行業基本被龍頭瓜分。

國內市場就相對分散了,2021年中國護理墊行業約有350個市場經營者,個人衛生用品行業約有500家市場經營者,前十大市場份額分別佔37.3%及45.8%。該公司以產值的形式披露份額,公司護理墊產品份額為5.5%位居第二,個人衛生用品為2.9%位居第四。若以地區銷售額算,該公司市場主要在美國,在國內收入很少排不上號。

護理墊及個人衛生用品行業比較成熟,尤其是美國市場,市場集中度非常高,市場規模增速也沒有非常大的亮點。而該公司產品在國內生產,卻賣去美國,在美國沒有競爭優勢,且基本是為最大客户金佰利提供相比其他地區較低價格的材料及產品,議價能力弱,業績完全取決於最大客户。

綜合看來,佳捷康基本面一般,最大客户依賴度高,利弊相間,利在於需求穩定下能夠獲得穩定的成長,且利潤率也會相對鎖定,而弊在於業績波動完全受該客户經營影響,若客户經營發生問題或者合作關係破裂,對公司的業績將是致命打擊。該公司產品所在行業低速增長,沒啥看點,上市關注度預計會很低。

推薦文章

美股機會日報 | 估值8500億美元!傳OpenAI最新融資規模將破千億美元;黃仁勛稱將發佈幾款世界前所未見的新芯片

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意