熱門資訊> 正文

騰訊大股東減持進展及影響

2022-10-06 12:25

騰訊大股東Naspers及其交叉控股公司 Prosus在6月27日宣佈了一項對 Naspers和Prosus股票進行長期回購的計劃,計劃旨在通過降低Prosus和 Naspers的股價相對其資產淨值(NAV)的折扣來回報股東,資金來源為在公開市場上減持其所持有的騰訊股份。

公告表示,Naspers與Prosus 的回購計劃是開放式的,每天的回購數量不超過騰訊控股每日交易量的3-5%。只要Naspers集團(包括 Prosus)相對於資產淨值的折價水平持續升高,該計劃就會持續下去。自大股東回購計劃公佈以來,騰訊的股價累計下跌了28.4%。

根據Prosus的公告,此次計劃最多可回購2.65億股股份,佔其總流通股本的33.5%,回購最多將持續18個月。不過此后公司計劃通過股東大會授權將回購上限增加到所有發行股本的50%,理論上公司可以回購其所有流通股本。截止至9月23日,Prosus與Naspers累計回購金額達到38.77億美元。

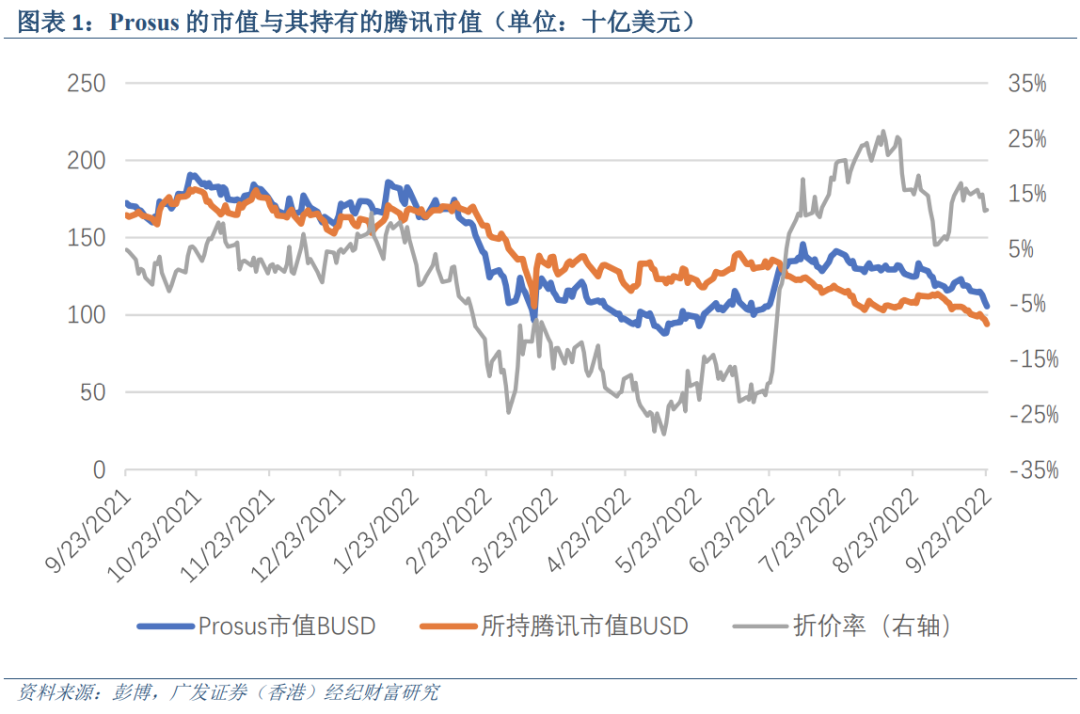

大股東減持對騰訊股價的影響主要包括兩個方面:對騰訊投資價值的負面看法和資金面壓力。負面觀點認為,大股東減持的真實原因是認為騰訊未來不再具有投資價值,我們認為這種觀點屬於誤讀,大股東的計劃主要是出自維護股東權益的考慮。事實上,大股東持股平臺Prosus上市以來的市值相對於其持有的騰訊市值此前一直較為穩定,但今年上半年前者出現了大幅折價,我們測算折價最多的時候達到了28%左右。大股東通過減持騰訊再回購自家股票,縮小自身股價相對於資產淨值的折讓,是維護股東利益的正常操作。

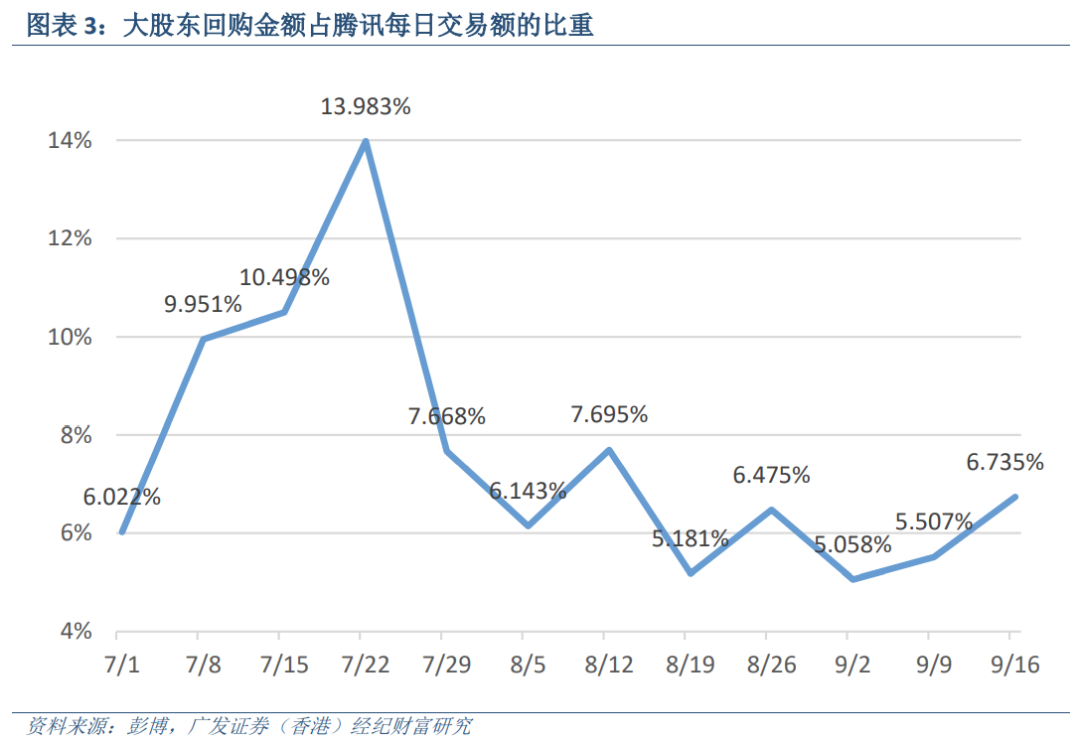

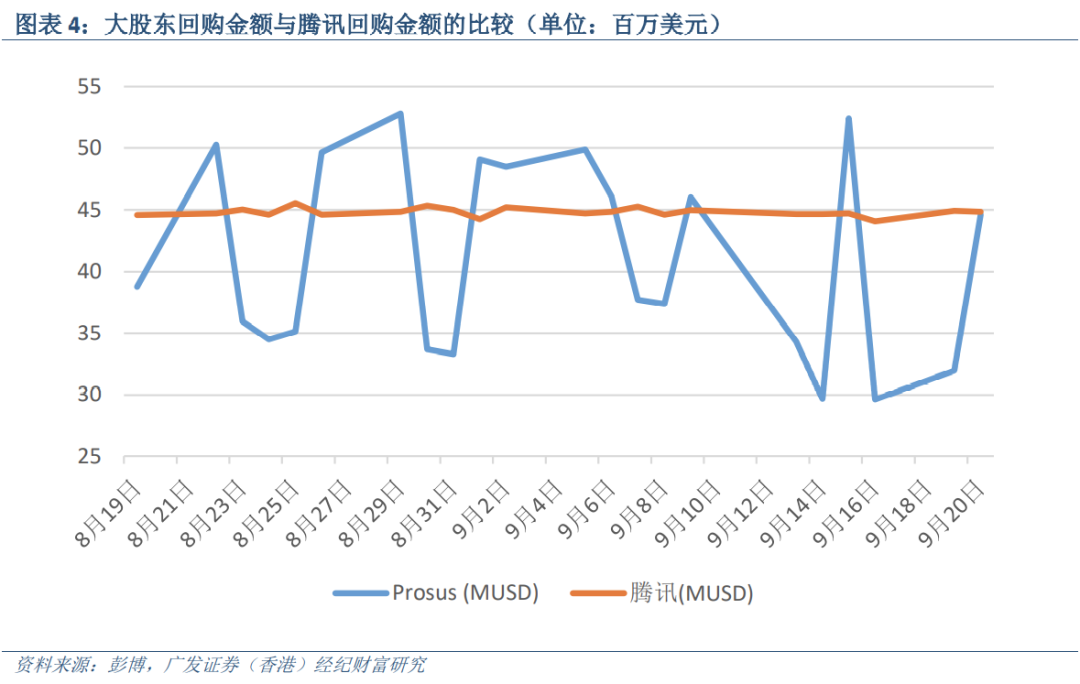

資金面上,雖然大股東並未公佈已減持騰訊股權的具體數量,不過考慮到其淨賬面現金有限,我們可以近似認為大股東回購金額約等於其減持騰訊的金額。自大股東公佈回購計劃以來,其每周回購的金額約等於騰訊每周成交量的5%-14%,其中7月份佔比較高,而8月份以來這一比例保持在6%左右,可以看到大股東減持初期對騰訊資金面產生的壓力確實較大,不過最近兩個月壓力在逐漸減少。特別是騰訊在中報后重新啟動了回購,我們測算目前騰訊每日的回購金額已經可以對衝掉大股東減持的壓力。

截止至9月20日,騰訊中報后累計回購金額為9.86億美元,在此期間 Prosus回購金額為9.01億美元,騰訊的回購量已經略高於Prosus減持力度。騰訊2022年Q2的現金及現金等價物為1,846億人人民幣,經營現金流為695億人民幣,公司有足夠的資金維持現有的回購力度。

當前大股東的回購計劃已經取得明顯的效果,但距離其公佈的目標尚有差距,我們預計其減持騰訊的操作還將繼續,但減持規模近期不會擴大。計劃公佈后,Prosus的市值很快超過了其持有的騰訊股份的市值,我們測算最近一個季度Prosus的市值平均比其持有的騰訊市值高16%左右。不過,Prosus股價相對於其每股資產淨值(NAV)依然在大幅折讓中,9月29日 Prosus的折價率為43.6%,相比對比減持開始前不增反降2.3%,主要原因是公司對其持有的非上市類資產的估值一直沒有調整,導致Prosus的NAV 可能存在虛高。

投資建議

騰訊股價自大股東回購計劃公佈以來出現較大幅度的下跌,並引發了市場對騰訊投資價值和資金面壓力的擔憂。我們認為,騰訊大股東的計劃更多是從維護股東權益的角度出發,目前已經取得明顯的效果。大股東減持騰訊初期對資金面衝擊較大,但最近減持力度和騰訊的回購力度基本持平,資金面壓力已經大幅減弱。騰訊近期的下跌,更多與美聯儲加息,宏觀需求疲弱等基本面因素有關,我們認為騰訊依然是主要互聯網公司中壁壘和長期確定性最高的公司之一,降本增效和視頻號商業化將帶動業績改善,建議關注。

風險及免責提示:以上內容僅代表作者的個人立場和觀點,不代表華盛的任何立場,華盛亦無法證實上述內容的真實性、準確性和原創性。投資者在做出任何投資決定前,應結合自身情況,考慮投資產品的風險。必要時,請諮詢專業投資顧問的意見。華盛不提供任何投資建議,對此亦不做任何承諾和保證。

推薦文章

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?