熱門資訊> 正文

短期美債ETF有新用途,已被芝商所納入抵押品範圍

2022-08-11 18:06

- 芝商所(CME) 0

- PowerShares Treasury Collateral Portfolio(CLTL) 0

- Goldman Sachs Access 0-1年期美國公債ETF(GBIL) 0

近日,芝加哥商品交易所(下稱「芝商所」)發佈公告稱,其清算機構CME Clearing已擴大其抵押品範圍,允許CME Clearing會員抵押短期美國國債ETF。

道富環球投資管理副總裁Kimberly Russell表示,這項計劃旨在為市場參與者提供靈活高效的融資解決方案,滿足其初始保證金要求,令短期美債ETF有了新用途。

據悉,包括安碩(iShares)美債ETF、高盛國債掛鉤(Goldman Sachs Access Treasury)0~1年期ETF(GBIL)、景順國債抵押ETF(CLTL)和其他短期美國國債ETF等均被納入合格抵押品範圍。

據芝商所資深董事總經理、清算和交易后服務全球主管Suzanne Sprague介紹,將短期美國國債ETF納入可接受抵押品範圍,可便利化投資者對美債到期收益的再投資需求。也將使CME Clearing會員及其客户能夠更靈活高效地管理抵押品成本。

貝萊德ETF和指數投資產品全球主管Carolyn Weinberg表示,早在20年前,安碩推出了首批4支債券ETF,此次用作保證金和抵押品,令短期美債ETF在提高透明度和流動性的同時,幫助投資者構建更多元的投資組合。

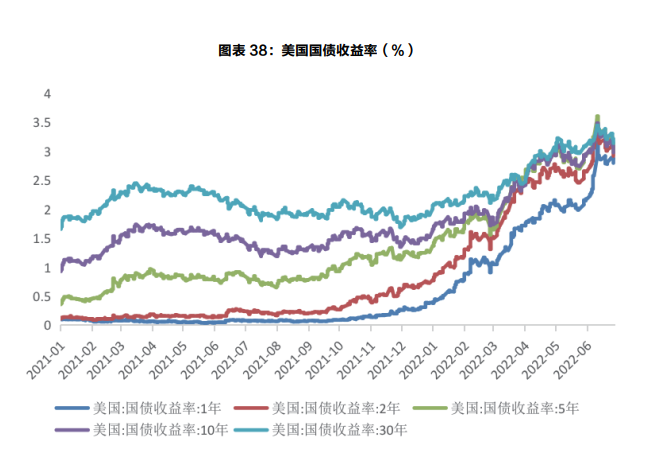

近期美債市場表現方面,隨着美國10年期國債收益率跌幅擴大,美國2年期和10年期的國債收益進一步倒掛。通聯數據顯示,當前美國10年期國債收益率為2.750%,美國2年期國債收益率為3.209%。且美國最新非農就業數據發佈后,美國2年/10年期國債收益率曲線倒掛幅度一度走闊至46個基點,為近22年以來最大幅度。

而上半年,美國債券市場遭遇了40年來的最大拋售,錄得自1788年以來的最差半年表現。根據 ICE BofA自1973年以來追蹤7至10年期美國國債的指數,全球固定收益基準美國國債今年迄今累計下跌11%。尤其短期債券,兩年期美債收益率累計上行220個基點,30年期美債收益率上行123個基點。

中國銀行首席研究員、恆昌宏觀經濟研究室學術顧問宗良分析稱,美國長短端國債收益率出現倒掛,這既反映出市場對經濟長期增長前景的悲觀預期 ,也充分體現出市場主體的流動性偏好轉變。

浙商證券首席經濟學家李超預計,年底隨着美聯儲緊縮預期將逐步趨緩,以及經濟數據進一步下行,預計美債利率將逐步回落至2.5%的區間;10年期2年期美債收益率可能在下半年持續倒掛。2.5%作為中性利率水平,在通脹水平進一步回落前10年期利率趨勢性下破2.5%的難度較大。

推薦文章

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?