熱門資訊> 正文

史詩級妖股!員工僅9人,狂飆5000%后閃崩回起點,股民:富豪一夜成「土」豪

2022-08-11 17:15

本文來源:時代財經 作者:劉子琪

繼尚乘數科(HKD.US)股價異動后,美股市場又迎來另一隻「妖股」。

美東時間8月5日,港資券商股智富融資(MEGL.O)登陸納斯達克,上市首日一度暴漲5262.5%,日內觸及最高235.95美元/股,盤中多次觸發熔斷,最終收漲2325%,總市值近48億美元。8月8日,智富融資繼續上漲,股價一度拉昇至249.94美元/股,再次觸發熔斷,最終收漲20.62%。

不過,瘋狂並未持續多久。

8月9日,美股三大指數集體收跌,智富融資截至收盤也暴跌89.47%,僅報12.32美元/股;8月10日,智富融資再次下跌0.16%直至跌停,收報12.30美元/股,當日換手率82.70%,總市值僅剩2.46億美元。

「股市就這麼神奇!昨晚還是富豪,一覺醒來變成了‘土’豪!」「短短几天,我經歷了大起大落。」智富融資的股吧里,各種言論層出不窮。

針對智富融資的股價漲跌情況,中安國際投資首席經濟學家季曉雋在接受時代財經採訪時表示,暴漲暴跌多是莊股和利多利空因素的影響導致的,無視基本面的股價爆炒終歸回落。

「一家只有9人的FA(精品投行)公司不但成功上市,並在上市當天股價暴漲,這本身就是資本市場的一個奇蹟。至於背后誰在買這隻股票,那就很難講清楚了。」季曉雋稱。

第二個「尚乘數科」

智富融資是香港的一家金融服務提供商,主營企業融資諮詢和承銷服務,成立於2016年5月。由曾任職建銀國際的陳偉豪,以及曾任職於國泰君安的陳斯漢共同創辦,二人分別持有公司49.02%、35.01%的股份,合計持股84.03%。

據公開資料顯示,陳偉浩擁有18年的投資銀行及會計行業經驗,在加入建銀國際之前,陳偉浩在國際審計事務所擔任特許金融分析師;陳斯漢則曾於2004年至2007年在畢馬威會計師事務所擔任過審計師。

招股書顯示,截至2021年12月31日,智富融資員工僅9人,包括5名項目執行人員,2名管理人員,另2人則負責財務、行政等。

今年4月29日,智富融資向美國SEC遞交上市申請,計劃發行500萬股,合計總股本2000萬股。招股書顯示,智富融資本次IPO擬將募資金額的50%用於加強公司在香港的企業融資諮詢服務並擴大在其他國際資本市場的份額;約10%用於拓展資產管理業務;約10%用於提升品牌影響力和擴大辦公業務;剩余金額將用於補流和其他一般公司用途。

據招股書,自2016年成立以來,智富融資以獨家保薦人身份共計完成了8個IPO項目,包括深藍科技控股有限公司、源想集團有限公司、矩京控股有限公司等;此外,還分別參與19個首次公開招股贊助項目、47個財務顧問及獨立財務顧問項目、25個合規諮詢項目及7個承保項目。

同時,智富融資稱,旗下還擁有多元化的客户羣,客户涉及多個行業領域,包括在線廣告、房地產開發、物業管理服務、供應鏈管理、製造、化工、物流、教育、自然資源和旅遊。

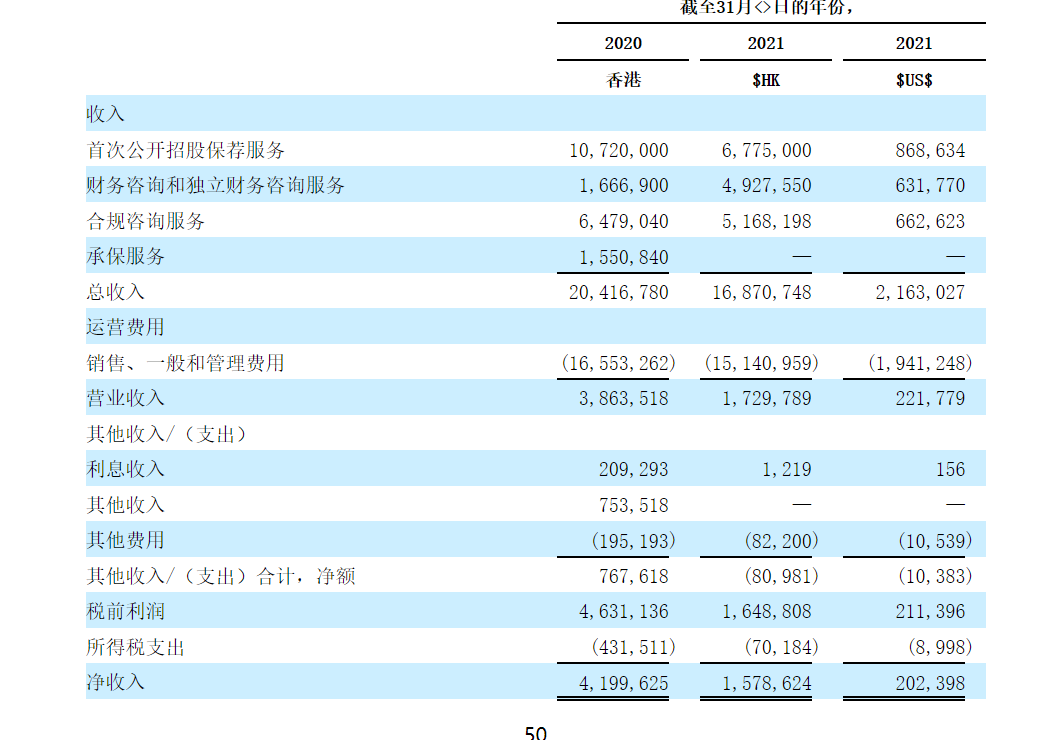

財務方面,招股書顯示,智富融資的營業收入由2020年的2041.7萬港元降至2021年的1687萬港元,下跌了17.4%;淨利潤由2020年419.96萬港元降至2021年的157.86萬港元,降幅為62.41%。

對於營收下降原因,智富融資表示,主要由於來自IPO贊助服務的收入減少,以及從較小程度上説,承銷服務收入減少。「受疫情及低迷的港股市場影響,2021年港股IPO數量由2020年的146件下滑至2021年的96件,近兩年來,公司參與的IPO數量也僅6件,其中只有1件順利登陸主板市場。」

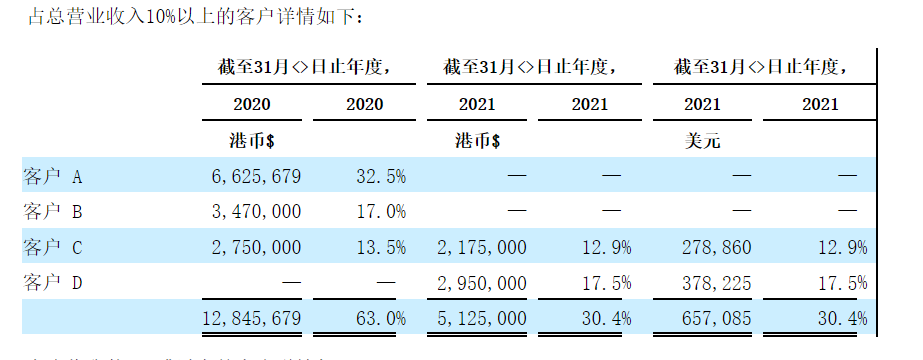

此外,智富融資還存在依賴單一大客户的風險。據招股書,2020年佔總營業收入10%以上的客户為63.0%,其中客户A佔總營業收入的32.5%,客户B佔總營業收入的17.0%,客户C佔總營業收入的13.5%。

美東時間8月5日,智富融資在納斯達克上市,發行價為4美元。其首日便一飛沖天,股價一度暴漲5262.5%,盤中最高觸及235.95美元,最后收於97美元,漲幅2325%。8月8日,智富融資再創下249.94美元高價。

智富融資上市首日暴漲后,Saxo Capital Markets財富管理主管Ken Shih在接受媒體採訪時曾表示,這種價格波動很明顯不可持續,目前投資者面臨的股價下行風險顯然大於上行。

很快,市場便證實了這一點。

8月9日,智富融資大跌89.47%,收報12.32美元/股。8月10日,智富融資繼續下跌直至跌停,收報12.30美元/股,總市值為2.46億美元,較上市首日收盤時跌超95%。

季曉雋告訴時代財經,一隻股票的暴漲暴跌多由莊股和利多利空因素的影響導致,無視基本面的股價爆炒終歸回落。「一家只有9人的FA(精品投行)公司不但成功上市,並在上市當天股價暴漲,這本身就是資本市場的一個奇蹟。至於背后誰在買這隻股票,那就很難講清楚了。」

季曉雋建議投資者在入股市前對大盤、基本面、行業及個股均要有深入瞭解。

「不是很有把握和經驗的話,個人即便很想炒某隻股,也不要超過投入股市資金的5%到10%。」

當天,一位資深炒股人士同樣對時代財經稱:「智富融資的暴漲暴跌是主力拉昇后出逃導致的,或者是炒預期換莊家。」他聲稱這種情況很常見。

「妖股」頻現

近年來,眾多中國企業赴美上市。2007年之后,中國背景的企業赴美上市數量快速上漲,據Wind和中國銀河證券,截至目前共有500余家中國背景的公司先后在美國完成IPO,其中有20.15%為軟件與服務行業。

「中概股」是外國投資者對所有海外上市中國股票的統稱,主要包括兩類企業,一類是在國內註冊、海外上市的企業;另一類是在海外註冊但主要業務仍在中國大陸的公司。目前在美國上市的中概股中絕大多數註冊地都在海外,中國境內註冊企業已不足10家。

當然,中國「概念」企業境外上市的情況並不只發生在美國,新加坡、英國、加拿大等國家也均在其列。

季曉雋透露,眾多中國企業選擇赴美上市,一個重要原因是在中國上不了。「由於上市機制不同,美國股票交易所上市審批速度較快,只要嚴格遵守上市規則,最快半年甚至4個月就可以完成上市,且成功率高達99%。」

值得注意的是,在智富融資上市前不久,中概股中才出現了備受關注的尚乘數科。

7月15日,尚乘數科登陸紐約證券交易所,僅13個交易日股價便從發行價7.8美元飆升至1679美元,累計漲幅約214倍,最高觸及2555.30美元,市值最高曾達4728.46億美元,超過了包括騰訊和阿里巴巴等在內的一眾龍頭中概股,位列美股市值第14位。

同樣,暴漲之后,尚乘數科快速下跌。8月3日,該股大跌34.48%;8月4日大跌27.27%;8月5日跌9.85%;8月8日大跌43.85%;8月9日繼續暴跌47.65%。8月10日,尚乘數科收報217.60美元/股,與8月2日最高點2555.30美元相比已下跌超90%。

與智富融資情況相似,尚乘數科的員工總數同樣不多。據招股書披露,2019財年至2021財年(截至當年4月30日),尚乘數科的員工人數分別為13名、20名、51名。截至2022年2月28日,尚乘數科的員工人數為50名。

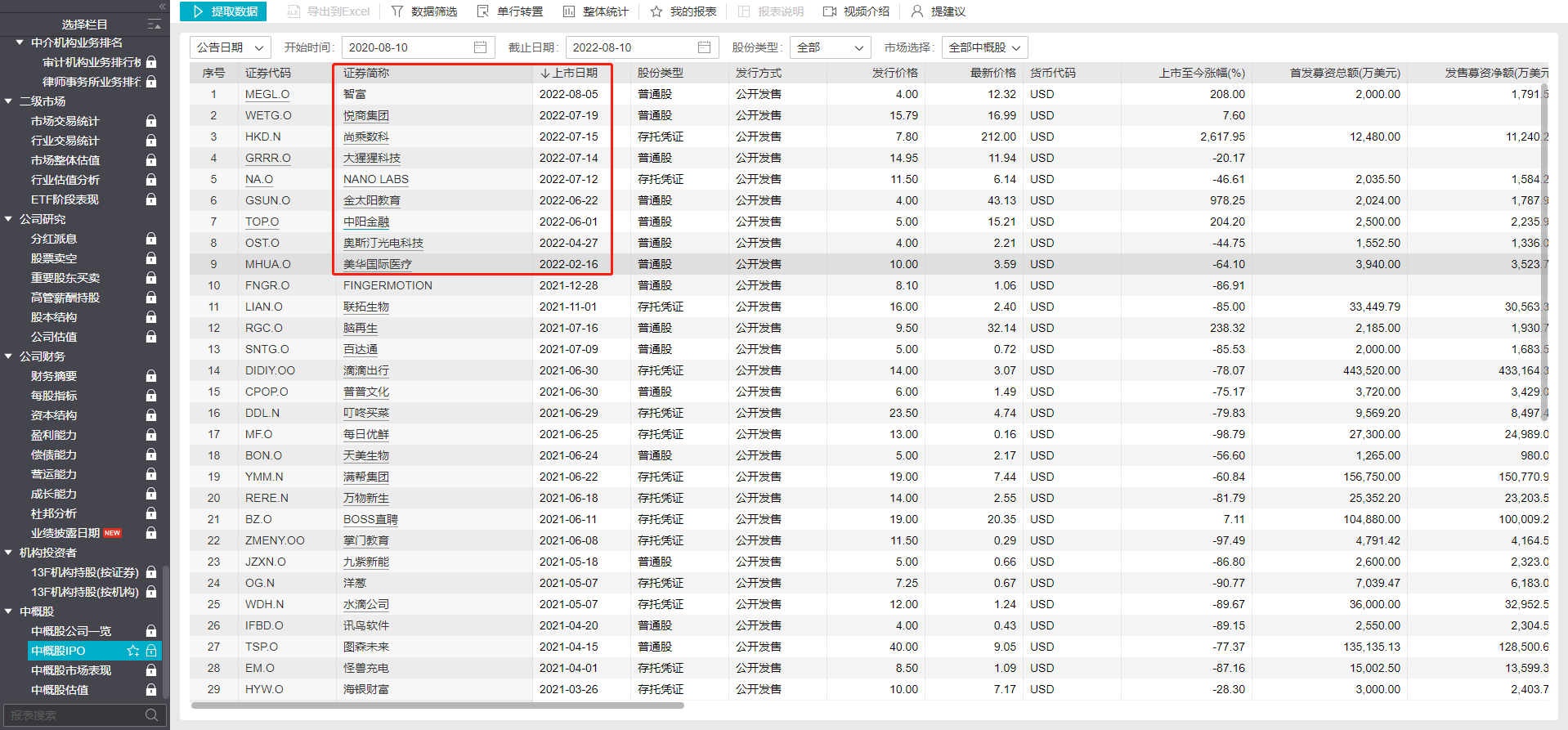

事實上,不僅智富融資和尚乘數科兩家公司,今年以來,在美股上市的9只中概股中,多數都經歷了價格異動,首日平均漲幅達到450.76%。具體來看,截至8月10日,金太陽教育(GSUN.O)35個交易日上漲978.25%,中陽金融(TOP.O)49個交易日上漲204.20%,美華國際醫療(MHUA.O)僅8月2日當天就漲幅40.56%。

股價暴漲暴跌背后,其換手率並不高。以尚乘數科為例,上市19個交易日中,該股僅有個別交易日的換手率在1%以上。智富融資的換手率在上市后的兩個交易日里分別為3.32%、4.74%。不過8月10日,該股換手率突然高達82.70%。

8月10日,某證券機構業務經理向時代財經表示,一隻股票在上市后基本面沒有發生明顯變化,短期內實現數百倍的上漲,只能用炒作和泡沫來解釋,而北美作為全球最大的資本市場,流通量大,更加容易坐莊。「智富融資市值較低,拉高成本不高,手上只要有一、兩億資金,引起一波散户跟風入手,最后讓他們接盤。」該業務經理稱。

有券商投研團隊指出,海外IPO新股由於沒有歷史籌碼,關注度在由低走高的過程中,容易引起市場情緒的集中催化,在當前市場缺乏賺錢熱點的背景下,短炒資金集中炒作個別股票。

而智富融資的低營收規模意味着其符合美國「新興成長公司」的定義,所以在信披要求上遠低於規模更大的公司,例如只需要提供兩年審計報表,而且無需公開高管薪酬等。

此前,香港證監會聯手證券及期貨事務監察委員會兩度發文,警示投資者遠離小市值IPO的坐莊騙局。

香港證監會提醒稱,這種「有問題的IPO」通常有四種特徵:市值勉強達到最低上市門檻、市盈率遠高於同行、承銷及其他上市費用畸高、持股高度集中。

推薦文章

美股機會日報 | 估值8500億美元!傳OpenAI最新融資規模將破千億美元;黃仁勛稱將發佈幾款世界前所未見的新芯片

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意