原創精選> 正文

財報前瞻 | 騰訊Q2財報要關注什麼?股王這次會「渡劫」成功嗎

2022-08-10 15:25

騰訊將於8月17日發佈2022年第二季度財報。根據Bloomberg一致預期騰訊二季度營收為1355.59億元人民幣,同比-1.92%;調整后淨利潤為243.88億元人民幣,同比-19.12%,調整后EPS 2.558元人民幣。

騰訊主要業務分為:增值業務,主要是遊戲和社交網絡(佔比52%)、網絡廣告(佔比30.7%),金融科技和雲服務(佔比15.8%)及其他。

今年5月騰訊發佈一季度財報,總收入1355億元同比持平,淨利潤下滑23%,業績不及預期股價暴跌,公司表示開始做「難而正確的事情」。其主要原因是國內遊戲業務表現不佳以及監管問題導致收入不及預期。

對於二季度財報,市場更多關注疫情對於業務的影響、遊戲出海情況、廣告業務趨勢,以及視頻號商業化進度和雲服務的虧損情況是否改善等。下面,我們來分業務討論:

一、遊戲業務:Q2未有頭部遊戲上線,產品儲備充分下半年潛在彈性可期

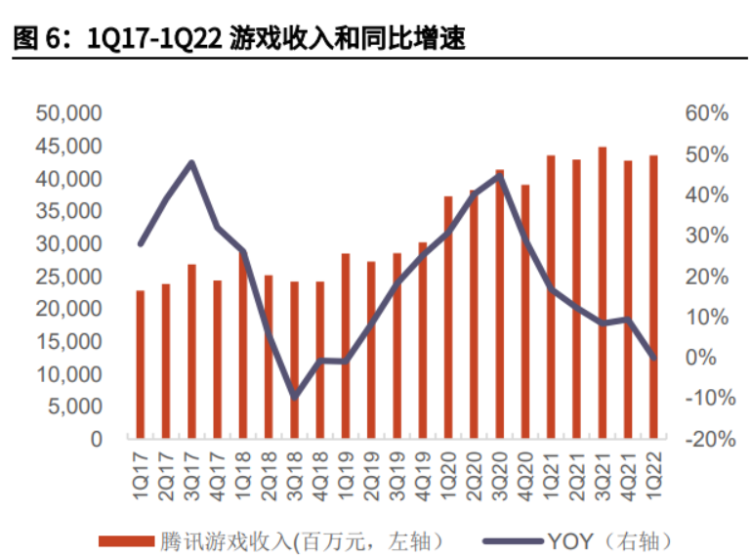

今年一季度騰訊遊戲收入436億元,與2021年同期相比持平。 其中本土市場收入330億元,同比下降1%。

招商證券預期2022Q2 公司網絡遊戲業務收入有望達到440.70億元,同比增長2%。增值服務業務有望達到733.60 億元,同比增長2%。

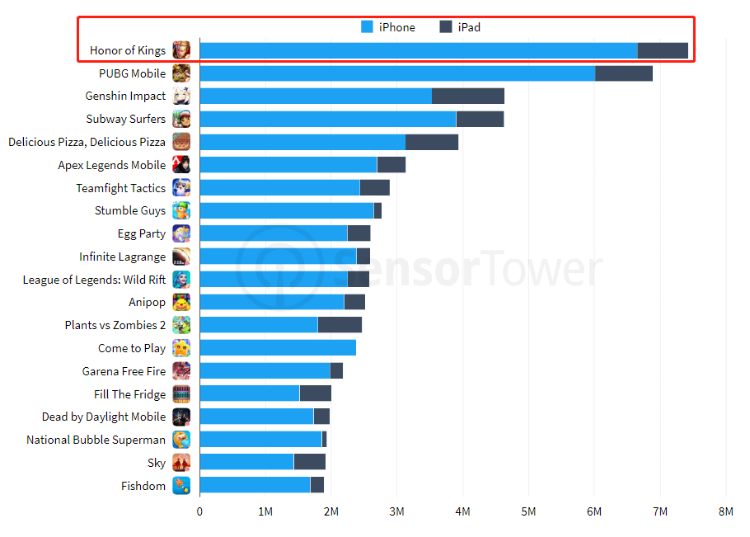

根據Sensor Tower 商店情報數據顯示,二季度騰訊旗下手遊《王者榮耀》以7.80 億美元位居全球手遊營收榜第一,騰訊《PUBG Mobile》亦表現強勁,4月、5 月分別以2.18 億美元、2.06 億美元位列榜單第二,6 月位列第三。 新遊方面,6 月27 日,「SPARK 2022」騰訊遊戲發佈會如期線上舉辦。

未成年防沉迷方面,騰訊五一勞動節前后及暑假期間發佈未成年人限玩日曆,在2022 年暑假期間(7-8 月),未成年人只能在每周周五、周六、周日的20 點-21 點登錄遊戲 。

此前一季度業績會上,騰訊劉熾平曾經表示,遊戲版號恢復令遊戲行業充滿信心,不過從二季度獲批的遊戲版號名單來看,騰訊每次都並沒有入榜。因此有機構對於騰訊Q2的遊戲業務預估較為保守。

申萬宏源表示,Q2 壓力大於Q1,由於騰訊Q2 無頭部新品上線,且老遊持續受未成年防沉迷影響,高基數下增長有所承壓。預測整體手遊收入(包含社交網絡分類下手遊收入)為401 億元,yoy-2%。

展望22H2,一方面因未成年防沉迷監管發生在21H2,受此影響消化基數下移,下半年增長壓力相對減少。另一方面,核心老產品加強貨幣化,后續產品包括《阿凡達:重返潘多拉》等儲備,潛在彈性可期。

遊戲業務一直是騰訊的營收主力軍,不過近年來騰訊的產品創新力有一定程度下降,要進一步增強核心競爭力,就需要大幅度提升海外收入的佔比,今年Q1騰訊國際市場遊戲收入為106億元人民幣,同比增長4%,那麼Q2騰訊在海外會有亮眼表現嗎?

騰訊《PUBG Mobile》4 月、5 月、6 月在海外市場分別獲得超過1100萬次、982 萬次、903 萬次下載,蟬聯榜首。騰訊海外發行品牌Level Infinite宣佈,將在今年年底前向全球玩家推出TiMi Studio Group 的《王者榮耀》(Honor of Kings)國際版。

6 月13 日,騰訊光子工作室羣宣佈品牌升級,啟用全新海外品牌名稱「LIGHTSPEEDSTUDIOS」,未來將致力於打造光子宇宙平臺,連接全球玩家和遊戲生態。

信達證券認為,因公司Q2國內外遊戲消費意願不足業績可能承壓,但22H2 增長壓力相對減少,后續產品儲備充分,包括《暗區突圍》(7 月13 日已上線),《英雄聯盟電競經理》(7 月20 日上線)、《黎明覺醒》、《幻塔國際版》值得期待。

二、廣告業務:本土疫情影響投放意願,Q2壓力較大

一季度,公司網絡廣告收入180億人民幣,同比下降18%,主要是由於移動廣告聯盟適應監管影響,社交廣告收入下降15%。二季度4、5月份在本土疫情多發,宏觀消費數據下滑,可能也會對於廣告業務造成影響。

4月份,社會消費品零售總額同比下降11.1%,其中,商品零售下降9.7%,出行類出行類商品零售額增長明顯放緩。電商以及生活服務等垂類廣告主投放情況不容樂觀。因此機構普遍對於二季度的廣告業務預估較為保守。

申萬宏源預計2Q22 廣告業務收入為157 億元,yoy-31%,其中媒體廣告收入yoy-35%,社交廣告收入yoy-30%。

東北證券預計2022Q2 廣告業務總收入160 億元,同比下降約30%,其中媒體廣告收入同降約33%,社交廣告同降約29%。

好的一面是,版號解禁之后,遊戲廣告投放迎來了增長,未來隨着發放數量相對穩定,遊戲廣告買量競爭仍然較高。

三、視頻號:信息流廣告已內測上線,有望成收入長期推動力

騰訊Q1視頻號用户規模逐步觸達 DAU 5 億的里程碑,視頻號增速超預期,並且開始有直播流水的貢獻,因此被給予了更高的收入期望,在視頻號商業化模式這塊上,顯然將繼續成為Q2騰訊財報的焦點。

目前,視頻號變現的主要方式包括直播電商、打賞,以及廣告。7 月18日,視頻號宣佈首次接入信息流廣告;7 月21 日,視頻號小店上線。視頻號以及微信搜一搜開啟進行商業化探索,有望為廣告業務增長貢獻增量。

東北證券測算得出,中期視頻號直播打賞年收入約為140 億元,視頻號電商年收入約為32 億元,視頻號信息流廣告年收入約為350 億元。

信達證券預計2022 年 視頻號DAU 有望達6 億,流量快速增長,通過優化推送算法,實現精準投放,視頻號商業化價值空間可期,預計視頻號廣告中長期收入有望超過350 億元。

四、金融科技和企業服務:降本增效進行中,減少虧損改善利潤

雲業務可能會繼續降速,主要受到二季度疫情影響交付效率。22Q2全國多地實行疫情封控,對線上和線下支付場景均造成限制,金融支付業務受影響較大。申萬宏源預計騰訊Q2金融科技與企業服務收入為409 億元,同比減少2%。

不過遵循「降本增效」的戰略下,雲業務在Q2可能會被重新定義,減少業務虧損對整體利潤的衝擊。騰訊高管曾在此前業績會中表示,作為過渡策略,結會適當終止一部分雲業務虧損合同,用於改善利潤率。

因此,東吳證券預計金融科技及企業服務收入約432 億元,同比增長約3%。招商證券預期2022Q2 公司金融科技及企業服務業務收入有望達到428.22 億元,同比增長2%。

五、展望下半年機構怎麼看,騰訊大股東減持影響會否持續?

信達證券預計二季度是公司基本面的底部,騰訊作為港股互聯網龍頭公司,短期業績承壓不改公司基本盤及核心競爭力的穩定。隨着宏觀經濟恢復及未成人相關政策影響的減弱、公司新遊戲的陸續上線,遊戲及廣告業務在下半年均有望實現逐步復甦。此外,微信視頻號商業化進程加速,有望成為廣告業務的主要增長途徑,進一步打開變現空間。

6 月27 日,騰訊南非大股東Naspers 宣佈了一項長期、開放式的股份回購計劃。將分別向Naspers 和Prosus 的股東回購公司股份,並將通過場內出售所持騰訊股份的方式籌集股份回購計劃所需的資金。

大股東Naspers 曾兩次減持騰訊,而今年的長期減持計劃較為特別,前兩次股東都公告了自己的明確減持數量,但這次是一項較為彈性的減持計劃,其目的是緩解自身公司的資產折價問題。

這種有趣的機制像是一種博弈,相當於向市場釋放出了一個足夠有威懾力的信號。只要自家股價相當於淨資產是有折扣的,那麼這個機制就會持續進行。Naspers這麼做,讓預期釋放的更快,不用出售預期的股份數量,就可以提前讓股價上漲到淨資產的價格,而騰訊受到的股價衝擊也會比預期更小一些。

國信證券也表示,Naspers的減持是基於合理的理由而非騰訊基本面。2022 年2 月起,Prosus 的市值再次出現折價;2)近期全球科技股股價均出現回調,本次減持前騰訊估值處於中上。減持會提升每股基數下騰訊股份的價值佔比,這就意味着Naspers/prosus 仍然看好騰訊的未來發展。

國海證券預計騰訊 FY2022-2024 年營收分別為5660/6290/6999 億元,歸母淨利分別為 1305/1611/1891 億元( NON-IFRS 口徑為 1156/1301/1508 億 元 ), 對 應 EPS 為13.44/16.55/19.39 元,對應 PE 分別為 21/17/15X,根據 SOTP 估值方法,給予 2022 年騰訊遊戲業務、數字內容平臺、社交平臺、金融科技業務、雲及企業服務、投資公司等六大板塊目標市值合計目標市值 3.62 萬億元人民幣,對應目標價 376 元/437 港元。

根據Bloomberg一致預期,騰訊2022-2023年收入分別為5784/6604億元,同比增長3.27%/14.18%,Non-IFRS歸母淨利潤1161/1425億元,同比增長-6.19%/22.74%,建議關注。

風險及免責提示:以上內容僅代表作者的個人立場和觀點,不代表華盛的任何立場,華盛亦無法證實上述內容的真實性、準確性和原創性。投資者在做出任何投資決定前,應結合自身情況,考慮投資產品的風險。必要時,請諮詢專業投資顧問的意見。華盛不提供任何投資建議,對此亦不做任何承諾和保證。

推薦文章

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

美股機會日報 | 降息預期升溫!美國1月CPI年率創去年5月來新低;淨利、指引雙超預期!應用材料盤前漲超10%

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?