熱門資訊> 正文

中金:港股通與恆指將迎半年度調整,百度、快手有望「染藍」

2022-07-18 11:51

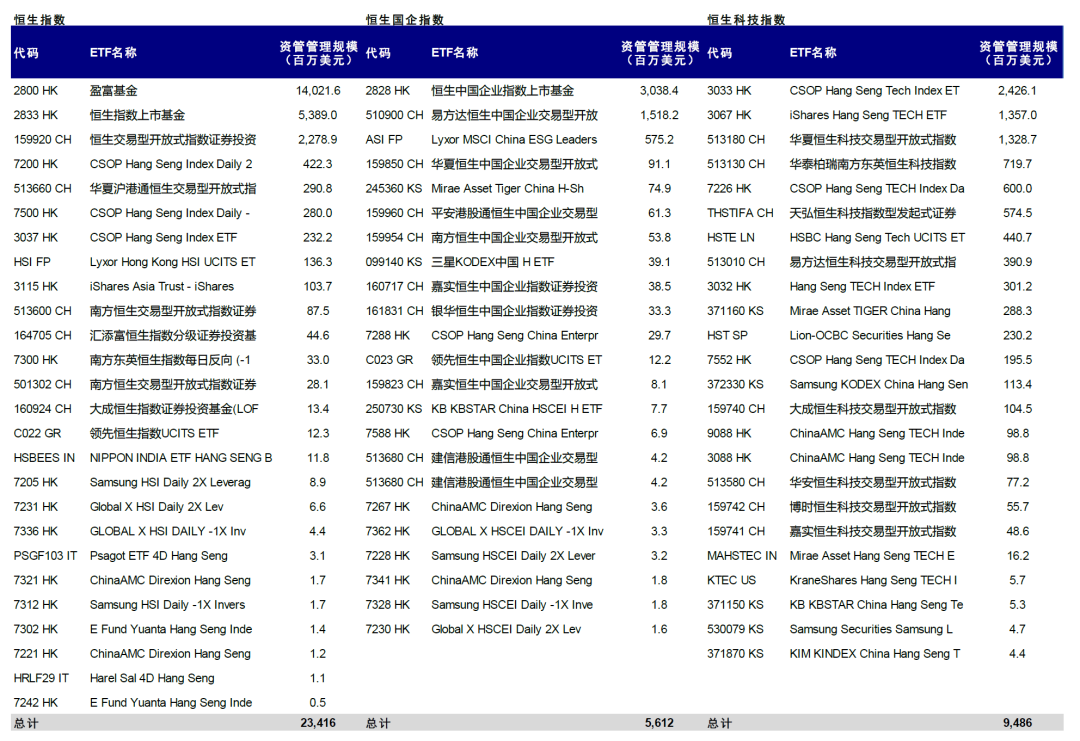

北京時間2022年8月19日(星期五)盤后,恆生指數公司將公佈恆生系列指數半年度審議結果(審議考察截止日期為2022年6月30日)[1],其中包括恆生、國企、恆生科技等港股主要旗艦指數,以及與港股通可投資範圍密切相關的恆生綜合指數。由於追蹤旗艦指數的被動資金規模大(綜合彭博和Wind的統計,追蹤恆指、國企和恆生科技指數的ETF規模分別約為234.2億美元、56.1億美元和94.9億美元),因此潛在成分股變動以及相應資金流向值得重點關注。基於現有可得公開數據,中金預覽潛在調整如下,供投資者參考。

恆生指數調整:關注部分消費公司,以及指數是否會大幅擴容

可能調整預覽:基於現有數據及指數調整方法,以及通過此前調整結果對系統性優化后的編制方法的理解和驗證,我們估算百度-SW、快手-W、京東健康、翰森製藥、華潤燃氣、海爾智家、中國飛鶴、中國燃氣、金蝶國際、金斯瑞生物科技和紫金礦業等排在恆生指數順位前列,有可能成為被納入的潛在候選者。我們的測算優先考慮市值順位,再結合各行業代表性等因素綜合得出。基於上述預測,我們測算了相應個股可能的權重和資金流向。

不過需要指出的是,歷史經驗表明實際結果可能與這一簡單基於順位的篩選存在較大出入,例如百度、快手、京東健康等在過去幾次的預測中都排在前列,但最終都未能被納入,主要可能是一些作為指數諮詢委員決策依據的因素,如行業和上市地代表性等並無詳細説明或量化依據,也不排除有其他非量化因素的考量影響最終決策。

此外值得注意的是,根據恆指公司在2021年3月發佈的諮詢結果,恆指成分股將在2022年中前增加至80支,最終固定在100只。但直到目前為止,擴容速度整體慢於預期(2021年1季度增加3只、2季度增加2只、3季度增加4只、4季度增加2只、2022年1季度增加4只),當前恆指成分股為69只。因此如果恆指依然遵循2022年中達到80只的擴容目標,則意味着此次調整將一次性增加11只,因而此次是否會大幅擴容值得關注。

恆生綜指與港股通調整:預計11只公司有望納入港股通投資範圍

此次調整也涉及恆生綜合指數的半年度指數審議(一年調整兩次,以6月30日和12月31日為截止計算日期)。同時,由於恆生綜合指數是港股通投資的樣本空間,因此其變化也將直接影響港股通可投資範圍,值得關注。

基於恆生綜指的調整方法,再結合需要符合納入港股通的額外標準(如深港通可以納入恆生綜指小盤股市值50億港幣以上標的、剔除被交易所實施風險警示、被暫停上市或進入退市整理期個股;同股不同權公司還需滿足上市6個月20日以及市值和成交等額外條件等),我們估算,此次或共有11只股票符合納入港股通的標準,包括中國華融、海昌海洋公園、渤海銀行、海螺環保、創新奇智、雲康集團、匯通達網絡、信利國際、361度、快狗打車和香港航天科技。除此之外,由於公開可得的數據在準確性上存在一定侷限性,我們接受1%的容錯率,即將恆生綜指要求的94%覆蓋率的納入門檻放寬至95%,在這一假設下,聖諾醫藥-B、大唐新能源、港龍中國地產、創夢天地、京東方精電、新特能源、中國心連心化肥、協合新能源、高偉電子、澳能建設、濱江服務和京能清潔能源等12家公司也可能符合納入條件,但置信度排序較低。相反,可能有7只股票因為市值小於50億港元不符合恆生綜指的條件而被移出港股通。

此外值得關注的是,由於部分公司在港交所上市股票持續停牌,恆生系列指數7月8日盤后剔除了世茂、佳兆業、彩生活、融創中國、火巖控股、中國恆大、中國奧園、奧園健康和恆大物業9家公司[2]。其中,世貿國際、佳兆業、融創中國、中國恆大、中國奧園和恆大物業也將於7月18日移出港股通可投資標的。此外,已是恆生綜指成分股的商湯-W將於今年8月滿足納入滬港通所需的額外上市6個月和20個交易日條件(2021年12月31日上市),預計將屆時獲得納入。

時間表:8月19日收盤公佈,9月5日執行;港股通標的隨之調整

時間上,恆生指數公司將於2022年8月19日(星期五)收盤后公佈恆生系列指數調整的正式結果,並將於9月5日(星期一)正式實施。在9月5日指數調整生效后,上海與深圳交易所會在隨后(具體時間視交易所公佈而定)以此為依據相應調整滬深港通的可投資標的範圍。

在此期間,與MSCI指數調整類似,部分主動型資金仍不排除會根據調整公佈結果採取一定的套利操作,但被動資金爲了最大程度上減少追蹤誤差將選擇在生效前一個交易日(即9月2日)調倉。屆時相關股票成交會出現遠大於平時的「異常放量」情形,特別是在尾盤。

近期南向資金動向:南下資金持續淨流入,新經濟板塊仍是主要流入方向

年初以來,儘管港股市場波動較大,但南向資金保持流入態勢。今年以來,南向資金累計流入1707億人民幣,即使在3月和4月市場劇烈動盪期間,南下資金整體流入態勢依然延續。流向方面,南向投資者更多偏好新經濟板塊。近三個月,南向資金主要流入美團(122億人民幣)、理想汽車(89億人民幣)、中海油(85億人民幣)、騰訊(84億人民幣)和快手(62億人民幣);主要流出碧桂園服務(12億人民幣)、建設銀行(11億人民幣)、贛鋒鋰業(5億人民幣)、中芯國際(5億人民幣)和華潤啤酒(2億人民幣)。

往前看,我們預計港股的比較優勢以及國內整體寬松的流動性環境仍有望支撐南向資金持續流入。考慮到當前國內貨幣政策立場及未來穩增長政策落地或將提振南向資金流入,我們預計中短期內南向資金流入趨勢保持不變。同時,H股估值相對A股及其他主要發達市場存在明顯折價,估值呈現明顯的比較優勢,而隨着基本面的修復,中國內地投資者的信心也有望回升。相比之下,海外資金今年以來出現兩撥明顯流出(3月俄烏局勢升級、4月國內局部疫情擾動),都對市場造成了一定擾動,近期流出趨勢有所企穩。考慮到海外資金已經明顯低配中國市場,因此我們在基準情形下並不預計會進一步大幅流入,但明顯迴流可能還需要國內基本面修復的更多證據和外圍環境企穩配合。根據EPFR數據,今年以來港股主動海外資金累計流出32億美元,減持互聯網標的、增持科技硬件和資本品的趨勢保持不變。

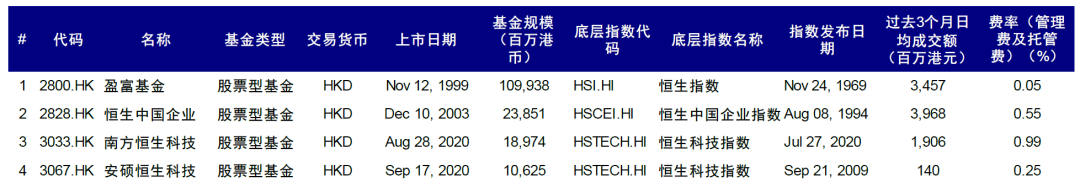

滬深港通擴容納入ETF:首批南向納入4只,活躍度逐步提升;中長期有助兩地市場融合,推動資本市場開放

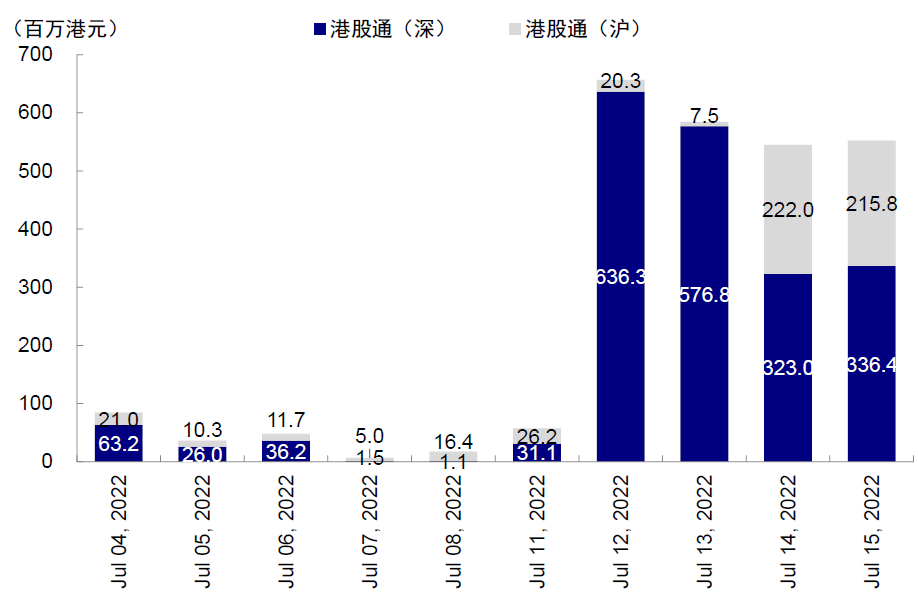

2022年7月4日,互聯互通機制下的ETF交易正式啟動。南向港股通首批納入4只港股ETF,分別為盈富基金、恆生中國企業、南方恆生科技和安碩恆生科技。開通以來,南向ETF交易成交額逐漸提升,日均買賣總額從首周(7月4日-8日)的385萬港元提升至第2周(7月11日-15日)的4,791萬港元,但仍不足港交所整體ETF 2021年日均交易額(約65億港幣)的1%。我們預計,未來隨着越來越多合資格ETF納入港股通,整體流動性有進一步提升的空間。

關注互聯互通ETF的中長期影響。納入ETF是互聯互通機制又一標誌性擴容事件,短期而言,考慮到互聯互通已經運行較長時間且機制較為成熟,我們認為納入ETF的短期直接影響未必很大,但其長期意義和影響深遠。隨着未來交易品種的豐富和機制得到更多的認可,我們預計互聯互通ETF有望逐漸成為兩地投資者的重要投資領域。ETF加入互聯互通將為外資投資中國資本市場提供更多工具上的便利,有望增強國際投資者對內地ETF資產、以及內地對香港甚至國際ETF的雙向需求,這對於提升ETF市場活躍度,擴大ETF資產管理規模也有積極作用。長期而言,互聯互通機制的進一步擴大和優化對促進兩地資本市場相互融合、以及中國資本市場進一步開放也有重要意義。

圖表:追蹤恆生指數、恆生國企指數和恆生科技指數的ETF資金規模

資料來源:彭博資訊,中金公司研究部;數據截至2022年7月15日

圖表:恆生綜合指數成分股調整規則

資料來源:恆生指數公司,中金公司研究部;注:具體細則以恆生指數公司公佈爲準

圖表:港股通的篩選流程和規則

資料來源:恆生指數公司,深交所,上交所,中金公司研究部

圖表:近期南下資金持續淨流入,海外資金維持淨流入

資料來源:Wind,中金公司研究部

注:數據截止2022年7月15日

圖表:港股通ETF開通至今,買賣額共計20.4億港元

資料來源:Wind,中金公司研究部

注:數據截止2022年7月15日

圖表:滬深港通合資格ETF列表

資料來源:Wind,中金公司研究部;數據截至2022年7月15日

風險及免責提示:以上內容僅代表作者的個人立場和觀點,不代表華盛的任何立場,華盛亦無法證實上述內容的真實性、準確性和原創性。投資者在做出任何投資決定前,應結合自身情況,考慮投資產品的風險。必要時,請諮詢專業投資顧問的意見。華盛不提供任何投資建議,對此亦不做任何承諾和保證。

推薦文章

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?