熱門資訊> 正文

覆盤半導體三波周期律,華虹半導體(01347)仍值得被期待?

2022-07-04 22:12

持續兩年之久的「缺芯潮」,使得芯片價格暴漲100多倍,部分A股半導體行業上市公司也因此業績暴漲。全球缺芯困局愈演愈烈成為判斷半導體行業處於高景氣的一大依據。

然而,7月2日,半導體行業突然傳出兩大利空。一是臺積電罕見出現三大客户砍單的消息;二是先前價格相對硬挺、供不應求的微控制器(MCU)開始出現報價雪崩潮,尤以台廠鎖定的消費型應用價格壓力最大。此外,全球五大MCU廠價格腰斬的消息傳出。接連的消息,傳遞了半導體市場需求松動的信號。

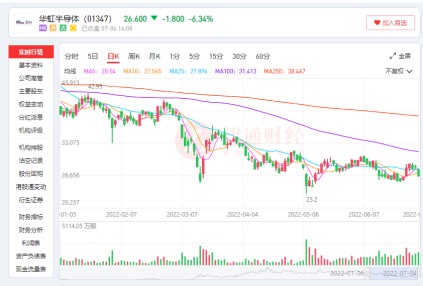

隨着芯片荒問題陸續退潮,市場對於高庫存的恐慌情緒讓芯片股應聲而倒。7月4日,港股芯片股早盤普跌。截至收盤,晶圓廠華虹半導體(01347)跌幅超6%,報26.6港元。

聚焦到公司而言,華虹半導體主要重心在於半導體的特色工藝,截至2021年底,該公司無錫晶圓廠的產能已經達到6.5萬片/月,預計到明年年底可以擴產到9.5萬片/月。長期看,華虹半導體有對無錫二廠、三廠的規劃,從而對其長期增長打好基礎。業績方面,公司2022年一季度實現營業收入5.9億元(單位:美元,下同),同比上升95.1%,環比上升12.6%。實現歸母淨利潤1億元,同比增長211.4%,營收淨利齊增。

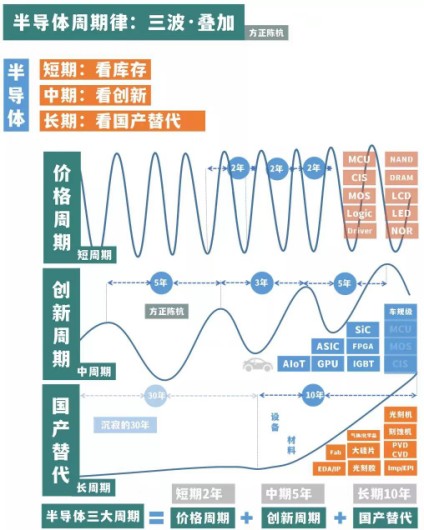

智通財經APP認為,產能穩步釋放,業績盈喜,可見華虹半導體短期基本面無憂,而長期價值則與半導體行業的發展息息相關。方正證券通過覆盤半導體最近五年的三次崩盤,得出半導體周期律的結論:短期看庫存、中期看創新周期、長期看國產替代。華虹半導體在三輪波動中是否具備充足的成長性呢?投資者可以跟隨筆者逐一分析。

庫存周期:受益於成熟工藝芯片供需偏緊

衆所周知,半導體大宗商品價格由供給曲線和需求曲線共同決定。而在商品市場中,供給端又可被分為產能和庫存,前者是未來的供給能力,后者是歷史產出的累計。

供需錯配下的量價關係發展,可以梳理為以下兩部分:其一,2021年至2022年第一季度,新能源車爆發式創新使得上游需求暴漲,而有效存量供給都在歐美日,受疫情衝擊供給有所下滑,供需不平衡導致芯片量價齊升。於是,全球各大晶圓廠主動補庫存,然而有效產能釋放需要在2022年以后。其二,2022年第二季度產能逐步釋放,而以消費類為代表的手機、電腦、家電的需求疲軟,導致庫存高企,價格松動。

供給和需求的結構化錯配,將價格周期分化為兩個階段:消費類的先進工藝,由於需求疲軟疊加供給高企,預計或將繼續下行通道;而成熟工藝(8寸、10寸)由於新能源車需求擴大,加上供給較少,導致局部繼續供需緊張。

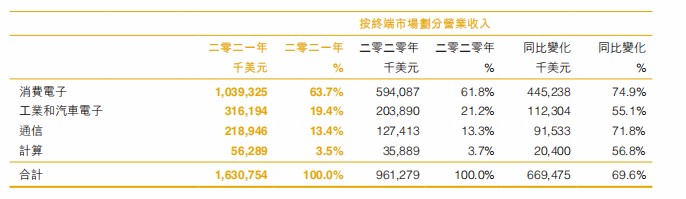

不可否認的是,目前華虹半導體產品覆蓋的終端市場仍以消費電子為主,2021年消費電子貢獻營收10.39億元,佔總營收比例達63.7%,而工業和汽車電子貢獻收入比例不足20%。因此,在國內芯片設計客户庫存高企的情況下,該公司的業績將有承壓風險。

根據國金證券研報預計,國內芯片設計客户一季度庫存月數達6.5個月,環比增加22%,同比增加74%,而二季度因為部分下游組裝客户封控,庫存月數將持續提升,今年下半年或明年,當弱應用客户賣不動,晶圓代工價格漲不動及產能陸續釋放,部分弱應用客户為避免跌價風險,將進行庫存及訂單調整,將會有2-3個季度的調整期。

然而,根據智通財經APP瞭解,與追求先進制的三星和臺積電不同,華虹半導體在成熟工藝方面的投入不少,尤其是在特色工藝方面。該公司的核心產品包括分立器件及嵌入式非易失性存儲器,2021年兩者合計貢獻超六成營收。主攻成熟制芯片,讓華虹半導體可以享受新能源汽車需求增長紅利。

創新周期:碳中和與無人駕駛8英寸+12英寸收穫期

智能手機和移動互聯網拉動了上一輪半導體的超級周期,而本輪的周期主導因素則是碳中和(電車+風光電新能源)和無人駕駛。這不僅僅是信息革命,更是疊加了半導體推動的能源革命。

油車到電車、光伏、風電、充電樁等新能源的蜕變極大地拉動功率半導體(8寸、12寸成熟工藝)需求,全球出現罕見的全供應鏈缺貨漲價大潮。為應對缺貨,同時全行業的Capex加速,帶動全球半導體設備廠商訂單和收入井噴。

在成熟工藝領域,華虹半導體表現可圈可點。新一代IGBT技術研發順利,量產產品亦進入新能源車主逆變器以及光伏、風能等新能源市場。 在12英寸功率器件方面,已完成公司現有四大功率分立器件技術(DMOS/SGT/SJ/IGBT)從8英寸到12英寸的技術升級,並實現批量穩定供貨,2022Q1,華虹半導體12英寸晶圓銷售佔比提高。

具體來看,該公司8寸、12寸晶圓的銷售收入分別為3.33億元、2.62 億元。12寸產品的銷售佔比44.1%,同比增長26.2個百分點 ,環比增長5.2個百分點。公司在無錫高新技術產業開發區的12寸晶圓廠(華虹七廠),月產能為6.5萬片,是全球第一條12英寸功率器件代工生產線。在電動車主逆變器以及配套充電樁相關領域展示出了極強的競爭力。

展望無人駕駛時代,車用半導體將迎來井噴。無人駕駛是人工智能這種全新的2T生產關係的最現實落腳點,實現將車喚醒的關鍵是算力+算法+網絡這三種計算生產力的異構。

所謂的算力就是各種集成電路的集合:控制芯片(MCU)、域控制器芯片(CPU/GPU/FPGA/ASIC)、存儲芯片(NAND/DRAMR)、傳感器芯片(CIS)、通訊芯片,無人駕駛會催生出全新的半導體供應鏈,進而將整個汽車工業傳統體系重構。

除了提供智能化所需的算力芯片外,新能源汽車對於MCU、IGBT 等用於娛樂影音、機械控制、電壓電流轉換的芯片需求也大幅提升。這些汽車芯片不需要追求先進製程,契合華虹半導體的供應條件。華虹也有少量產品進入量產通道。目前,華虹的四座晶圓廠有得到初步的車規體系認證,有供應汽車芯片的基礎。例如,華虹半導體的0.13μm嵌入式閃存產品就可以用於汽車的娛樂影音系統。

市場容量而言,浦銀國際研報預計2021年和2022年中國新能源乘用車銷量將達到315萬輛和467萬輛,同比增長152%和 48%,對應滲透率為14.8%和23.4%。全球的新能源汽車未 5年的複合增長率約45%。因此,根據IHS Markit,全球汽車行業半導體行業規模在2020年至2025 年的複合增長率為10.1%。

華虹半導體的分立器件板塊已覆蓋新潔能、斯達半導及東微半導體等國內優質客户;嵌入式非易失性存儲器已涵蓋如中電華大、紫光國微等國內大部分頭部智能卡芯片公司,以及車規級及工業級MCU設計廠中微半導體,兩大業務板塊車規級客户拓展有助於為公司把握汽車電動化及智能化趨勢,奠定客户基礎。

總之,中期的創新周期下,碳中和+無人駕駛風口來襲,華虹半導體的產品均具備競爭力,奠定其業績增長的確定性。

國產替代:大陸排名靠前的晶圓代工稀缺標的

半導體是一個充分全球化分工的行業,中、日、美、韓和中國臺灣各自佔據了產業鏈不可或缺的部分。歐洲、日本的設備和材料、韓國及中國臺灣的的製造、美國的設計等。

由於受到外部環境的壓力,中國本土的Fabless(無晶圓製造的設計公司)及Fab(晶圓製造廠)均面臨上游供應鏈危機,但國產替代的發展仍加速前進。

需要指出的是,2020年9月,限制海思設計的上游晶圓代工鏈,目的是卡住芯片中游代工。由於全球晶圓廠都嚴重依賴美國的半導體設備(PVD、刻蝕機、離子注入機、測試機等),海思只能轉移到備胎代工鏈,直接帶動了中芯國際等國產晶圓廠和封測廠的加速發展。

根據ICinsights數據,全球前十大硅晶圓製造廠中臺積電、聯電和力晶來自中國臺灣地區,格羅方德(Global Foundries)來自美國,三星(Samsung)來自韓國,中芯國際和華虹半導體來自中國大陸,Towerjazz來自以色列。2020第四季度全球晶圓代工營收排行中,中芯國際和華虹半導體分別位列第5名和第9名。作為中國大陸相對稀缺的排名靠前的晶圓代工標的,華虹半導體的估值溢價有望進一步提升。

國產替代腳步鏗鏘,直指芯片上游設備。事實上,想要實現供應鏈安全,必須做到對半導體設備和半導體材料的逐步突破,由於DUV不受美國管轄,此階段的關鍵是針對刻蝕等美系技術的替代。所以未來中國將在在成熟工藝進行底層根技術(設備、材料、EDA/IP )的自主創新。而目前的晶圓製造領域正處於國產替代的放量階段,仍享受成長紅利。

一言以蔽之,儘管面臨庫存周期的下行通道,但在創新周期的分化之下,新能源和無人駕駛的需求旺盛,有望推動華虹半導體成熟工藝芯片放量增長,或保持相對較高的增長動能。而長期來看,國產替代進一步深化,作為國內晶圓代工產的佼佼者,華虹半導體能的估值溢價可期。

推薦文章

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

美股機會日報 | 降息預期升溫!美國1月CPI年率創去年5月來新低;淨利、指引雙超預期!應用材料盤前漲超10%

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?