原創精選> 正文

ETF互聯互通正式開閘,普通投資者該怎麼選?

2022-07-04 07:46

編輯:Chambers

在內地與香港「股票通」與「債券通」相繼落地后,2022年6月28日,中國證監會、香港證監會發布聯合公告稱,批准兩地交易所正式將符合條件的ETF納入互聯互通機制,「ETF通」交易於下周一7月4日正式開閘落地。

ETF納入互聯互通后,內地和香港投資者可以通過當地證券公司或經紀商買賣規定範圍內的對方交易所上市的股票和ETF基金份額。內地與香港投資者通過互聯互通機制投資對方ETF,僅可在二級市場進行交易,不允許申購贖回。

簡單一句話:A股投資者可以買到在港交所上市的ETF了;同樣的,香港投資者通過互聯互通機制也可以購買到在內地交易所上市ETF了。

而滬深交易所公佈了符合條件的港股通ETF名單,共4只;港交所公告83只北向合格ETF初始名單,其中滬港通、深港通ETF分別為53只和30只。

一、香港首批4只互聯互通ETF揭幕,周一正式「開閘」

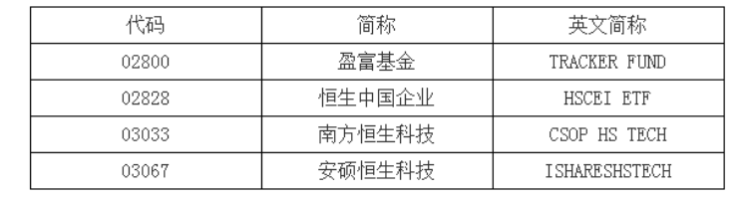

通報顯示,此次獲批的ETF納入互聯互通機制於7月4日正式啟動,首批四隻港股通ETF分別為盈富基金、恆生中國企業、南方恆生科技和安碩恆生科技4只股票ETF。

而此次獲批的滬深股通 ETF共計83只,覆蓋上證 50ETF、上證180ETF、創業板ETF、滬深300ETF、生物醫藥、半導體、新能源、生物科技、芯片、碳中和ETF等代表性行業主題產品。

在ETF納入互聯互通后,內地和香港投資者可以通過當地證券公司或經紀商買賣規定範圍內的對方交易所上市的股票和ETF基金份額。

二、什麼是ETF互聯互通?香港首批4只互聯互通ETF什麼來頭?

ETF,是交易型開放式指數基金。互聯互通意味着,內地和香港投資者可以通過當地證券公司或經紀商,買賣規定範圍內的對方交易所上市的股票和ETF的基金份額。

互聯互通機制分兩類,一類是港股通ETF,一類是陸股通ETF。其中,港股通ETF不包含合成ETF、槓桿及反向產品,也就説,諸如FI南方恆指、南方兩倍做空恆生科技等ETF,無法納入互聯互通。值得注意的是,互聯互通ETF僅支持二級市場交易,並不支持發行時申購,

另外,內地機構投資者,可投資港股通ETF,而個人投資者需要先滿足參與港股通交易的條件,即證券賬户及資金賬户資產合計不低於人民幣50萬元。相比之下,香港投資者投資陸股通ETF的條件更為寬松,不論是個人投資者還是機構投資者,均可參與。

香港首批4只互聯互通ETF介紹:

①盈富基金(2800.HK):香港規模最大的交易所買賣基金,跟蹤跟蹤恆生中國企業指數

作為香港市場中規模最大的ETF,盈富基金的規模為1192億元,跟蹤的是恆生指數,流動性良好。最大的優點是管理費率便宜僅為0.1%,而A股同樣跟蹤恆生指數的產品,一般綜合費率在1%左右。前十大重倉股包括,匯豐、友邦保險、中國平安、工商銀行 、騰訊、美團-W、阿里巴巴-SW等。

②恆生中國企業(2828.HK):跟蹤恆生中國企業指數

該ETF規模255億元,管理人恆生投資管理有限公司,母公司為恆生銀行,跟蹤恆生中國企業指數;恆生中國企業主要重倉信息技術和金融行業。前十大重倉股,騰訊、美團-W、阿里巴巴、中國平安、工商銀行、中國移動、小米集團等。

③南方恆生科技(3033.HK):跟蹤恆生科技指數

該ETF規模202億元,跟蹤恆生科技指數,管理人為南方基金旗下南方東英。前十大重倉股包括,騰訊、美團-W、阿里巴巴-SW、小米集團、快手-W、中芯國際等。在近期恆生科指低位持續反彈背景下,跟蹤恆生科技指數的ETF產品在A股備受關注。

④安碩恆生科技(3067.HK):跟蹤恆生科技指數

規模117億元,同樣跟蹤恆生科技指數,管理人為貝萊德子公司——貝萊德資產管理北亞有限公司。

點評:

相比內地的ETF,香港ETF最大的優勢是費率便宜,以盈富基金為例,該ETF跟蹤的是恆生指數,其分級管理費為每年0.015% - 0.045%,而內地上市的恆生ETF管理費一般在0.5%左右,費率差異明顯。

除了費率較低,據華夏基金數量投資部執行總經理徐猛介紹,香港上市的港股ETF還有無漲跌幅限制、折溢價率相對低、交易時間長等特色。

三、內地投資者的機會何在?

大家會發現納入港股通的香港ETF標的在內地市場已有跟蹤相同指數的產品,那為什麼還要去買香港的呢?那是因為「港交所特殊的交易機制」:如可以避免漲跌幅的限制以及特定情況下發生的高折溢價影響,交易時段的不同等都是新亮點。

對於內地投資者,可以選擇購買上述四隻港股通ETF,以把握香港股市帶來的機會。尤其是7月1日香港迴歸25周年慶上,習近平主席明確表示,對香港「三個全力支持」:中央全力支持香港抓住國家發展帶來的歷史機遇,主動對接「十四五」規劃、粵港澳大灣區建設和「一帶一路」高質量發展等國家戰略;中央全力支持香港同世界各地展開更廣泛、更緊密的交流合作;中央全力支持香港積極穩妥推進改革。

未來香港五年將迎來巨大的發展機會,香港資本市場將率先受益。而此前受各種因素影響,香港恆生科技指數出現較大調整,這為投資者創造了低位入場的機會。

四、ETF互聯互通重磅落地,有何深遠影響?

兩地ETF互聯互通為很多國內投資者參與港股市場提供了一個重要的投資渠道。很多內地投資者對直接投資港股個股仍存顧慮,尤其是對香港市場缺乏瞭解的內地投資者,可以通過ETF這個透明度高、交易便捷的通道進入港股市場,為港股市場帶來可觀的增量資金。與此同時,兩地互聯互通ETF的推出也為過去內地投資者無法配置尚未進入港股通的一攬子優質科網股(如:阿里9988.HK,京東9618.HK,網易9999.HK等)提供瞭解決辦法。

1.市場活躍度提升將使港交所受益

中信建投表示,從盈利端來看,當前符合納入互聯互通的 ETF 體量有限,因此短期對公司業績的直接影響有限。但從長期來看,互聯互通進一步擴大對於兩地市場活躍度的提升。

受益於整體中國資本市場的擴容,股票市值提升,港交所賺取上市費&交易費&通道費(互聯互通交易費)&結算費&數據費&資金池形成的投資收益等;

另一方面受益於互聯互通的持續擴大,交易優化吸引多元化投資者,換手率有望進一步提升。

此外,從衍生品市場發展來看,由於MSCI A50的帶動作用,港交所有望吸引越來越多的衍生品投資者,隨着產品圈的完善與投資者的增多,衍生品交易的雙邊網絡效應有望擴大,推動成交張數進一步提升。

綜合考慮當前預估合資格 ETF 的高增長、歷史複合增長率和 ETF 互聯互通的情況,預估 ETF 互聯互通有望提升兩地市場活躍度,進而增厚港交所的長期業績。

2.使兩地投資者獲得更多資金偏好信息

- 境外投資者可通過陸股通投資在香港及海外市場具有稀缺性的內地ETF,可關注部分內地上市ETF的資金流入,尤其是北向資金偏好的板塊;

- 內地投資者可通過港股通投資港股ETF,從而減少漲跌幅限制、折溢價波動的影響;

- 內地基金管理人打開國際化渠道,管理人在設計產品時需考慮海外投資者特定需求;

- 北向資金的持倉披露使得內地ETF的日度資金流數據可按內地和北向投資者進行拆分,兩類投資者在ETF上的日度交易行為藴含豐富信息。

3.規避QDII渠道潛在的額度風險

本次ETF互聯互通新規為內地資金持有優質二次上市企業及海外REITs創造了條件。考慮到2020年以來,港股通日均淨流入僅17.9億元,遠低於420億元的上限,通過互聯互通渠道也可規避QDII渠道潛在的額度風險。

拓展閲讀:ETF互聯互通有何深遠影響

風險及免責提示:以上內容僅代表作者的個人立場和觀點,不代表華盛的任何立場,華盛亦無法證實上述內容的真實性、準確性和原創性。投資者在做出任何投資決定前,應結合自身情況,考慮投資產品的風險。必要時,請諮詢專業投資顧問的意見。華盛不提供任何投資建議,對此亦不做任何承諾和保證。

推薦文章

美股機會日報 | 估值8500億美元!傳OpenAI最新融資規模將破千億美元;黃仁勛稱將發佈幾款世界前所未見的新芯片

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意