原創精選> 正文

歷史上「劇痛」之后美股如何破局?分析師:這兩點重點關注

2022-07-01 23:16

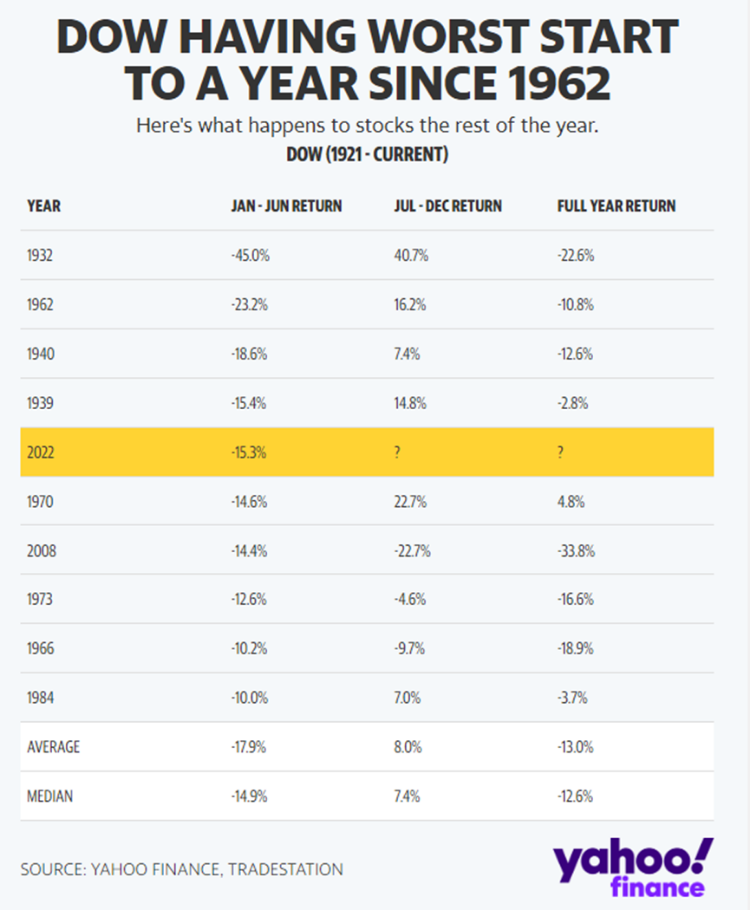

2022年上半年美股慘遭「滑鐵盧」。納斯達克和羅素2000正在經歷有史以來最糟糕的一年,道指創下自1962年以來最糟糕開局,納斯達克上半年的表現直追1970年。

在6月份經歷大幅下跌之后,投資者們目前最關注的是,下半年應該怎麼投資?美股何時才能找到新的支點?

分析師們統計了歷史上指數大跌之后下半年的表現,目前從各種數據中都很難找到安慰,而所有投資動向都指向美聯儲的眼色。

一、納指上半年回撤29.5%,下半年繼續痛苦?

首先看納指,上半年下跌了創紀錄的29.5%。1982年至今,歷史上納指上半年下跌幅度超過10%的有8次,平均跌幅為18.7%,中位數為15.8%。

下半年可能會稍微「好一些」,前七次下半年平均跌幅為5.8%,中位數為8.7%。全年來看,平均跌幅為21.7%,中位數為31.1%。

按照歷史數據來看,只有1982年的下半年出現了巨幅反彈達到35.7%,全年收下正增長18.7%。1984年下半年雖然反彈3.1%,但是全年仍然下跌11.3%。

這些數據顯然很難令投資者高興起來。

在此之前,上半年最糟糕的是2002年,當時科技泡沫被打破,上半年下跌25%之后下半年再跌8.7%,全年收跌31.5%。

之后隨着經濟從衰退中復甦,美聯儲於2002年底推出了另一輪降息措施,這是自1962年以來首次將利率降至1.25%,股市才終於找到了立足點。

而即便如此,科技指數直到2015年才恢復到之前的高點。

二、道指預期強於納指,前提是下半年沒有「暴雷」

縱觀道瓊斯指數的表現,幾乎看不到與之相似的現代表現——道指有史以來最糟糕的4年中,有3年發生在美國加入二戰之前。截至周三收盤,道指迎來有記錄以來第五糟糕的年份。

不過好一點的地方在於,從歷史上看,道指下半年的表現要比納指温和的多。歷史數據顯示,在經歷上半年大幅下跌之后,道指下半年平均上漲8%,中位數為7.4%,全年跌幅收窄。

然而,和納斯達克一樣,全球金融危機是股市投資者經歷的最糟糕的年份。 2008年前六個月,道指下跌了14.4%,但隨着全球經濟搖搖欲墜,道指下半年又下跌了22.7%。

同年截至6月底,納斯達克指數下跌了13.6%。而當年9月份,雷曼兄弟的破產徹底打開了宣泄的閘門,科技股指數又遭受了31%的重挫,到年底時跌幅約為40.5%。

投資者應該記得,直到美聯儲在2009年3月宣佈了前所未有的量化寬松計劃,股市才終於扭轉了局面。

2008年11月,美聯儲宣佈實施大規模資產購買計劃,並在2009年3月正式啟動QE1,至2010年3月結束,購買資產規模達1.75萬億美元,含1.25萬億美元的MBS、2000億美元的GSE債券和3000億美元國債。

投資者可能會一如既往的認為,市場會隨着美聯儲政策的波動而變化,但是這種觀點可能會產生偏差。

三、何時才能收復「失地」?主要看這些指標

上半年的損失何時才能收復?是當前投資者最關心的問題。

1.股市收復熊市損失所需的確切時間,往往取決於市場在一個長期(或幾十年)的時間範圍內處於什麼位置。

在漫長的長牛之后——比如上世紀80年代和90年代長達20年的牛市——往往會出現長期熊市。在這個時期,投資組合劇烈調整,舊的市場風格逐漸讓位於新的市場風格。

例如,從2000年至2009年,一個長期的熊市給投資者帶來了「失去的十年」。最終,市場風格轉向了我們當前正在關注的第二次科技熱潮。

與2000年初類似,快速變化的宏觀環境導致混合資產類別的投資組合劇烈輪換,傳統的60/40投資組合正在經歷1970年以來最糟糕的一年,這並非巧合。

傳統的60/40投資組合是指將資產60%分配給股票,將40%分配給債券。它會定期進行重新平衡(通常每月一次),以便在重新平衡每種資產類別的增長或縮減時保持這一比例,具有波動性小、分散風險的優勢。

那麼,下一次的輪換在什麼時候,又會輪換到那種風格?值得投資者關注。

2.仍然要關注政策制定者的動向。

20世紀70年代是美國經濟史上最后一個以持續高通脹著稱的時期,已故的保羅•沃爾克在80年代初以激進的加息打破了這一局面。

對比歷史,1973年石油禁運引發了納斯達克兩年的熊市,指數幾乎腰斬,道指也大幅回撤。而這對今天的投資者來説,簡直是「熟悉的味道」。 能源價格飆升似乎是一個持續高通脹的新時代的特徵,結束了持續40年的利率下降。

當前的高通脹和經濟衰退風險又將該如何面對?

如果投資者相信美聯儲,即央行特別熱衷於對抗通脹,那麼就不應該指望鮑威爾會在短時間內給投資者帶來寬慰。

但如果美聯儲真的轉向,正如市場最終預期的那樣在2023年發生,那可能會在未來看到一個「回聲泡沫」,也即急速下跌之后的反彈。也許這是投資者應該感到興奮的事情。

風險及免責提示:以上內容僅代表作者的個人立場和觀點,不代表華盛的任何立場,華盛亦無法證實上述內容的真實性、準確性和原創性。投資者在做出任何投資決定前,應結合自身情況,考慮投資產品的風險。必要時,請諮詢專業投資顧問的意見。華盛不提供任何投資建議,對此亦不做任何承諾和保證。

推薦文章

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

美股機會日報 | 降息預期升溫!美國1月CPI年率創去年5月來新低;淨利、指引雙超預期!應用材料盤前漲超10%

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?