熱門資訊> 正文

梳理天潤雲業績爆發的三大機會

2022-06-21 12:21

后疫情時代,企業數字化的意願大幅提升, 而享受着時代紅利的SaaS行業在這兩年展現出了強大的生命力。作為中國最大的雲聯絡中心SaaS服務商,天潤雲無論從過往成績還是未來潛力來看,都不失為一個好的選擇。這可能也就是為什麼即將登陸香港資本市場的天潤雲成功吸引了Platinum和聲網這樣的基石投資者的青睞。

Platinum作為一家管理資產超過千億人民幣的國際著名長線基金,一直以來都專注於實現長期絕對回報,核心投資風格是尋找那些真實價值和前景尚未得到市場充分認識而又充滿潛力的公司。而聲網作為實時互動 API平臺的行業開創者,有着國內最領先的音視頻技術,這次罕見的出手更多是從戰略投資角度出發。這兩家基石的強力加持,或許為天潤雲未來的資本之路上了一層保險。

同時,面對近期不確定的市場波動,天潤雲對潛在投資者展現了滿滿的誠意,其IPO發行價對應2021年收入只有4倍多PS市銷率,相對於其它SaaS上市公司的平均估值折價超過一倍。

爲了更好理解雲聯絡中心這門生意,我們先來探討一下它的發源地-美國的現狀。

國際巨頭角逐的黃金賽道— 雲聯絡中心

CCaaS(聯絡中心即服務,Contact Center as a Service),是一種基於雲的聯絡中心軟件解決方案。得益於近年來雲計算的快速發展和AI的廣泛應用,越來越多的企業把他們的聯絡中高瓴的創始人張磊在對投資騰訊的覆盤思考中提到:「只要是為社會瘋狂創造價值的企業,社會最終會給予它長遠的獎勵。」而云聯絡中心正以一種革新的方式,不斷地創造社會價值,它早已不僅僅是對傳統呼叫中心的一次簡單技術升級。

通過CCaaS解決方案, 企業可以快速地跟他們的客户建立多渠道聯繫,更快更深入地瞭解他們是誰,他們究竟想要什麼,如何在每次互動中做得更好。這種對客户行為的洞察力有助為客户提供更快更好的服務體驗。與此同時,靈活的訂閲模式還大幅降低了公司的營運成本。正是這種以更高效的方式和更低的成本持續創造更大的社會價值的生意模式,成就了雲聯絡中心最強的護城河。這也就不難理解為什麼硬件巨頭Cisco和Avaya接連推出相關產品來搶佔CCaaS市場。畢竟這些本地部署供應商已經霸佔傳統呼叫中心市場太久了, 又怎能拱手相讓這個行業的未來。

然而,硬件產商跟雲服務的生意邏輯和企業基因終究是不一樣的,雲聯絡中心真正的主角屬於另外一羣巨頭們。根據Gartner和Forrester Wave在2020年的最新研究,目前CCaaS賽道共有四個領跑者,他們分別是Genesys ,NICE InContact,Five9和Talkdesk。

客户分佈在全球100多個國家的Genesys多年來通過一系列收購不斷發展壯大。根據IDC報告,Genesys在2020年全球聯絡中心應用軟件市場里以13.8%的市場份額佔據第一。在繼續保持其在自建解決方案提供商的優勢地位的同時,公司也實現了重大轉型。尤其在2016年以14億美元收購雲服務提供商Interactive Intelligence(互動智能)后,其雲業務的新增訂閲量在所有業務新增訂閲量中的比重,已經由2019年的53%增長至2021財年的近75%。

而1986年創立於以色列的Nice System, 是世界著名的情報安全與分析服務提供商。公司2016年通過對雲呼叫中心領導者inContact的收購, 快速結合了雙方優勢,並在2017年推出了雲聯絡中心平臺 - CXone。現在的Nice來自雲收入已經從2017年佔公司總收入的27%提高到2020年的47%。

在10多年前美國第一波的CCaaS浪潮中,Five9是第一批意識到在雲中託管傳統呼叫中心軟件的巨大機會的公司,並在2009年就已經開始組織變革來適應雲聯絡中心市場。跟Genesys和Nice不一樣的是,2019年之前的Five9沒有太多的收併購,而是靠着33%的複合年均增長率(2009-2019),一直引領着市場,成爲了少數沒被本地化部署的公司收購的早期領導者。因而Five9是一個更純的雲聯絡中心解決方案提供商,在品牌認知度上遙遙領先,這也就是為什麼Zoom在2021年的時候提出作價147億美元的巨資併購。

而跟前三個相比,TalkDesk更像是一個后浪。這個2011年創立於葡萄牙的CCaaS獨角獸,在2020年完成C輪融資,公司估值較2018年直接翻了三倍達到30億美元。在一年后的2021年8月的D輪融資,估值又翻了三倍漲至100億美元。相對於Five9引以為傲的99.999%的系統上線時間,TalkDesk在2018年成為行業首個在服務協議里提出100.0%服務不中斷的公司,為平臺可靠性設定了新的行業標準,引領着CCaaS的第二波科技革命。

根據市場調查與諮詢公司MarketsandMarkets預測, 全球基於雲的聯絡中心市場規模預計將以 25.8% 的複合年增長率增長,從2020年的115 億美元增至到2025年的361億美元。CCaaS解決方案是大部分企業聯絡中心的理想選擇,連通訊巨頭Twilio也在2018年推出了Flex, 一個完全可編程的聯絡中心。

在2020年的投資者日上,Twilio管理層還透露説:「在推出Flex兩年來,它的增長速度比Twilio的核心業務快3倍以上。在新冠爆發前,整個聯絡中心有1500萬個坐席,其中17%在雲端。現在我們估計這個比例會在2025年前提升到50%。」雖然目前北美還是佔據了目前最大的市場份額,但根據同一研究,亞太地區將在2021-2026內以最高的複合年增長率增長,這也自然地讓更多的目光投向了世界第二大消費市場 - 中國。

他山之石,可以攻玉:中國雲聯絡中心解決方案生態洞察

通過梳理美國CCaaS的生態,可以窺見中國雲聯絡中心解決方案市場的發展路徑。和美國的行業現狀類似,從部署模式來看,聯絡中心在中國的競爭對手可分為兩類,即基於項目的供應商主要包括本地提供商和私有云提供商。

而目前中國部署在公有云的解決方案的市場份額只佔了整個聯絡中心的25%左右,伴隨着越來越多企業用户接受和擁抱公有云,未來整個行業將經歷一個持續雲化的過程。

回顧整個發展歷史,雲計算在2012年的中國還處於百家爭鳴的探索初期,阿里雲作為中國雲計算行業的開拓者,早早拿到了一張入場券。對於當時的聯絡中心來説,雲計算應用還是一個相對陌生的概念。跟國外一樣,聯絡中心的頭部玩家被Cisco和Avaya這樣的傳統硬件大廠霸佔着,那時的他們擁有着最好的技術優勢,同時也佔據着中國最優質的用户羣。

而跟當時中國其它玩家不一樣的是,2013年的天潤雲已經敏鋭地意識到了雲計算技術是一次改變聯絡中心格局的絕佳機會。通過雲計算技術,軟件廠商可以拉平與硬件廠商在大容量和高可用兩個方面的差距,而這兩個方面恰恰是挑戰硬件巨頭最核心的技術門檻。於是天潤雲果斷放棄了所有非雲的機會,全部精力投入研發,然后用三年時間專心打磨產品,完成了全雲化改造。也就是在這個階段,公司確立了在雲客户聯絡中心的行業領導地位。即使回到今天的聯絡中心,徹底完成全雲化的提供商也是非常少。

而真正拉開天潤雲這個行業龍頭跟其它追趕者的技術差距是平臺化。雲平臺不是一個孤立的產品、功能或者技術,而是一套複雜、開放的生態系統。這個生態系統是否能夠繁榮發展,關鍵的因素就是架構。因此,架構設計是一套雲平臺的靈魂,也是雲平臺服務商綜合能力的集中體現。而這雲平臺架構最核心的地方是如何實現在保證雲平臺大規模、不間斷穩定運行的情況下還要能夠根據客户需求和技術進步進行快速的功能演進。

根據智通財經APP瞭解,天潤雲也是經過多年的積累才找到了有效解決這個矛盾的方法,並且在實踐中應用到了平臺架構中。招股書顯示,天潤雲是中國首家將平臺與軟件定義廣域網絡(SD-WAN)集成的客户聯絡解決方案提供商,也是目前國內唯一一家實現雙雲雙活部署的行業企業, 在系統穩定性和平臺化方面遙遙領先國內其它競爭對手。

進一步而言,如果在某一特定領域沒有良好的業績記錄,很難得到大客户的青睞,因此傳統上SaaS提供商通常試圖通過服務小客户的方式來快速打入市場,然后隨着他們經驗的積累慢慢將其覆蓋範圍擴大到大企業,所以同行的其他競爭者基本以中小客户為主。但是,以中小客户為核心的弊端是小客户付費能力低,獲客成本高。再加上中小企業的生命周期普遍較短,每年的客户自然流失率非常高,這也就是為什麼大部分以中小客户為主的SaaS公司很難實現盈利的原因。

而建立在高質量的解決方案和服務的可靠記錄之下,天潤雲的客户基礎明顯優於同行競爭對手,公司以行業龍頭客户為主,再縱深切入行業腰部及中小客户。目前天潤雲與3100余家行業高質量客户建立合作關係,覆蓋了包括科技保險等多個行業的頭部客户。例如科技行業里的字節跳動、美團、阿里巴巴、騰訊和京東;保險行業里的中國人保、太平洋保險和泰康人壽;汽車行業的寶馬、廣汽和東風汽車;還有像愛爾眼科、鏈家和索菲亞等其它行業龍頭。作為一家服務於中國優秀企業客户的SaaS公司,天潤雲已經連續7年實現了盈利。

更重要的是,多年服務大客户的經驗以及對大客户獨特服務場景的抽象,讓公司積累了500多個API和SDK, 數量上遙遙領先競爭對手。標準化的API+SDK讓企業大客户的開發者更好的把聯絡中心的服務集成到他們的內部系統中來。從這方面看,天潤雲跟Five9這樣的國外行業龍頭的生意模式是非常相似的;相比之下,項目供應商的解決方案是高度定製的。

產品的不同,導致兩者的收入方式也不一樣。基於項目的供應商為每個項目產生大量的一次性收入,爲了從現有客户那里獲得更多的收入,基於項目的供應商需要説服現有的客户為產品升級付費。相反,公有云提供商通常從SaaS訂閲中獲得重複性收入,而軟件升級是免費的。他們主要是通過不斷地改進解決方案來留住客户並持續地創造價值。

總而言之,公有云賽道紅利顯著。天潤雲作為細分賽道領跑者,會率先享受行業高增長紅利,業績增長確定性強。此外,公司開發了一整套雲原生的智能、安全可靠及可擴展客户聯絡解決方案,而與龍頭客户的緊密互動使其在解決方案升級方面具備先發優勢,從而樹立起了新進企業難以跨越的高進入壁壘。

順勢而為: 把握國內行業移動化、國企上雲趨勢

隨着5G技術、移動互聯網的普及,使座席更頻繁地使用移動設備隨時隨地聯繫客户。與傳統的本地系統相比,基於雲的解決方案支持遠程連接,並且更易於用作移動應用部署。預計移動通信的普及,將大大增加基於雲的客户聯絡解決方案的吸引力。

為順應市場趨勢,天潤雲早在2017年就推出遠程座席解決方案,為除聯絡中心座席外的客户員工(如汽車銷售員和零售商鋪店員)賦能,使其隨時隨地均可聯絡客户。服務場景的拓展徹底打開了市場天花板,自2017年推出以來,公司遠程座席解決方案獲得市場熱烈歡迎,該方案的收入自2018年的1080萬元增長超過一倍至2020年的2510萬元,而2021年的收入在2020年的基礎上繼續增長超一倍至5132萬元。強勁的收入增長驗證了公司順應市場趨勢的正確性。

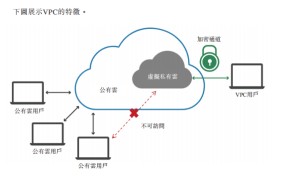

另外,隨着國企上雲的趨勢漸顯,天潤雲推出的VPC模式又一次抓住市場增長機會。VPC模式是公有云上為客户構建一套私有空間,把一個獨立的系統部署在這個空間上,供這個客户單獨使用。VPC在雲平臺用户之間以特定的隔離級別運行,安全性更好。在智通財經APP看來,由於VPC模式提供雲的可擴展性效益,同時減輕企業對數據安全的擔憂,預期VPC模式將越來越多地得到大型國有和跨國企業的採用。2019年,天潤雲開始通過VPC模式提供解決方案,2019年至2021年,VPC解決方案的收入分別為70.8萬元元、590萬元、2130萬元,實現了飛躍式的增長。

綜上所述,通過梳理美國雲聯絡中心賽道的行業發展,可以洞悉國內該行業的生態及未來趨勢。與此同時,我們可以看到天潤雲一直走在正確的道路上,不斷順應市場趨勢推出新的產品,未來有望隨着市場容量的擴大釋放更強勁的業績爆發力。

推薦文章

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?