熱門資訊> 正文

全球最重要市場的流動性持續惡化 美國國債病因何在

2022-06-15 03:35

近期美國國債市場的極端走勢雖然不尋常,但完全在預料之中。

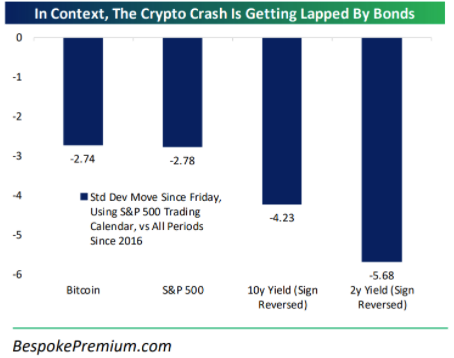

基準10年期美國國債收益率周一最高飆升28個基點,大於4個標準差,這種情況本來應該屬於百年一遇的。而2年期國債收益率波動更劇烈,盤中一度飆升35個基點。

市場參與者表示,波動率過大符合流動性下降的特徵。對於美國國債來説,這種情況變得越來越奇怪,因為美債通常被認為是世界上流動性最高的市場。

然而,規模23萬億美元的美國國債近年來經歷了多次「爆炸式增長」,包括2014年收益率突然下降、2020年3月急劇飆升等。

「令人擔憂的是,美國國債的流動性正在蒸發,」 Medley Global Advisors的Ben Emons表示。 「債券的交易成本快速上升,這一次美聯儲或其他購買債券的央行沒能幫助市場企穩。」

有機構的指數顯示,隨着交易員們放棄對通脹見頂的希望,債市流動性進一步被削弱,交易條件惡化至疫情爆發之初以來最差,買賣價差飆升。

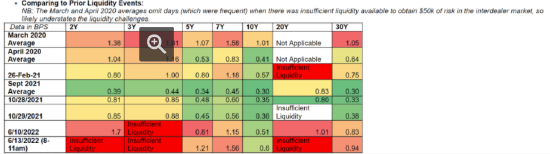

交易商也警告説,他們購買和出售美債的能力在變差。 根據摩根士丹利的一份報告,5萬美元美國國債的清理成本大幅上升。該行説,「市場發出警示信號,與2020年不同的是,現在沒有央行作為后盾」。分析師們估計,近期美國短期國債的流動性甚至比2020年3月疫情引發大跌時更為糟糕。

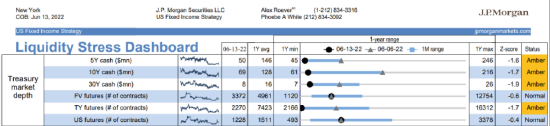

摩根大通一項衡量美國國債市場「流動性壓力」的儀表板顯示,衡量債市深度的指標閃爍「黃燈」,而不是表明流動性嚴重不足的「紅燈」。

這個世界上最重要的市場流動性不足的原因至今仍是個謎,一些市場參與者將其歸咎於2008年之后出臺的監管規定,稱其削弱了交易商對美國國債的做市能力。

不過,策略師們幾個月來一直警告稱,隨着美聯儲量化緊縮的臨近,市場面臨嚴重錯配的風險。 美聯儲3月結束債券購買行動已經讓債市失去了這個二級市場最大買主。現在,隨着美聯儲逐步允許數萬億美元美國國債和抵押貸款支持證券在到期后不進行再投資,這些擔憂進一步加劇。

美聯儲官員今年5月討論了美聯儲縮表可能對國債市場流動性造成的衝擊。 5月25日公佈的5月政策會議紀要顯示,幾位決策者「注意到貨幣政策收緊可能與國債市場流動性相關的脆弱性發生相互作用」。

推薦文章

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?