熱門資訊> 正文

半導體板塊爆發,這一產業鏈環節正在發生劇變

2022-05-11 10:18

5月11日,半導體板塊迎來久違的反彈。而這一半導體產業鏈上的環節,正在發生着劇變。

價格維持不變,集成電路上可容納的元件數目大約每隔18-24個月便會增加一倍,性能也將同步提升一倍。過去幾十年,芯片產業的進階嚴格遵循這一人為約定,但當臺積電宣佈突破1nm製程的時候,摩爾定律在理論上已經走進了死衚衕。若要延續這一趨勢,必須在底層材料上形成突破。發展至今,半導體材料已歷經多次迭代。

第一代半導體材料主要是硅和鍺,上世紀60年代之后,硅基半導體逐漸成為主流,直到現在依然是應用最為廣泛的半導體材料,全球95%以上的芯片是以硅片為基礎材料製成的。

第二半導體材料的代表是砷化鎵,可以製造更高頻、高速的集成電路,但以目前的需求來看,砷化鎵材料的禁帶寬度依然較小。

第三代半導體材料應時代而生,以碳化硅、氮化鎵為代表的材料可以製備耐高壓、高頻的功率器件,其中碳化硅是綜合性能最好、商品化程度最高、技術最成熟的第三代半導體材料。

碳化硅並非原有技術的漸進改良,而是一次跳躍式升級。相同規格下,碳化硅基MOSFET的尺寸只有硅基MOSFET的1/10,導通電阻是后者的1/100。與硅基IGBT,碳化硅基MOSFET的總能量損耗可降低70%。碳化硅的性能優勢在各個新能源產業中體現的淋漓盡致。應用在風力發電領域,可提高效率20%。應用在光伏逆變器,可將轉換效率從96%提升至99%以上,並且降低能量損耗超50%,提升設備循環壽命50倍。最重要的是在新能源車上的應用。

2016年,在成本控制上近乎「變態」的特斯拉一反常態,率先在Model3的主逆變器上安了24個由意法半導體生產的碳化硅MOSFET功率模塊。要知道,當時碳化硅功率器件的價格是同等硅器件的十倍。后來的事實證明,馬斯克的眼光還是一如既往的犀利。

根據福特汽車的測算,相比於傳統硅芯片,由碳化硅製成芯片驅動的新能源汽車,能量損耗大約降低5倍左右。到目前為止,純電動汽車中已有超40%以上採用SiC技術,自主品牌中第一個吃螃蟹的是比亞迪。

使用自主研發製造的SiCMOSFET控制模塊后,比亞迪漢EV車型的性能在去年明顯提升,功率達到363Kw,實現百公里加速3.9s,續航里程延長至605公里。

不只是新能源產業,碳化硅在家電、通訊、航空、高鐵、工業電機等領域均有重大作用,但直到現在,碳化硅的普及程度依然很低。

根據Yole的數據,2021年,第三代半導體基功率器件的市場佔比只有約6%,其中SiC基功率器件佔比5%左右,市場規模大約8.5億美元。

性能好,但滲透率低,原因只有一個:貴。

CASA的數據顯示,2020年,650V的SiCMOSFET與SiIGBT的價格比大約是4:1,SiC逆變器模塊是硅基逆變器價格的2-3倍。新能源產業附加值高,成本承受能力強,所以率先導入了第三代半導體材料,但很多行業價格敏感性高,只能等待成本的進一步下降。

對於任何一項新技術,成本都是左右產業化的核心變量。於碳化硅而言,碳粉提純難度高、晶體生長緩慢、晶體切割速度慢等因素共同決定着成本剛性。

首先,高質量SiC晶體的基礎是要有高純度的碳粉,但提純過程對工藝要求極高,合成也需要時間摸索。其次,碳化硅晶體的生長速度非常慢。碳化硅7天才能生長2cm左右,作為對比,2-3天就能拉出約2m長的8英寸硅棒。最后,由於碳化硅硬度高,不僅切割耗時長,而且良率低。一般來説,硅片的切割只需幾小時,而碳化硅片則要上百小時。

技術降成本是一場持久戰,這就註定了碳化硅的滲透是一個漸進式的過程,但隨着襯底尺寸的抬升,規模效應給成本下降帶來了極大改觀。

碳化硅的襯底尺寸主要包括2英寸(50mm)、3英寸(75mm)、4英寸(100mm)、6英寸(150mm)、8英寸(200mm)等規格。尺寸越大,單位襯底可製造的芯片數量越多,邊緣的浪費也越小,均攤到單位芯片的成本就越低。

晶圓從6英寸提升到8英寸,芯片數量將從488增至845個,邊緣浪費則由14%減至7%。

碳化硅主要分為半絕緣型和導電型,目前半絕緣型產品的主流襯底規格為4英寸,正在向6英寸邁進,導電型產品的主流襯底規格為6英寸,正在尋求向8英寸演進。伴隨技術的不斷成熟和進步,碳化硅基的產品價格在過去多年已經實現了大幅下滑。

上文提到650V的SiCMOSFET與SiIGBT的價格比大約是4:1,而在2018年,這一數字高達10:1。業內給出的預估是,未來碳化硅器件的成本大約以每年10%左右的價格下降,這一過程勢必會伴隨更多消費場景的解鎖。根據Yole的預測數據,到2025年,碳化硅器件將增長至25.62億美元,年複合增長率達30%。

一步慢,步步跟不上。

第三代半導體產業,美、日、歐搶跑,中國依然處在落后的位置。

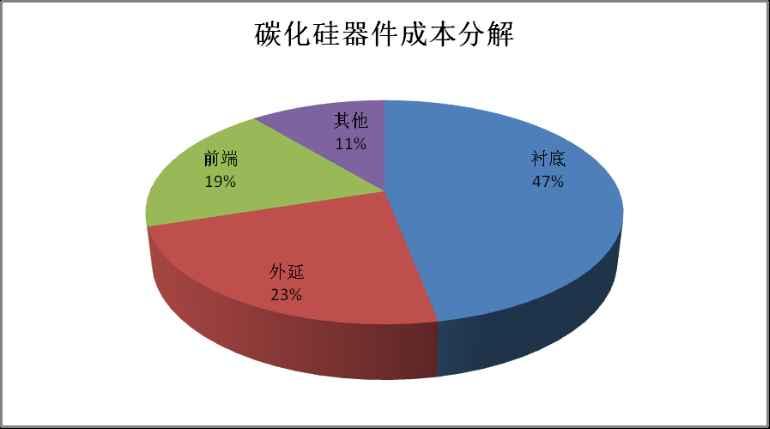

與硅基功率半導體類似,碳化硅產業鏈也包含襯底、外延、器件及模塊和應用等環節,區別在於各環節價值量倒掛。硅基半導體產業中晶圓成本是大頭(約佔50%),而碳化硅的附加值集中在上游襯底(成本佔比約47%)。所以,碳化硅產業鏈的實控權其實掌握在襯底供應商手中。

全球範圍,Wolfspeed在襯底環節是絕對的霸主,市佔率高達62%,II-VI位列其次,但只分了14%的蛋糕。根據Wolfspeed的規劃,公司將在2024年前將產能擴充30倍,所以襯底環節一家獨大的局面恐怕還要持續下去。

本土頭部參與者主要是山東天岳和天科合達。天科合達是國內第一個起跑的企業,建立了國內第一條碳化硅晶片中試生產線,並且率先研製出6英寸碳化硅晶片。但僅就目前的實力來説,山東天岳更勝一籌,特別是在半絕緣襯底領域。

數據顯示,2020年,山東天岳在半絕緣襯底領域的市佔率約為30%,相較於2019年的18%有一個顯著的提升。根據公司最新的發展規劃,已經決定投資投資25億元向導電型碳化硅襯底擴張,到2026年實現30萬片/年的產能規模,屆時在這一領域的全球市佔率有望達到15%左右。

對於本土企業而言,規模擴張還在其次,最重要的是突破技術瓶頸,目前最先進的8英寸襯底依然僅掌握在Wolfspeed、II-VI和意法半導體等少數外資手中。外延環節,鳳凰光學可能是未來「全村唯一的希望」。此前在不到兩個月的時間里最多漲了近3倍,期間連續收穫了11個一字板漲停。

如此反常,根源來自鳳凰光學對普興電子和國盛電子的併購。國盛電子手里掌握着8英寸硅外延工藝和技術,打破了發達國家的技術壟斷,可以能夠滿足0.09-0.18μm功率器件的製造需求。普興電子是國內率先穩定量產8英寸硅外延材料的企業,填補了國內技術及產業化的空白。鳳凰光學拿下這兩家公司,相當於控制了國內最大的外延片產能,同時也成為未來最有希望起勢的本土碳化硅外延片生產商。這樣看來,股價妖魔化也自在情理之中。

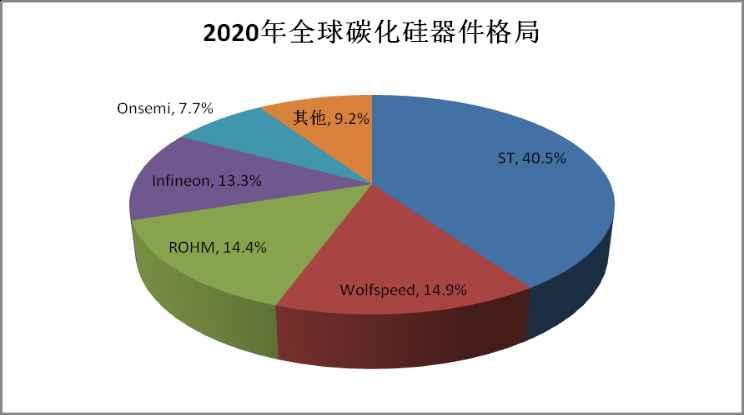

器件端基本全是外資的天下,根據Yole的數據,2020年,ST、Wolfspeed、ROHM、Infineon、Onsemi的市佔率分別為40.5%、14.9%、14.4%、13.3%、7.7%,CR5吃掉了超90%的市場。

國內玩家包含了比亞迪半導體、斯達半導體、中車時代電氣、華潤微、三安光電等一眾企業。

作為比亞迪的子公司,比亞迪半導體是全球第二、中國最大的車規級IGBT廠商。在碳化硅器件領域,公司是全球首家也是國內唯一實現SiC三相全橋模塊在電機驅動控制器中大批量裝車的企業。按照業內的預估,2023年,比亞迪或將旗下所有電動車全部實現碳化硅基替代,屆時比亞迪半導體將拿到大量訂單。

作為中國中車旗下的公司,中車時代電氣的身份與比亞迪類似,背后都有整車廠站臺,在產品導入上有先天優勢。目前中車時代電氣已經建有6英寸碳化硅產業化基地,掌握芯片、模塊、組件及應用的全套自主技術。

華潤微擁有芯片設計、晶圓製造、封裝測試等全產業鏈一體化能力,是國內的IDM龍頭公司。最近一段時間,華潤微相繼發佈了SiCJBS第二代產品和1200VSiCMOSFET產品。公司在互動平臺上透露,最新的SiCMOS產品性能已經可以對標國際一線品牌。

2018年貿易戰之后,國內在第三代半導體領域的佈局明顯加快了速度,去年一共有24筆投資擴產項目落地,投資額近700億元,同比2019年增長了160%。雖暫時落后,但產業尚未成熟固化,仍有追趕的可能,背靠強大的內需市場,「以戰養戰」,不斷向上迭代,相信國內外企業的差距勢必會不斷縮小。

風險及免責提示:以上內容僅代表作者的個人立場和觀點,不代表華盛的任何立場,華盛亦無法證實上述內容的真實性、準確性和原創性。投資者在做出任何投資決定前,應結合自身情況,考慮投資產品的風險。必要時,請諮詢專業投資顧問的意見。華盛不提供任何投資建議,對此亦不做任何承諾和保證。

推薦文章

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?