原創精選> 正文

危險?這些對衝工具或可規避風險

2022-04-25 10:56

作者:Simon

在美國和英國3月8日相繼宣佈將禁止進口俄羅斯原油等能源后,市場恐慌情緒進一步蔓延。

油價和其他大宗商品價格節節攀升,原就處於高位的歐美通脹水平可能繼續走高,從而引發各大央行以更加激進的政策來應對,加息、縮表可能超出預期。而且,如果事態進一步失控,屆時恐怕引發經濟衰退、金融危機。

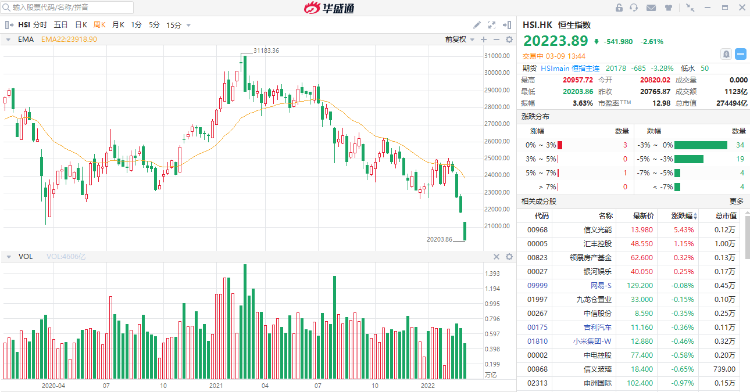

歐美資金是港股市場的主要參與者之一,這部分資金的出逃使得港股跌勢兇猛。3月9日盤中,恆生指數一度跌近3%,距離20000點大關僅一步之遙了。

來源:華盛證券

在股市波動加劇或不斷下跌時,投資者持有股票可能面臨虧損套牢的風險也將加大。不過股市發展至今,已經有很多金融工具用來對衝下跌風險,合理利用這些工具,能幫投資者規避不少損失,甚至「逆勢」賺錢。

下面我們就一起來看看,在港美股市場有哪些好用的金融工具吧。

一、直接沽空

在港美股市場,許多股票是可以直接沽空的。特別是美股市場,大部分股票均可以做空。也就是説,當投資者認為股票將要下跌時,除了清倉拋光股票之外,還可以通過沽空股票來進行「高賣低買」,賺取股票下跌后的差價。在A股,這叫做融券交易。

如在華盛通APP可以看到,阿里巴巴可以直接沽空(右側帶「沽」字),但沽空要付出一定的成本(融券利率)。

來源:華盛通app

阿里巴巴港股自高點300港元附近持續下跌至100港元下方,中間差價已經高達200元。即假使我們在250港元附近看跌阿里巴巴並開始沽空,則忽略其他費用的話,每手(100股)至今可賺得超過15000港元。

當下,假如我們繼續看跌阿里巴巴,那麼可以繼續選擇沽空。但需要注意的是,除了額外的融券成本外,理論上做空股票的收益是有限的(股價跌至0),但風險卻是無限的(上漲無極限),因此投資者需要特別注意風險的管控。

最好的例子就是去年美股「散户逼空」事件,彼時大批機構在均價20美元即開始做空遊戲驛站(GME.US),沒想到散户抱團的巨大力量一度將遊戲驛站的股價拉昇至將近500美元/股,做空機構損失慘重,甚至宣佈破產或不再做空。

遊戲驛站走勢 來源:華盛通

在港股市場,如騰訊控股、阿里巴巴等流動性較好的標的是可以直接沽空的,但這樣的標的並不十分豐富。因此在港股市場,一般通過其他方式看空股票。

沽空學習傳送門:請點擊《沽空科普教學》

二、窩輪牛熊

在港股市場,通過相關正股的窩輪或者牛熊證來進行對衝或做空,是更多港股投資者的選擇。

窩輪,即認股證,可分為認購證和認沽證。簡單來説,買入認購證即看好股價上漲,並擁有在到期日以「行使價」購買相關正股的權利。而買入認沽證即看好股價下跌,並擁有在到期日以「行使價」賣出相關正股的權利。事實上,絕大部分投資者都會在到期前賣出相關窩輪以賺取差價,並非真想購買此種權利。

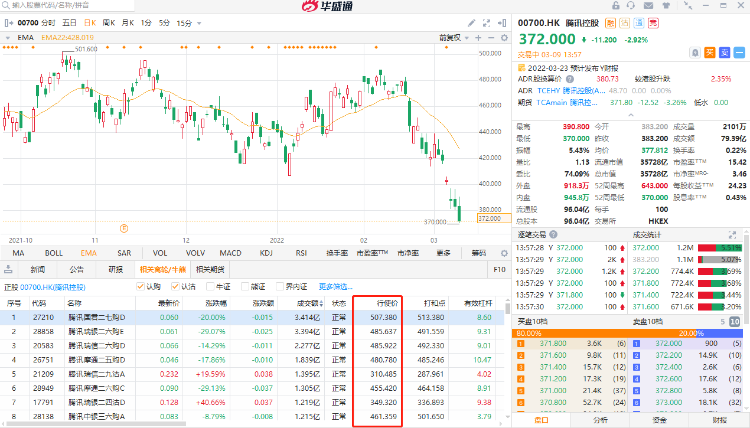

來源:華盛通

如代碼為21209的認沽證騰訊瑞信二九沽A,代表的即是標的為騰訊控股、發行商為瑞信、到期日為2022年9月、行使價為310.485的看跌權證。因騰訊控股日內大跌近3%,這個認沽證大幅上漲近20%。買入此認沽證來看跌騰訊,則可以在正股下跌時,獲得相應的收益。

牛熊證與窩輪類似,牛證即為看漲,熊證則為看跌相關正股。與認股證不同的是,牛熊證設有「收回價」。如果相關牛熊證對應的正股觸及了收回價,那麼牛熊證將被收回,投資者可能損失買入牛熊證的全部資金。

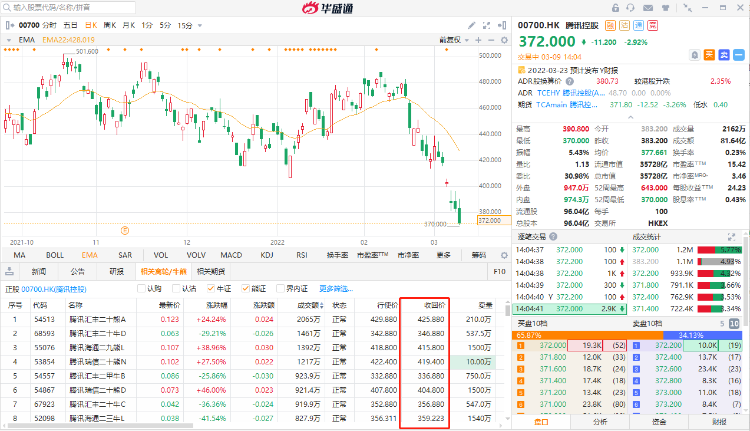

來源:華盛通

例如,投資者若看跌騰訊股價,且買入了代碼為54513的騰訊匯豐二十熊A,那麼今日漲幅已經高達近25%。它表示的是匯豐發行的、看跌騰訊、到期日為2022年10月的熊證,收回價為425.88港元。

也就是説,如果持有該熊證,騰訊股價反而上漲到425.88港元的話,那麼該熊證將被收回,投資者將損失買入該熊證的資金。

需要注意的是,窩輪和牛熊證都帶有槓桿,波動要比正股高得多。此外,窩輪會有時間損耗、流動性等問題,牛熊證也設有收回價,因此風險亦相對較高。

窩輪牛熊學習傳送門:請點擊《衍生品入門》

三、期權

期權是源於18世紀后期的較為古老的一種衍生品,它賦予了持有人在特定日期之前以固定價格買入或賣出一種資產的權利。港股市場中的窩輪和牛熊證,其實就是基於期權的一種變形。

期權同樣可以分為兩種,即看漲期權(Call)和看跌期權(Put)。由於有買賣兩種動作,因此操作期權總共有4種方式,所代表的意義也就不一樣,如下圖:

來源:網絡

在股市不確定性極高或者大跌時,投資者可買入看跌期權(Buy Put)或者賣出看漲期權(Sell Call)來進行相應的對衝,或賺取期權波動帶來的利潤,以減少因持股下跌帶來的損失。

當然,期權也具有較高的槓桿,且其時間價值也會流逝,風險較高。因此選擇合適的行權價、合理使用倉位、建立合理的組合等,都有較高的學問,需要進一步學習和練習。

期權學習傳送門:請點擊《從0到1學期權》

四、其他獨立標的

除了衍生品外,也有專門做空的獨立標的。

在港股市場,如果看空恆生指數,則可考慮買入FI二南方恆指(07500.HK),它代表的是由南方東英發行的兩倍看空恆指的ETF。自去年2月以來,由於恆生指數連續下行,該ETF漲幅已經超過70%。

來源:華盛證券

此外,跌跌不休的恆生科技指數也有相應的看空標的,如XI二南方恆科(07552.HK),它表示的是南方東英發行的兩倍做空恆生科技指數。在科指大幅腰斬的情況下,該ETF已經大幅上漲了超過255%!

在美股市場也有很多獨立標的可以用來做空相關資產,如3倍做空納指(SQQQ.US)、3倍做空天然氣(DGAZ.US)等,可直接通過鍵盤精靈搜索得到相關標的。

來源:華盛通

總之,股市波動在所難免,且只有波動纔會帶來利潤空間,下跌實屬正常。特別是港美股市場,投資者需要養成雙向思維,順勢而為。在股市下跌時,除了抄底,還可以合理使用上述幾大工具,對衝相關風險,甚至賺取股市下跌時的波動利潤哦。

當然,需要再次強調的是,窩輪牛熊、期權等金融衍生品存在的風險更大,投資者最好具備相關的專業知識,且需時刻做好風險管控。如果還不瞭解這些工具的,請移步華盛通課堂學習哦!

風險及免責提示:以上內容僅代表作者的個人立場和觀點,不代表華盛的任何立場,華盛亦無法證實上述內容的真實性、準確性和原創性。投資者在做出任何投資決定前,應結合自身情況,考慮投資產品的風險。必要時,請諮詢專業投資顧問的意見。華盛不提供任何投資建議,對此亦不做任何承諾和保證。

推薦文章

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

美股機會日報 | 降息預期升溫!美國1月CPI年率創去年5月來新低;淨利、指引雙超預期!應用材料盤前漲超10%

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?