熱門資訊> 正文

美股下跌的邏輯與A股見底的信號

2020-03-20 08:39

作者:張夏 塗婧清

來源: 招商策略研究

對比2008年金融危機,本輪美股下跌沿着“情緒衝擊→美國經濟衰退擔憂→流動性衝擊→全球經濟衰退”的四階段演繹。美聯儲重啟CPFF、創設MMLF,目前或正處於第三階段的尾聲。待“美元跌、黃金漲、LIBOR-OIS利差回落”組合出現就意味着流動性衝擊的結束。流動性衝擊過后,經濟有望逐季改善、流動性保持充裕、甚至可能面臨外資迴流,A股有望率先走出底部。

核心觀點

⚑2008年金融危機期間美股的四輪下跌:第一輪:07年11月至08年3月貝爾斯登倒閉,更多類似情緒衝擊,期間大宗商品持續上漲。第二輪:08年5月中旬至08年7月中旬標普500下跌15%。期間次貸危機問題惡化,經濟數據大幅下滑,直到7月美聯儲救助兩房。第三輪:08年9月到10月末標普500暴跌32%。雷曼兄弟破產,次貸危機演繹成全面的金融危機,投資者拋售一切資產回收現金,美債、黃金失去避險作用跟隨大跌,全球出現美元荒,FRA-OIS利差、美國國債流動性指數快速攀升,美歐槓桿貸款指數大跌。美聯儲創設了一系列新型貨幣政策工具,為市場提供資金支持。其中10月21日推出,10月27日開始實施的CPFF機制起了關鍵作用,隨着流動性危機化解,美股於10月27日止跌。第四輪:08年11月至09年3月初,經濟衰退開始顯現,美股再度暴跌至於3月9日止跌。

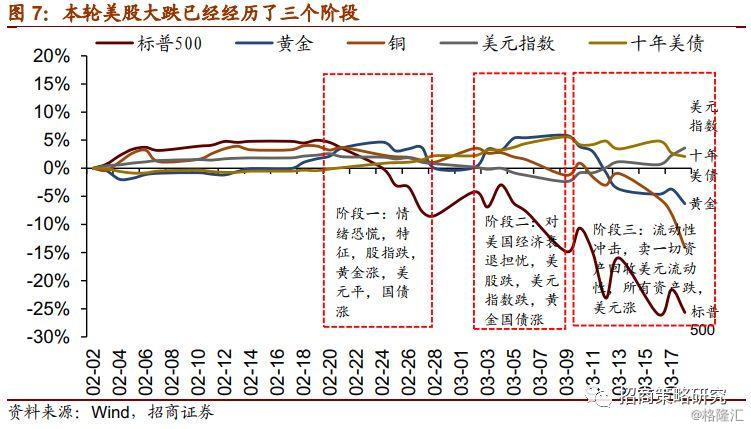

⚑ 本輪美股下跌的三個階段:2020年2月19日開始,新冠疫情在全球加速蔓延,情緒衝擊下美股開啟第一輪下跌,到2月末跌幅12.3%。3月5日~3月9日,油價暴跌引發投資者對經濟衰退的擔憂,美股超跌12%,避險資產黃金和美債漲。3月11日~3月18日,市場的暴跌引發流動性問題,槓桿資金被動平倉、機構恐慌、回購市場流動性匱乏,FRA-OIS利差類似2008年一樣快速飆升。美聯儲政策加碼,降至零利率、推出QE、重啟CPFF、創設MMLF,通過各種手段提供流動性支持,這意味着流動性問題可能會得到緩解。

⚑美股或有最后一跌:歐美疫情尚未得到控制,疫情造成的經濟衝擊纔剛開始,未來兩個季度經濟數據將出現明顯下滑,失業率飆升。美股能否快速走出衰退將取決於技術進步和各國政府的應對措施。

⚑ 海外疫情蔓延對A股的三個影響。第一,歐美大概率陷入技術性衰退,中國的外需會面臨至少兩個季度的衝擊。第二,境外病例輸入如果未得到有效控制,對國內經濟正常化可能造成阻礙。第三,陸股通加強了A 股與國際市場的聯動性,在本輪全球調整中,陸股通2月21日至3月19日淨流出1021億,陸股通重倉股隨着外資流出受到明顯影響。

⚑為什麼A股在本輪疫情中相對抗跌?第一,國內疫情得到有效控制,企業逐漸復工復產。第二,中國財政貨幣政策協調效率最高,快速推出“穩增長”經濟政策,增強資本市場信心。第三,國內金融市場的“雷”在2015年和2018年有效排掉,金融體系槓桿下降,本輪A股風險沒有演化為流動性問題。

⚑ A股見底的信號。2008年10底隨着美國流動性衝擊結束,A股先於美股見底,並在四萬億計劃的推出后震盪上行。近期美聯儲重啟CPFF並創設MMLF等工具提供流動性支持,當“美元下跌、黃金上漲、LIBOR-OIS利差回落”組合出現,就意味着美元流動性衝擊的結束。流動性衝擊過后,積極財政貨幣政策下,經濟有望逐級改善、流動性保持充裕、風險偏好改善、甚至可能會有外資迴流A股,A股有望率先走出底部。近期的位置大概率是未來一年的重要底部。

⚑ 風險提示:政策支持力度不及預期,疫情擴散超預期。

01

以08年爲鑑美股下跌的四個階段

1、美股四種下跌的方式

08年經濟危機始於次貸危機,最后演變為金融機構倒閉的流動性危機,最后引發了經濟衰退,08年的美股下跌一共分為四個階段。

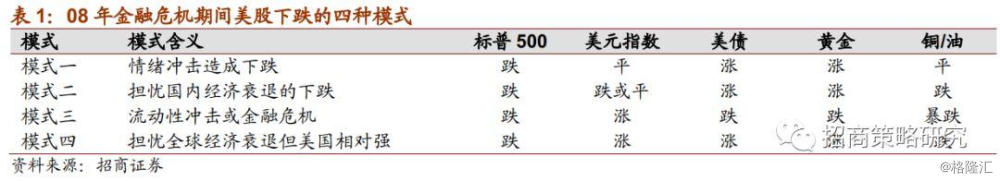

在表述08年曆史經驗時,我們需要明確一下美股下跌的四種性質,可以用美元指數、美債、黃金、銅/油來印證。分別是:

模式一:情緒衝擊造成的下跌,情緒造成的下跌與經濟基本面無關,這種情況下,美元基本會平,美債和黃金會由於風險偏好下降上漲,銅價和油價波動不大。

模式二:擔憂美國國內衰退的下跌,資本多半會外流,伴隨美元指數下跌,美債、黃金漲,銅和油由於衰退擔憂下跌。

模式三:資產價格持續下跌會造成流動性危機和金融機構破產,這種情況下,美國在全球的資本將會迴流美國救流動性以及應對贖回,則美元會漲,美債和黃金也被拋售回收流動性,也會下跌,銅和油將會暴跌。

模式四:擔憂全球/歐洲經濟衰退但是美國相對強,則美元指數會漲,美債黃金上漲,銅和油下跌。

2、2008年演繹的經典四輪下跌

第一輪下跌:從2007年11月至2008年3月貝爾斯登倒閉

第一輪的下跌從2007年10月開始,次貸危機已經在發酵,和新冠疫情的第一位病人一樣,美國投資者對此並不太擔心,2008年1月至3月貝爾斯登倒閉,標普500指數只跌了10%不到,貝爾斯登倒閉后,美股甚至迎來了一輪反彈,因為彼時的經濟數據勉強可以,大宗商品持續大漲,因此2008年第一輪下跌更像一個情緒衝擊。

第二輪下跌:從2008年5月中旬至2008年7月中旬兩房得到美聯儲救助

在“問題沒有那麼嚴重”帶來的反彈中,一季度美國經濟數據陸續公佈,一季度美國實際GDP增長率下降0.7%,失業率從2007年 Q4的4.4%上升至2008年的5%,次貸問題進一步惡化,5月房利美和房地美進一步虧損,次貸問題就像新冠病毒一樣開始蔓延。5月中旬開始至7月中旬,美股下跌15%。這個階段,銅價也跟隨下跌了一段。7月開始,美聯儲開始救助兩房,市場認為這場風波很快就會平息。

第三輪下跌:從2008年9月中旬雷曼兄弟破產至2008年10月27日美聯儲CPFF正式開始購買

但情況越演越烈,隨着市場繼續下跌,次貸市場不斷傳來壞消息,2008年9月12日,2008前九個月虧損了60億美金的雷曼兄弟的問題爆發,申請破產;9月15日,摩根大通拒絕在回購市場為雷曼兄弟提供融資。銀行開始懷疑這家公司的履約和償債能力,美國政府就是否救助雷曼兄弟進行了討論后最終放棄。

雷曼兄弟倒閉的消息就像病毒一樣,市場信心開始喪失,平時哥倆好的交易對手再也不給彼此提供融資,客户開始贖回,槓桿產品開始爆倉,美元突然消失了,最慘烈的無差別殺跌一切資產的階段開始了。

自2008年9月15日開始,全球指數同步暴跌,標普500指數在31天內暴跌32%,2008年之后只有本輪下跌可以相媲美,這31天讓無數投資者血本無歸。這三十一天,流動性嚴重匱乏,由於贖回,槓桿爆倉、回購市場資金匱乏、機構之間信任全無,在信任全無后,金融市場的功能喪失,投資者拋售一切可以拋售的資產回收現金,美債、黃金失去避險作用跟隨大跌,銅原油價格暴跌,美國機構賣出海外資產應對國內流動性,全球面臨美元枯竭。金融危機的本質是流動性危機。

美聯儲採取了一系列措施挽救金融機構和流動性,我們在后文詳細討論。

第四輪下跌:從2008年11月4日至2009年3月9日,衰退后的暴跌

流動性危機化解后,衰退終於降臨,美國自2008年11月4日至2009年3月9日最終見底,期間再度暴跌30%。不過這一輪暴跌其他大類資產價格表現正常,避險資產黃金和美債上漲,銅價繼續大跌,美元穩定。

在中國推出了四萬億大規模刺激計劃后,全球經濟再度企穩回升,美國自2009年3月開始,開啟了黃金十年。這十年,也是中美通力協作的十年。

2018年開始,特朗普政府悍然發動了對華貿易戰,2020年新冠疫情在全球爆發,美股暴跌。

02

美股下跌最快的階段是流動性危機造成的

2008年金融危機期間流動性緊張的局面通過多個指標可窺見一斑。

1、LIBOR-OIS利差、FRA-OIS利差

衡量銀行間流動性的指標是LIBOR-OIS利差,FRA-OIS利差。

LIBOR是倫敦的銀行進行同業拆借形成的利率,代表了銀行間無擔保的短期融資成本。LIBOR會受到銀行體系流動性和市場預期的影響,同時也包含了交易對手的違約風險,因此LIBOR=無風險利率+信用風險溢價+流動性風險溢價。

FRA是遠期利率協議,會影響各貸款類金融工具利率,反映了銀行或企業未來進行資金借貸成本的預期。

OIS是隔夜指數掉期,在美元的利率掉期交易中,一般以聯邦基金利率作為浮動端利率,以OIS利率作為固定利率進行互換。由於OIS僅涉及差額支付、不涉及本金交割、基本沒有違約風險,所以OIS一般作為無風險利率的參考。

基於以上各利率的差異,我們一般可以用LIBOR-OIS利差反映銀行拆借的信用風險和流動性風險,FRA-OIS利差進一步反映未來融資借貸成本的壓力。

在金融危機期間,無論LIBOR-OIS還是FRA-OIS均出現快速攀升,顯示美元市場流動性壓力增大,融資成本攀升的擔憂加劇。受金融危機擴散的影響,銀行拆借意願下降,LIBOR出現快速大幅上升,導致LIBOR-OIS利差明顯上行,在此情況下,信貸和融資市場的壓力增大,FRA-OIS利差也快速攀升。

2020年3月以來,LIBOR-OIS和FRA-OIS利差再次快速上升。截至3月17日,3個月LIBOR-OIS利差升至92bp,接近2008年金融危機初期的水平。其中,無風險利率OIS利率受美聯儲連續大幅降息及大規模投放流動性出現快速下行,而LIBOR受全球美元短缺影響,在小幅下降后繼續回升,導致LIBOR-OIS利差明顯擴大。

2、國債市場流動性指數

GVLQUSD指數是彭博編制的用以衡量美國國債市場當前流動性狀況的一個指標。該指數基於彭博日內相對價值曲線擬合結果,用以顯示剩余期限為1年或1年以上美國中長期國債的平均收益率誤差。當流動性條件較好時,平均收益率誤差很小,因為在短時間內與公允價值的任何偏離會逐漸恢復。在緊張的流動性條件下,曲線擬合所隱含的公允價值偏離可能會持續存在,導致較大的平均收益率誤差。因此當流動性指數上升/下降時,意味着國債市場流動性環境惡化/改善。

2008年金融危機爆發以后,美國國債流動性指數大幅攀升,期間最高達到近23的歷史峰值,顯示期間美國國債市場流動性壓力明顯增大。2020年3月9日以來,銀行對未來融資的擔憂再度體現在國債市場流動性上,美國國債流動性指數持續攀升,其中3月11日升至高點3.05,之后先降后升, 3月18日該指數收於2.8。

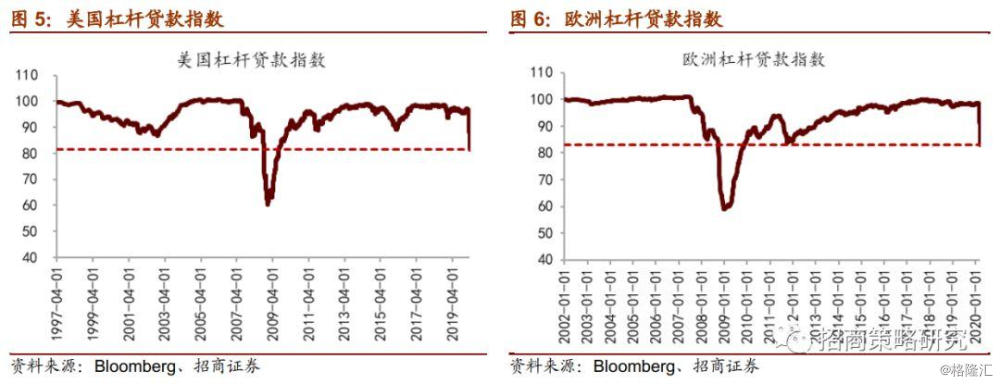

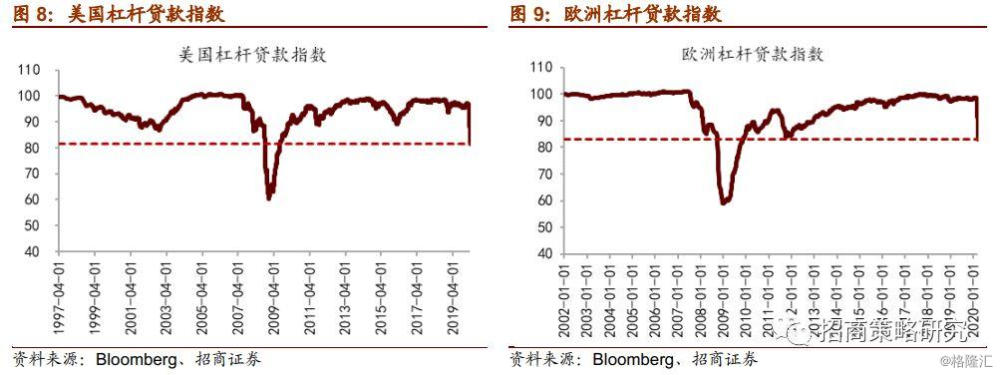

3、槓桿貸款指數

彭博編制槓桿貸款指數用以反映槓桿貸款市場的表現,是市場價值加權指數。其中,標準普爾/LSTA槓桿貸款指數旨在根據市場權重、利差和利息支付來衡量美國槓桿貸款市場的表現。標普歐洲槓桿貸款指數(ELLI)用以衡量歐洲機構槓桿貸款市場的表現。ELLI實時跟蹤歐元全額定期貸款未償余額及其與歐元同業拆借利率(EURIBOR)的利差,覆蓋了歐洲各槓桿貸款銀團的貸款。

2008年金融危機期間,雷曼兄弟破產后,一系列違約風險暴露,信貸市場受到明顯衝擊。無論美國還是歐洲的槓桿貸款指數均大幅回落,最低分別降至60.33和59。近期隨着美元流動性緊張以及信貸市場擔憂加劇,美國和歐洲貸款指數再次出現明顯回落,截至3月18日,分別降至81.4和83,相當於2008年9月末的水平,債利率債券市場的流動性風險已經傳導至信貸市場。

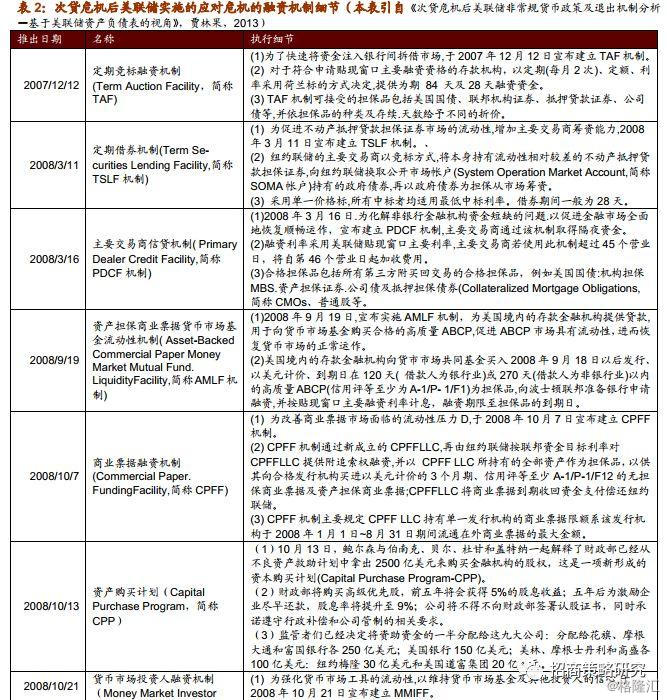

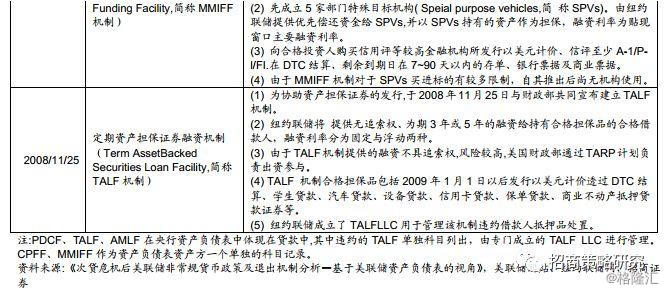

4、美聯儲和財政部針對流動性危機的應對

多個指標都彰顯出美國市場流動性的巨大壓力,美聯儲終於意識到問題的嚴重性,從2008年9月份開始,先后推出了資產擔保商業票據貨幣市場基金流動性機制( Asset-Backed Commercial Paper Money Market Mutual Fund. LiquidityFacility,簡稱AMLF機制),商業票據融資機制(Commercial Paper. FundingFacility,簡稱CPFF),資產購買計劃(Capital Purchase Program,簡稱CPP),貨幣市場投資人融資機制(Money Market Investor Funding Facility,簡稱MMIFF機制),定期資產擔保證券融資機制(Term AssetBacked Securities Loan Facility,簡稱TALF機制)等一系列創新貨幣政策工具。

其中,CPFF機制在本次新冠疫情造成的下跌中被再度啟用,並創設了類似AMLF的MMLF機制。

CPFF機制:2008年10月7日,CPFF機制設立,美聯儲可以為商業票據提供流動性支持,這意味美聯儲繞開銀行,直接為企業提供流動性支持。2008年10月27日,美聯儲開始通過這種機制為市場注入流動性,瑞士聯合銀行、比利時德克夏銀行,巴克萊銀行,通用電氣金融,保誠,豐田汽車金融,美國電信公司Verizon,摩托車公司哈雷,麥當勞等均通過這種方式獲得鉅額融資。

CPP機制:2008年10月13日,CPP計劃開始實施,美國財政部可以直接購買高級優先股,或者直接購買金融機構的股權,花旗、摩根大通。美林、美林、摩根士丹利,高盛等大型金融機構均獲得注資。

MMIFF機制:為強化貨幣市場工具的流動性,以維持貨幣市場基金及其他投資人的信心,於2008年10月21日宣佈建立MMIFF,簡單説就是美聯儲設立SPV,美聯儲為SPV提供資金,SPV參與貨幣市場。

從2008年10月13日開始,衡量流動性的LIBOR-OIS自歷史高位回落,到2008年10月27日,從3.64%降至2.6%,美國股票市場的暴跌在10月27日告一段落,流動性危機終於化解。

5、流動性危機化解的特徵

08年流動性危機的化解后,大類資產和相關指標表現如下:

■ 美元不再稀缺和緊張,部分美元流出美國尋求更好的投資機會,美元不再升值

■ 黃金價格反彈、美債收益率回落,市場回到“衰退模式”

■ LIBOR-OIS明顯回落,國債市場流動性指數回落

■ 美股波動率明顯下降,VIX指數大幅回落

03

本輪美股下跌的四個階段

和2008年一樣,在經歷了長期繁榮之后,美國投資者已經忘了風險為何物,觸發本輪美股暴跌的原因不再是“有毒資產”而是“有毒病毒”。

相比2008年,車馬很遠,書信很慢,一生只夠愛一個人。由於2009年開啟3G-4G時代即時通信技術的發展,信息傳播速度很快,而新冠病毒的傳播速度也很快,2008年一年的市場走勢演繹,在2月底開始的一個月就以決然的暴跌完全展示在我們面前。

技術發展,人心未變,那麼歷史將會壓着相似的韻腳,美聯儲也採取了相似的應對。

第一輪 2月19日-2月28日 新冠疫情開始在歐美蔓延

和2008年次貸危機時一樣,當新冠病毒從1月開始在全球蔓延傳播時,歐美政府認為,沒什麼大不了的,寶貴的近一個多余時間內,歐美政府什麼都沒有做。2月19日開始,意識到情況不對的投資者開啟了第一輪拋售。這輪拋售標普500指數只跌了12.3%。市場在那時仍舊認為,新冠病毒沒什麼了不起的,這次看起來就和過去十年的每一輪迴調一樣。應該會馬上反彈創新高。在三月初的幾個交易日市場確實反彈了,但是疫情卻在越演越烈。

第二輪 3月5日-3月9日 油價暴跌加劇恐慌

3月9日是一個讓投資者銘記的日子,美國最大的對手俄羅斯和最堅定的盟友沙特聯合導演了一出大戲,原油限產協議破產,俄羅斯和沙特都表示要擴大原油產量,原本在需求疲弱預期不斷陰跌的原油遭遇暴擊,當天最大跌幅超過30%。油價暴跌不僅引發了投資者對於美國頁岩油企業債券違約的擔憂,而且對於經濟衰退的恐慌開始重燃。

這一階段的下跌算是正常的,因為這幾天黃金和國債漲,這是典型的衰退擔憂引發的下跌。

第三輪 3月11日-3月18日 流動性危機重演

自2月19號以來不到15個交易日美股暴跌近20%,波動率的大幅放大使得很多基於低波動率的策略開始失效,進而不斷平倉,同時短期暴跌引發了槓桿資金的被動平倉。

最重要的是,歐美的疫情越來越嚴重,3月13日,美國宣佈進入緊急狀態,很多交易員開始在家辦公,回購市場的交易活躍度下降,美元資金市場深度開始下降,而突如其來的短期暴跌使得金融機構開始恐慌,不敢再去給其他金融機構提供流動性。

典型的例子,兩個經典的策略面臨爆倉:

■ 由於此前市場的低波動性和股票市場的穩定上漲,建立風險平價策略的頭寸,然后通過回購和其他資金工具進行放大。回購市場的流動性匱乏使得這種策略難以為繼,必須平倉,而這種策略中的底層資產往往包含各種大類資產。

■ 槓桿借貸,將此前穩定上漲的股權進行質押來進行融資或者併購,類似於我們的股權質押。在股權價格暴跌后,此類槓桿借貸面臨補充資本金的壓力,但很遺憾的是,這時已經沒有金融機構願意再提供流動性。

除此之外,美國複雜金融機構中各類槓桿相互交叉,各種結構化產品,CPPI策略,流動性的匱乏使得各種產品的風險相互傳染,流動性危機出現,LIBOR-OIS和FRA-OIS類似2008年一樣快速飆升。

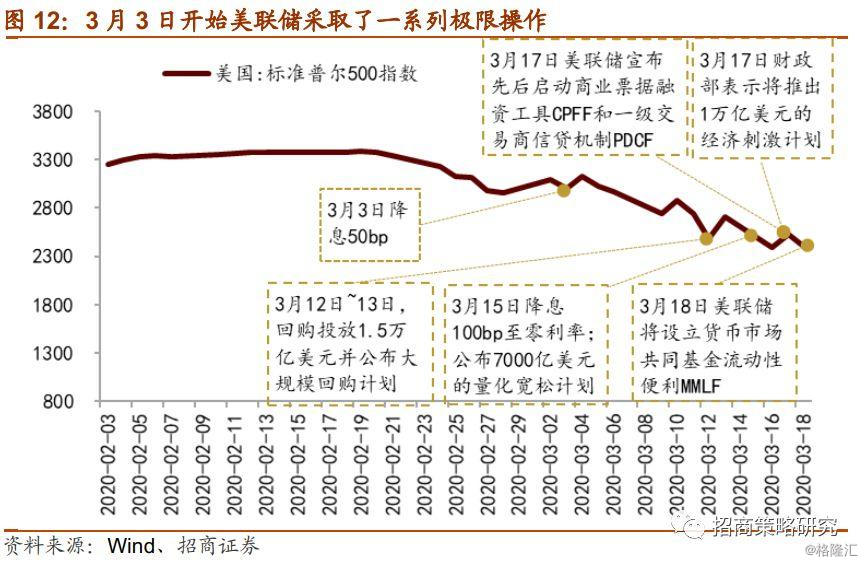

美聯儲意識到流動性問題后,採取了別人都看不懂的超常規寬松政策。大家都認為美聯儲掌握了別人沒有掌握的信息,確實,美聯儲應該不難發現市場的流動性正在枯竭。

其中,最關鍵的是,和2008年類似,2020年3月17日,美聯儲宣佈重啟CPFF計劃,並且晚間再度宣佈另一行動,即自3月20日起向24家初級市場交易商提供短期貸款(PDCF),以向企業及家庭提供流動性,該短期貸款最長期限為90天。

3月18日夜間,美聯儲宣佈成立新工具MMLF,類似2008年的AMLF機制。

如果2008年的經驗仍然有效,這意味着,美國股票的流動性衝擊將會在上述機制生效運營后告一段落。截止報告發出時,美元指數仍在上漲,黃金和指數期貨開始醖釀反彈,種種信號表明,美國的流動性衝擊可能會在未來幾個交易日得到緩解。

第四輪 ?月?日-?月?日 衰退引發的再次探底

美股可以高枕無憂的反彈了嗎?顯然不是,疫情沒有控制住,疫情造成的經濟衝擊纔剛剛開始,在接下來兩個季度,美國的經濟數據將會大幅下滑,失業率飆升。也意味着美股在流動性衝擊后,還有最后一跌。但這最后一跌是類似於1929年那樣連綿不絕的持續下跌,還是像2009年一樣能夠迅速走出衰退?這取決於是否有技術進步來帶的經濟復甦以及各國政府是否能有正確的應對措施。

其中,美國政府的態度非常關鍵,1929年的共和黨總統“孤立主義者”胡佛領導的美國政府選擇了民粹主義,在經濟危機下與各國大打貿易戰,結果全球經濟陷入“大蕭條”。2009年民主黨總統奧巴馬選擇了全球協作,最終,全球經濟走出了危機泥潭,也成為全球化發展最快的十年,也創造了美國曆史上最長的牛市。2020年將會進行總統大選,究竟是民粹主義的特朗普連任,還是民主黨拜登上臺,可能將2020年代的全球經濟帶入不同的前景。

04

全球疫情下歐美股市的暴跌對A股的影響及見底信號

1、全球疫情蔓延對於A股的影響

在本輪疫情中,A股在春節假期過后暴跌,然后在疫情迅速控制住后又明顯反彈,隨着全球疫情爆發,歐美股市大跌,A股也未能完全獨善其身。歐美疫情的失控和股市的暴跌對於A股的影響主要體現在三個方面:

第一,歐美疫情的爆發,使得歐美陷入技術性衰退已經成為定局,中國的外需將會面臨至少兩個季度的衝擊。如果疫情未能在短期內控制,或者疫情后的歐美陷入更加嚴重的蕭條,都將使得中國外需面臨更加嚴重的挑戰。

第二,歐美疫情的爆發使得中國面臨較為嚴峻的外部輸入壓力,使得中國經濟正常化面臨一定的挑戰。

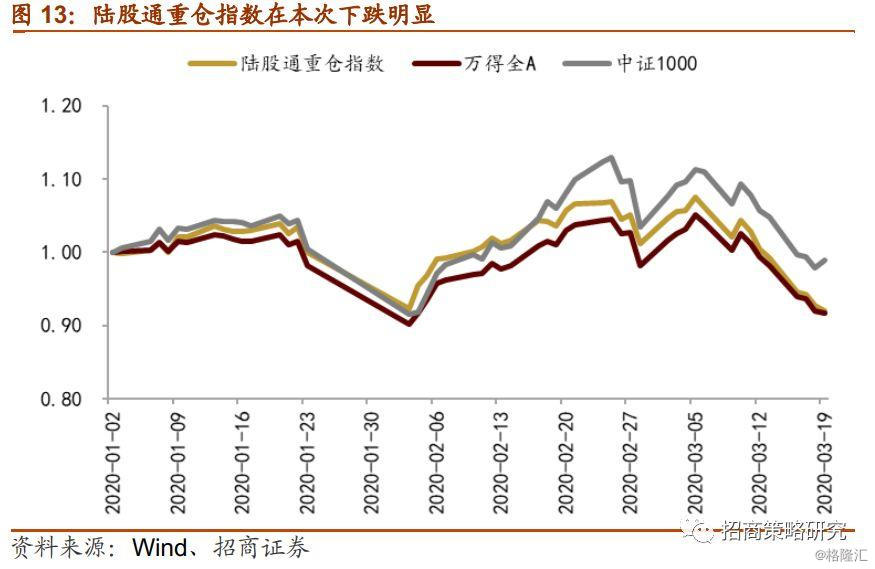

第三,也是最關鍵的,雖然中國金融一直在開放的路上,但是目前為止,外資獨資的金融機構機構數量相對較少,開展業務和資產規模較低,中國股票市場和全球的直接聯繫主要通過陸股通機制。自2020年2月21日開始,北上資金開始趨勢性流出,2020年2月21日至3月19日,北上資金共流出1021億元,其中3月13日單日流出147億。

目前來看,對短期市場影響較大的還是陸股通機制,自2020年2月21日至3月19日,陸股通重倉指數下跌13%,較WIND全A指數11%跌幅大2%,而陸股通持倉較少的中證1000指數跌幅僅8.4%。

2、為什麼本輪疫情A股如此抗跌?

首先,也是最重要的,由於有2003年非典的應對經驗,雖然我們錯過了最早最佳控制疫情的時機,但是中央政府依然選擇了最果斷正確的應對措施,使得我們用最小的代價、最快的時間迅速控制住疫情,從3月上旬開始,陸續進入復工復產。

其次,相比其他國家,中國財政貨幣政策效率最高,推出“穩增長”經濟支持計劃的速度最快,效率最高,也使得資本市場對中國經濟恢復的信心最足。

最關鍵的,最核心的,中國股票市場和金融市場的“雷”已經在2015年和2018年兩次主動排掉了。2015年時的股票市場也是充斥着各種場外配資,股權質押,融資融券,結構化金融產品、套利、掉期,而《兩次全球大危機的比較研究》的作者帶領的團隊,在2015年股票市場異動結束后,開啟了中國金融市場槓桿的化解。2018年痛苦的大跌也使得金融體系內的槓桿降到最低狀態,金融機構之間的風險傳導機制被降到最低,因此,在本輪全球史詩級別大跌的過程中,風險始終是隻局部存在於股票市場,而沒有出現傳染和蔓延的趨勢,也沒有出現流動性問題。

在危機中,信心比黃金更重要,雖然面臨疫情黑天鵝和外部環境惡化,中國投資者仍然保持了對自己國家的信任,雖然偶有恐慌,但是對於未來,大家仍然充滿信心。

3、A股見底的信號

2008年中國股票市場先於美國和全球見底。2008年10月28日,也就是在美國CPFF正式開始購買的第二天,美國流動性衝擊結束后,A股見底,2008年11月5日,國務院總理温家寶主持召開國務院常務會議,研究部署進一步擴大內需,推出了“四萬億”投資計劃。此后,A股一路震盪上揚,沒有再出現二次探底的情況。

2020年3月17日和3月18日,美聯儲重啟 CPFF和成立MMLF,美聯儲提供美元的能力是無限的,意味着美國流動性問題可能會得到解決。當然,我們可以進一步觀察大類資產價格之間的關聯,當“美元下跌、黃金上漲、LIBOR-OIS指標回落”這個組合出現的時候,我們知道流動性衝擊已經結束了,此后美股是漲是跌,將會不再對A股產生關鍵影響,A股和美股將會回到各自的基本面和流動性的決定上來。

面對疫情和外需回落的衝擊,未來兩會將為進一步穩增長進行部署,中國經濟大概率能從一季度的低谷走出。

一旦流動性衝擊結束,過剩的美元流動性又將在全球尋找投資機會,放眼全球,哪個國家疫情控制的最好?哪個國家經濟復甦最快?哪個國家國債收益率最高?哪個國家未來發展空間最大?哪個國家政府水平最高?哪個國家對外資最包容最開放?那麼資本就一定會流入那個國家。

站在當下,我們將會在未來一年面臨疫情后經濟逐漸復甦,企業盈利逐季度改善,流動性相對寬松,外資可能會迴流A股,風險偏好邊際改善的絕佳環境,那麼可以預判,近期的位置很可能是未來一年A股重要的底部區域。

推薦文章

春節休市提醒 | 港股除夕下午休市,大年初四開市;美股下周一休市一日

千億資金需求下 OpenAI本周在ChatGPT上線廣告

華盛早報 | 美股、金銀全線暴跌,納指跌超2%!韓國人再度掃貨中國股票,大舉買入MINIMAX、瀾起科技;節前央行1萬億元買斷式逆回購來了

美國聯邦貿易委員會:蘋果新聞偏袒左翼媒體、打壓保守派內容

美股機會日報 | 就業數據轉弱!美國至2月7日當周初請失業金人數超預期;存儲概念股盤前齊升,閃迪大漲超7%

要點速遞!《跑贏美股》春節特別直播核心觀點總結

道指「一枝獨秀」連創新高!特朗普喊話還能翻倍,輪動行情下如何平穩「上車」價值股ETF?

華盛早報 | 非農數據大超預期!首次降息或延至7月;AI恐慌交易蔓延至房地產服務板塊, CBRE暴跌12%;智譜發佈新模型