熱門資訊> 正文

歐元區三季度GDP:經濟復甦與低利率將持續推高歐洲股市

2025-11-13 09:05

- 德意志銀行(DB) 0

- 桑坦德銀行(SAN) 0

- 阿斯麥(ASML) 0

TradingKey - 11 月 14 日,歐盟統計局將發佈歐元區三季度 GDP 修正值。市場普遍預期該數值與 10 月 30 日公佈的初始值保持一致,即三季度實際 GDP 環比增長 0.2%、同比增長 1.3%。若符合預期,將反映歐元區經濟在第三季度實現温和復甦。展望未來,歐元區經濟有望延續復甦態勢,核心支撐源於政策託底、內需改善與產業升級三大動力。經濟復甦態勢降低了歐洲央行持續降息的必要性與迫切性,而偏低的通脹水平則限制了其鷹派傾向。綜合判斷,預計 12 月基準利率仍將維持在 2.15%,明年上半年或進一步降息 25 個基點。

在經濟復甦與貨幣、財政政策協同發力的推動下,我們看好歐洲股市未來 12 個月的表現。被動型投資者可關注 VGK、EZU 等歐洲股市 ETF;主動型投資者可聚焦周期性與流動性敏感板塊及個股,包括銀行業的德意志銀行(DB)、西班牙桑坦德銀行(SAN),工業與材料板塊的西門子(SIE.DE)、施耐德電氣(SCHN.DE),以及科技板塊的阿斯麥(ASML)、SAP(SAP.DE)。

1. 經濟增速

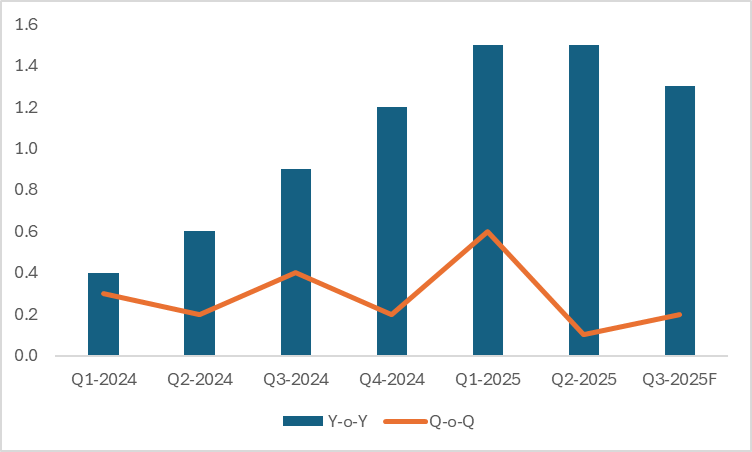

歐元區經濟在第三季度温和復甦。10 月 30 日發佈的三季度實際 GDP 環比增速初始值為 0.2%,11 月 14 日將公佈的修正值預計與之持平,該數值高於二季度的 0.1%(圖 1)。國別表現上,法國憑藉投資和出口的大幅增長,增速達到 0.5%。西班牙和葡萄牙則分別實現 0.6% 和 0.8% 的增長。作為歐洲最大經濟體,德國受外貿出口進一步下滑的拖累,經濟表現疲軟,三季度 GDP 環比零增長。

從同比角度來看,歐元區經濟增速的大趨勢自去年年初以來逐步回暖。其原因在於:一是能源價格回落緩解成本壓力,通脹持續降温,居民購買力逐步恢復。二是勞動力市場穩健,就業增長與實際工資提升支撐私人消費,消費成為經濟主要拉動項。三是貨幣政策轉向寬松,歐洲央行降息預期及后續利率下調,緩解了融資壓力,提振企業投資與市場信心。

展望未來,歐元區經濟或將持續復甦,核心支撐來自政策託底、內需改善與產業升級三大動力。第一,政策協同發力託底增長。歐洲央行的低利率使得融資條件逐步寬松,帶動信貸投放恢復,為企業投資和居民消費持續提供流動性支持。德國等核心國家加大基礎設施與國防支出,財政政策與貨幣政策形成協同,有效對衝貿易不確定性影響。第二,內需市場穩步回暖。勞動力市場預計將持續保持景氣,失業率下降,實際工資持續上升,顯著提升居民消費能力。消費信貸穩步復甦,零售需求逐步回升,為經濟增長注入內生動力。最后,新興產業引領增長。數字經濟與綠色轉型加速推進,新能源、人工智能等領域投資大幅增長,成為新增長引擎。區域內產業鏈協同加強,製造業企穩回升,將進一步鞏固復甦態勢。然而,值得注意的是,全球貿易局勢複雜、地緣政治不確定性上升,將成為歐元區經濟增速下滑的潛在風險。

圖1:歐元區實際GDP(%)

來源:路孚特,TradingKey

2. 通貨膨脹及貨幣政策

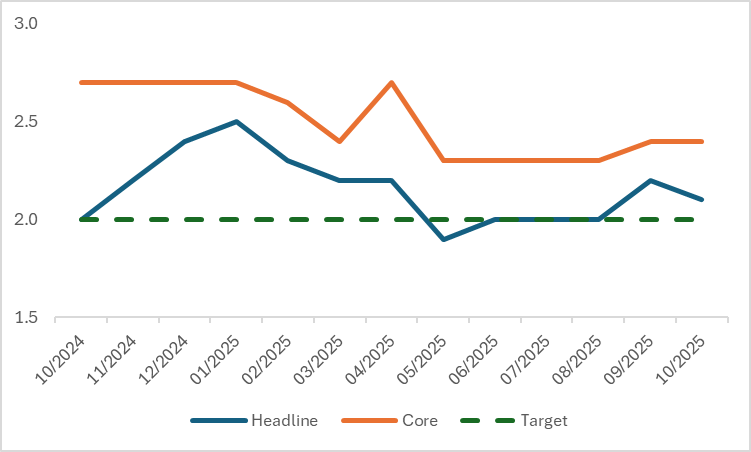

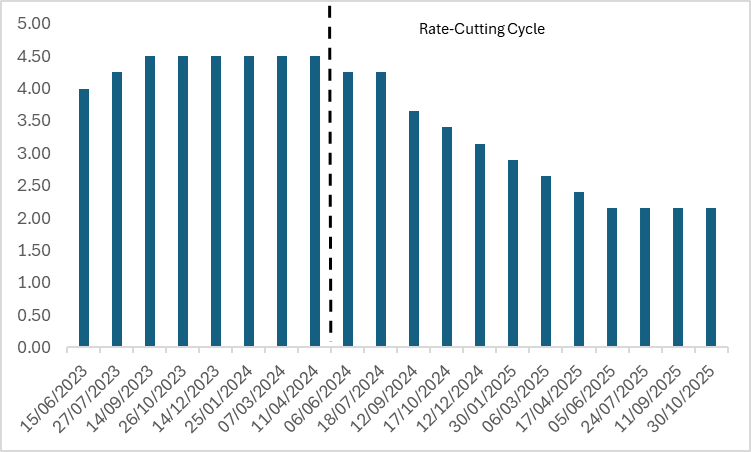

歐元區通脹自 2022 年底起逐步下行,近一年整體 CPI 與核心 CPI 已回落至歐洲央行 2% 的目標附近(圖 2.1)。展望未來,在通脹粘性下降、能源價格低位波動且工資 - 通脹螺旋上升難以形成的背景下,預計未來幾個季度歐元區 CPI 大幅攀升的概率較低。貨幣政策方面,經濟復甦動能削弱歐洲央行持續降息的必要性與迫切性,而較低的通脹則制約了其鷹派傾向。綜合來看,自今年 6 月歐洲央行暫停降息后,預計 12 月仍將基準利率維持在 2.15%(圖 2.2),明年上半年或將進一步降息 25 個基點。

圖2.1:歐元區CPI(%,同比)

來源:路孚特,TradingKey

圖2.2:歐洲央行基準利率(%)

來源:路孚特,TradingKey

3. 歐洲股市

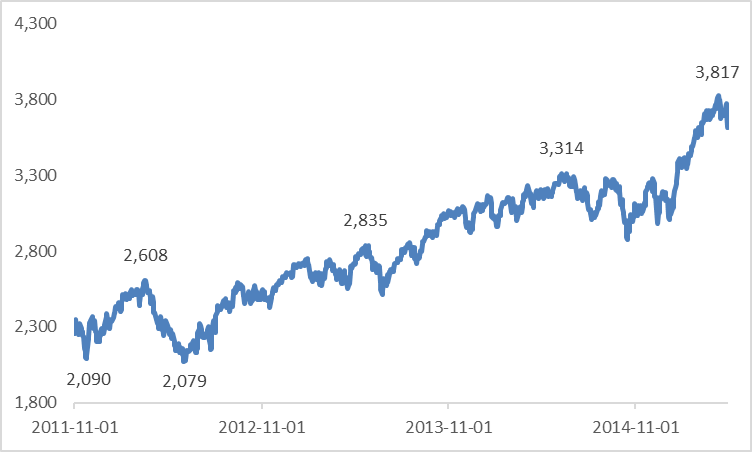

較低的利率與寬松的貨幣政策為市場提供流動性,利多於歐洲股市。歷史數據顯示,上一輪低利率周期始於2011年11月(歐元區債務危機爆發初期),此后數年股市持續走強(圖3),這主要得益於外資流入與低融資成本刺激私營部門增持股票。與2011年財政緊縮限制政策空間不同,當前恰逢歐洲"再武裝"計劃與德國"不惜一切代價"刺激政策雙軌並行,財政發力有望託底經濟增長。在經濟復甦疊加貨幣和財政政策雙雙發力的共同作用下,我們看多歐洲股市在今后的12個月內的表現。被動型投資者可關注VGK和EZU等歐洲股市ETF。

經濟復甦加上低利率環境,最受益的板塊集中在周期性與高流動性敏感領域。主動型投資者可關注金融板塊,尤其是銀行股。淨息差擴大推動盈利,德意志銀行(DB)、西班牙桑坦德銀行(SAN)是該板塊的核心龍頭。工業與材料板塊受益於基建和綠色投資,西門子(SIE.DE)和施耐德電氣(SCHN.DE)預計將表現突出。科技板塊中,阿斯麥(ASML)、SAP(SAP.DE)受 AI 與數字化需求驅動,表現或將不俗。

圖3:2011年末以來歐洲斯托克50指數在低利率環境下的表現

來源:路孚特,TradingKey

4. 總結

綜上所述,歐元區經濟復甦正當時。此外,在貨幣、財政政策協同發力的推動下,我們看好歐洲股市未來 12 個月的表現。被動型投資者可關注 VGK、EZU 等歐洲股市 ETF;主動型投資者可聚焦周期性與流動性敏感板塊及個股,包括銀行業的德意志銀行(DB)、西班牙桑坦德銀行(SAN),工業與材料板塊的西門子(SIE.DE)、施耐德電氣(SCHN.DE),以及科技板塊的阿斯麥(ASML)、SAP(SAP.DE)。

推薦文章

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?