熱門資訊> 正文

中國銀河(06881.HK):完成發行2025年公司債券(第二期)(續發行)

2025-10-30 20:46

中國銀河(06881.HK)發佈公告,本公司已於2025年10月30日完成向專業投資者非公開發行2025年公司債券(第二期)(續發行)。2025年公司債券(第二期)(品種一)(續發行)(本期債券(品種一)(續發行))的發行規模為人民幣30億元,發行價格為每單位人民幣100.133元,票面利率為1.84%。本期債券(品種一)(續發行)的期限為13個月,自2025年10月16日起計。2025年公司債券(第二期)(品種二)(續發行)(本期債券(品種二)(續發行))的發行規模為人民幣20億元,發行價格為每單位人民幣100.219元,票面利率為2.05%。本期債券(品種二)(續發行)的期限為25個月,自2025年10月16日起計。本期債券(品種一)(續發行)及本期債券(品種二)(續發行)發行所募集的資金將用於償還本公司到期公司債券本金及補充營運資金。

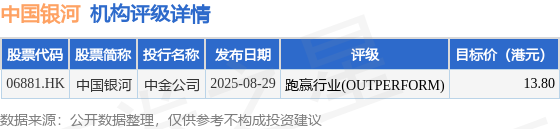

截至2025年10月30日收盤,中國銀河(06881.HK)報收於11.58港元,下跌1.61%,成交量5129.81萬股,成交額5.96億港元。投行對該股的評級以跑贏行業(OUTPERFORM)為主,近90天內共有1家投行給出跑贏行業(OUTPERFORM)評級,近90天的目標均價為13.8港元。中金公司最新一份研報給予中國銀河跑贏行業(OUTPERFORM)評級,目標價13.8港元。

機構評級詳情見下表:

中國銀河港股市值434.43億港元,在證券行業中排名第3。主要指標見下表:

以上內容為證券之星據公開信息整理,由AI算法生成(網信算備310104345710301240019號),不構成投資建議。

推薦文章

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?

風險及免責提示:以上內容僅代表作者的個人立場和觀點,不代表華盛的任何立場,華盛亦無法證實上述內容的真實性、準確性和原創性。投資者在做出任何投資決定前,應結合自身情況,考慮投資產品的風險。必要時,請諮詢專業投資顧問的意見。華盛不提供任何投資建議,對此亦不做任何承諾和保證。