热门资讯> 正文

期权市场“抢跑”美国非农等经济数据:看涨买盘扩大,押注10Y美债收益率数周内跌破4%

2026-01-07 08:01

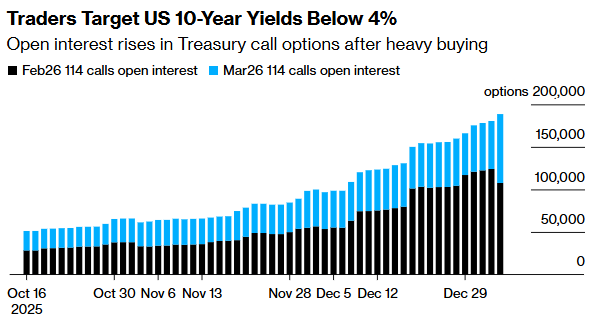

美国国债期权交易员正在加大押注,预计 10 年期美国国债收益率将突破近期区间,并在未来几周内跌破 4%,降至 11 月以来的最低水平。自去年12月底以来,期权市场的多头倾向持续增强,此前投资者一直处于观望状态,等待本周开始陆续公布的、不受美国政府停摆影响的关键经济数据。过去一个月,基准10年期美国国债收益率在0.1个百分点左右的范围内波动。

周二公布的仓位数据显示,3月份10年期期权的买盘进一步扩大,目标看好债券价格上涨。本周的资金流动中,有一位大买家买入合约,预期收益率将从目前的略低于4.2%降至3.95%左右。

这些期权将于2月20日到期,这意味着它们的定价包含了美联储1月28日的下一次政策声明。交易员们预计,在连续三次降息以应对就业市场降温迹象后,美联储可能会暂停降息。

本周结束前,随着一系列劳动力市场数据的陆续公布,尤其是周五即将公布的12月非农就业数据,10年期期权头寸可能更接近盈利。经济学家预计,上月就业增长可能依然温和。周二,对冲10年期美国国债价格上涨的买盘仍在继续,其中2月到期、1月23日到期的10年期看涨期权交易量显著增加。

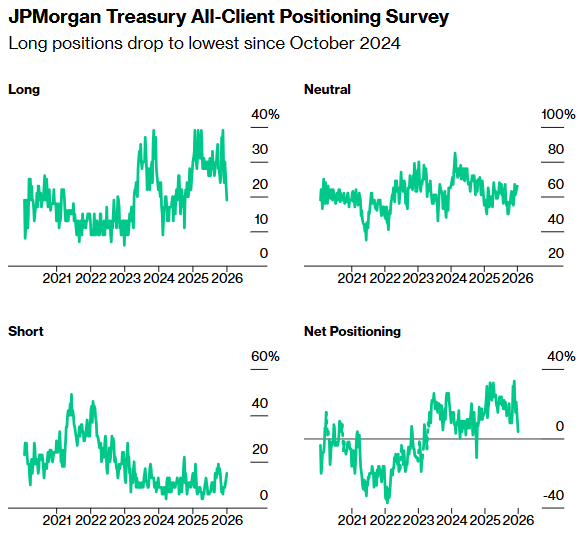

与此同时,根据摩根大通公司对美国国债客户的每周调查,现货市场情绪已转为悲观。调查显示,空头头寸大幅增加,这可能会提振空头回补需求,如果即将公布的数据加剧了人们对经济增长的担忧,则可能导致收益率下降。

摩根大通调查

截至1月5日当周,摩根大通客户的多头头寸下降了11个百分点,而空头头寸上升了6个百分点。因此,所有客户的调查显示,净多头头寸和绝对多头头寸均降至2024年10月以来的最低水平。

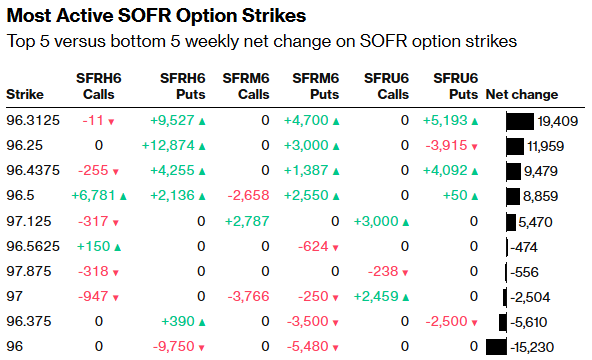

SOFR期权

过去一周,3月26日、6月26日和9月26日到期的SOFR期权未平仓合约变化甚微,因为假期期间期货和期权交易量均较低。过去一周,3月26日到期期权的下行结构需求旺盛,周一交易时段出现了一笔96.50/96.375/96.3125看跌期权梯形价差策略的大额买盘。该策略旨在对冲掉市场已计入的美联储降息溢价,目前1月和3月政策会议的降息幅度合计约为13个基点。

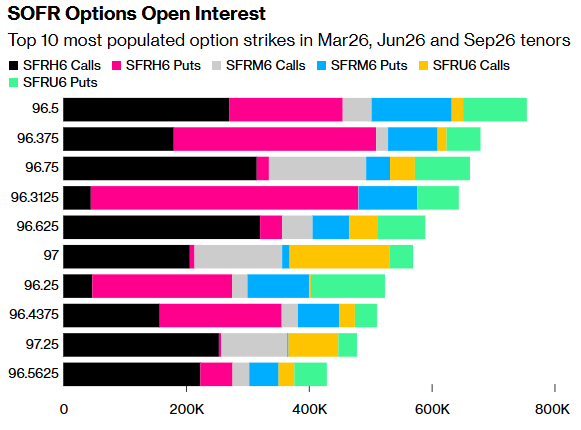

从SOFR期权(截至2026年9月到期)的整体未平仓合约情况来看,96.50行权价的风险仍然最高,该行权价持有大量2026年3月到期的看涨期权和看跌期权。此外,2026年3月到期的96.375和96.3125看跌期权也存在较大风险,而96.75行权价则存在相当数量的2026年3月和2026年6月到期的看涨期权。

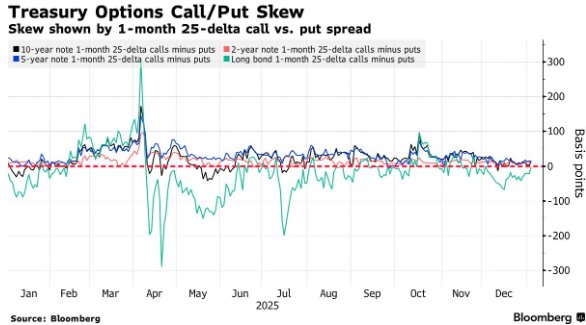

美国国债期权溢价

过去一周,为对冲美国国债风险而支付的溢价已回落至中性水平,此前在2025年最后两周,看跌期权的溢价高于看涨期权。回落至中性水平反映出投资者对看涨期权和看跌期权的溢价趋于相等,这与之前为对冲长期债券抛售风险而支付更高溢价的做法有所不同。

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?