热门资讯> 正文

广发证券最新展望:多因素共振催化,港股或正酝酿新一轮反弹契机与布局逻辑

2025-11-10 07:45

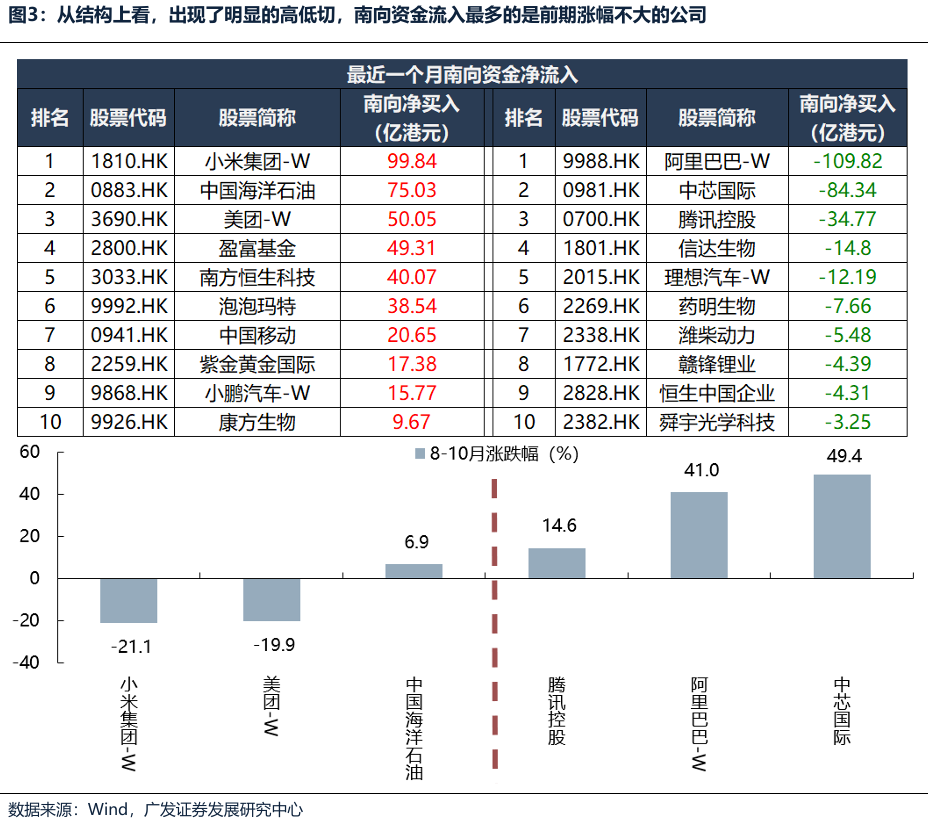

智通财经APP获悉,广发证券发布研究报告称,港股牛市的基础并未破坏,但演进方式更可能呈现“震荡上行、重心缓升”的特征,而非单边快速上涨,港股的11月基本面驱动效应强,仍然要重视高景气板块的价值。在配置上,仍然采用杠铃策略,港股稳定价值类资产(尤其是AH溢价相对较高H股)作为底仓长期配置,港股景气成长类资产的产业逻辑依然坚实,震荡中孕育机会。一旦上述Trigger出现,资金可能会流入中国最具备全球竞争优势的核心资产,例如恒生科技(互联网、新能源车)等。

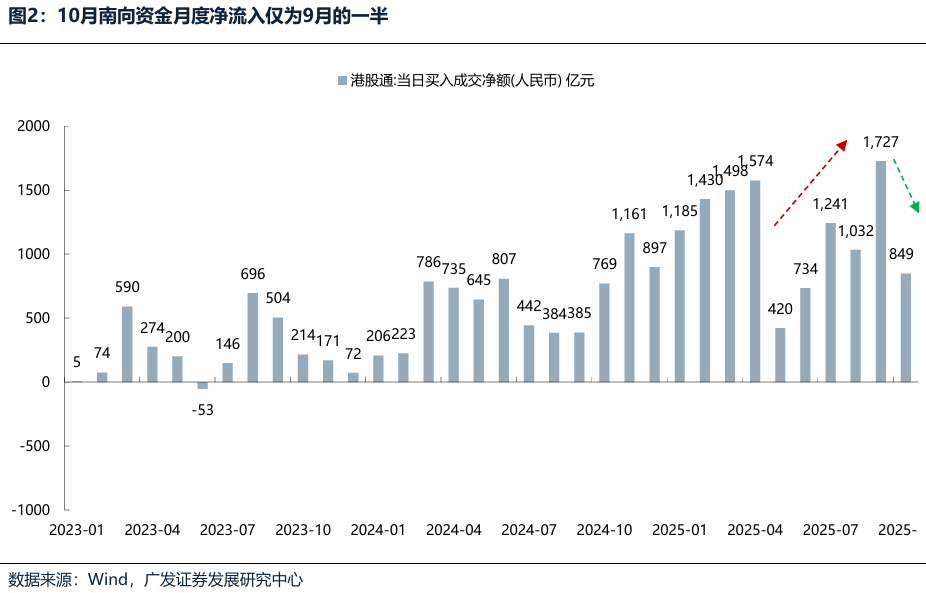

恒生科技指数近期波动较大,主要由于前期利好因素开始扭转,港股流动性阶段性承压。科技成长板块在经过二、三季度的轮动上涨后,存在部分资金获利了结压力,对利好反应趋于钝化,而对外围摩擦、行业监管、业绩低于预期等利空因素更为敏感,市场波动加剧。

当前净利润增速和涨幅看似分叉,实则不然,本轮港股上涨是有较强基本面支撑。

(1)一方面,传统行业和新兴产业出现业绩分化,新兴产业迎来爆发式增长,而港股整体业绩增速主要受到传统行业拖累。另一方面,有业绩支撑的行业涨幅更大,支撑指数整体上涨,例如新能源、AI、有色金属、钢铁、半导体等,而业绩增速继续回落的行业,涨幅普遍较小,例如地产、基建、消费、金融等。

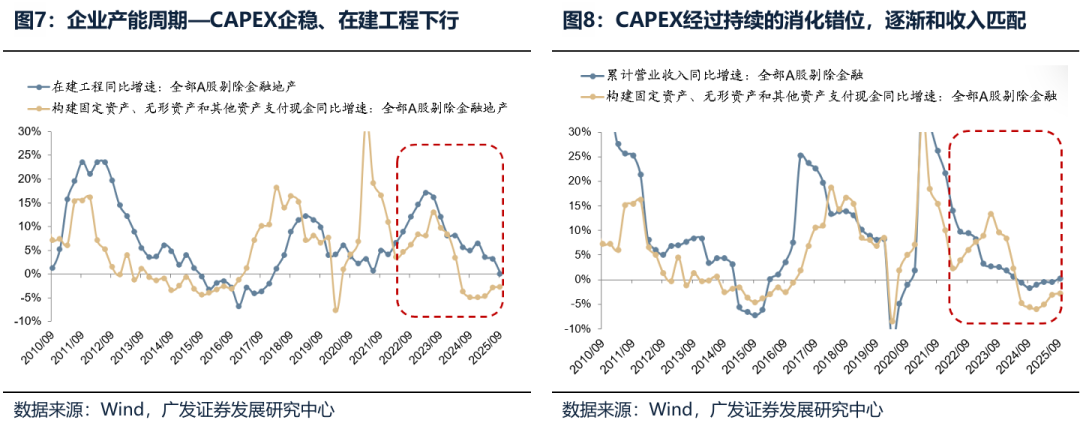

(2)港股中内资企业占比超过70%,收入和利润来自中国经济,从A股财报中可以一探港股企业的经营趋势。目前中国企业的总量拐点比预期要早,企业预期和信心逐渐稳定,现金流量表和资产负债表恢复后,逐渐启动补库存、扩产能。订单增速连续5个季度上行,以制造业的订单恢复为主。虽然传统经济部门仍有压力(内需消费、地产周期、服务业),但是中国企业整体依靠先进制造业,尤其是来自于科技/外需的先进制造业,凭借其结构转型和业绩释放,实现了总量维度的企稳甚至改善。

港股下一阶段上涨Trigger有哪些?

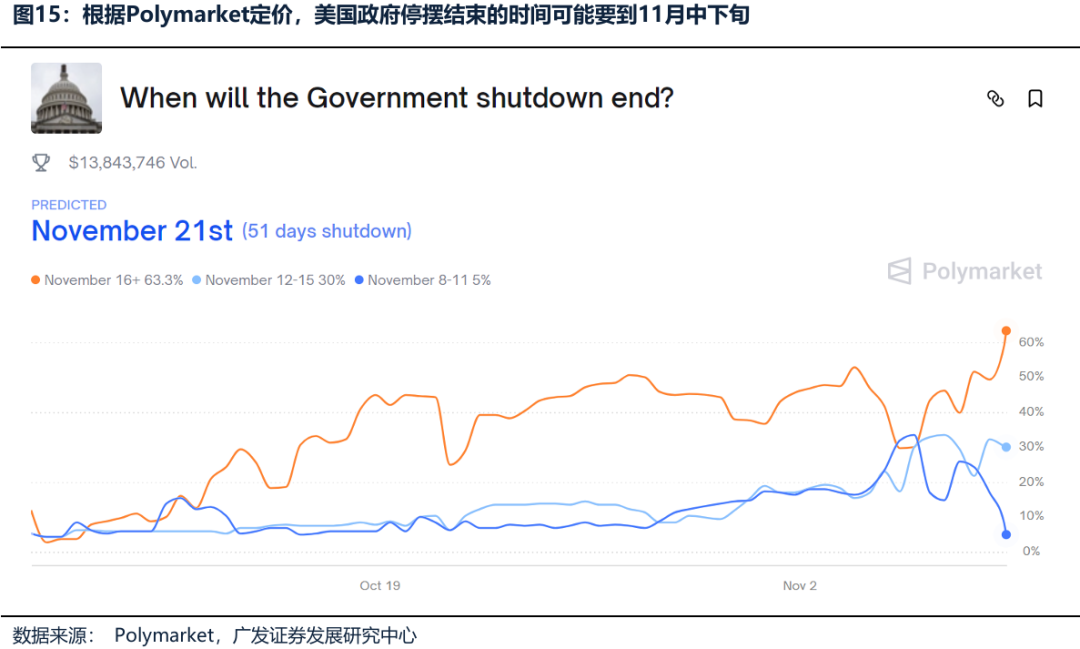

目前美联储降息表述偏鹰(12月降息概率降至66.9%),并且受到美国政府停摆、美联储缩表等影响,近期美国SOFR(担保隔夜融资利率, “借钱成本”)与IORB(美联储准备金利率,“存钱收益”)的利差显著扩大,美元短期流动性紧张。如果出现流动性预期改善(12月降息表态转鸽、美国政府停摆结束、美联储停止缩表甚至重启扩表,美元流动性得到缓解)或者是年末政策推动传统行业业绩预期修复,那么港股迎来新一轮上涨机会。

推荐文章

华盛早报 | 辟谣!税收传闻不实;“AI抢饭碗”引抛售潮!纳指跌近1.5%;黄金、白银暴力反弹,华尔街坚定看多

全面甩卖软件股!美股爆发AI恐慌,Anthropic掀起SaaS抛售潮

财报速递 | 超微电脑盘后一度涨逾10%!强劲业绩展望预示AI需求增长

美股机会日报 | 贵金属“大逆转”!金银价再度大涨,机构建议市场回稳再进场;闪迪盘前续涨4%,年内已累涨180%

金银暴跌后“暴力”反弹!华尔街坚定看多:逻辑未破,黄金牛市仍未结束(附相关标的)

抢跑1.5万亿美元造富神话!如何在IPO前投资SpaceX?最全攻略来了

新股申购 | “全球锂电设备龙头”先导智能今起招股!引入欧万达基金等基石投资者

华盛早报 | 金银双双反攻!黄金接近首个关键支撑位?SpaceX、xAI官宣合并!火箭+AI+社交媒体超级巨头诞生;稳定币、低空经济突发利好