热门资讯> 正文

黄金一度突破每盎司4000美元!五张图读懂黄金如何强势回归全球货币体系核心舞台

2025-10-10 10:50

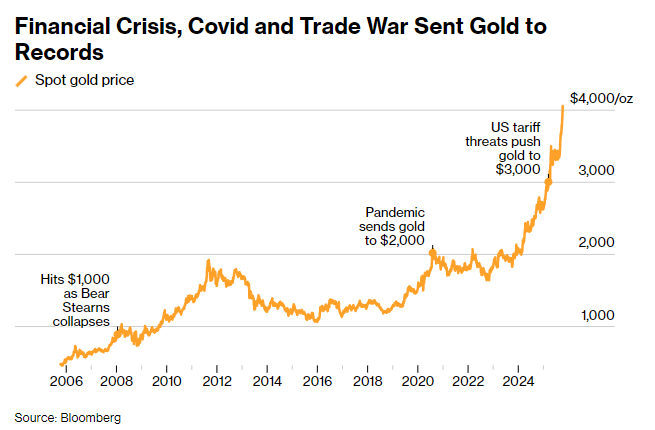

黄金价格突破每盎司4000美元大关,是这轮长达三年牛市行情中的又一座里程碑。这场涨势不仅让顽固的看空派大跌眼镜,更让数十年来屡试不爽的黄金预测模型纷纷失灵。本文将通过五张图表,解读黄金如何摆脱 “野蛮遗迹” 的标签,强势回归全球货币体系核心舞台。

Part.01疫情催生的转折点

本世纪大部分时间里,黄金始终不受投资者与各大央行青睐。直至疫情引发市场恐慌,黄金价格突破每盎司 2000 美元,才迎来命运的转折。随后,俄乌冲突爆发,进一步为黄金涨势注入新动能 ——2024 年,在各大央行与中国投资者的推动下,黄金价格劲升 27%。到了次年 3 月,特朗普重返白宫的消息,更是助力黄金一举突破每盎司 3000 美元大关。

在本轮迅猛涨势的最新阶段,几乎所有主要宏观经济因素都为黄金提供了支撑。美国政府停摆与美元走弱的双重作用,更是让黄金市场热度飙升。

Part.02突破通胀调整后的历史峰值

上个月,黄金价格还超越了 45 年前创下的通胀调整后历史峰值。1980 年 1 月,黄金曾达到每盎司 850 美元的高点,当时美国正深陷多重危机:货币贬值、通胀飙升、经济衰退逐步显现。而在此前两个月,美国总统吉米・卡特因德黑兰人质危机宣布冻结伊朗资产,这一举措让部分外国央行对持有美元资产的风险预期上升,直接推动黄金价格在短短两个月内翻倍。如今,在一些黄金多头眼中,当前市场环境与当年有着微妙的相似之处。

Part.03超越美债地位

在整个涨势期间,各大央行始终是市场的主导力量。其购金规模之巨,迫使分析师与交易员不得不构建新模型,以追踪这一重新崛起的需求来源。央行增持黄金的核心动因,在于推动资产多元化以减少对美元的依赖,并保护本国资产免受敌对国家影响。

尽管黄金或许永远无法恢复昔日全球货币体系基石的地位,但其当前价值几乎可以肯定已远超非美央行外汇储备中持有的美国国债规模。虽然与全球外汇储备中所有美元计价债务的总量相比,黄金仍有较大差距,但今年早些时候,黄金已超越欧元,成为各大央行外汇储备中的第二大资产。

这场涨势对美国而言也可谓意外之喜:上个月,美国持有的黄金市值突破 1 万亿美元,是其政府资产负债表上所记录金额的 90 多倍。

Part.04中国需求暂歇

与 2024 年情况类似,今年前四个月,中国市场的买盘仍是黄金涨势的关键支撑。特朗普的关税计划扰乱全球市场,引发中国对避险资产的新一轮需求。这种强劲买盘,从 “上海溢价”(伦敦基准现货价格与中国交易所金价的价差) 中可见一斑。

然而,近几个月来,即便黄金创下历史新高,中国市场金价却跌破了国际基准价 —— 这一信号表明,西方投资者已成为推动黄金本轮冲高的核心力量。

中国黄金市场在国庆假期结束后于本周四恢复交易,对于交易员而言,眼下最关键的问题是:面对站上 4000 美元关口的黄金,中国投资者将会报以喝彩还是冷遇。

Part.05黄金ETF持仓激增

对于西方黄金投资者 (无论是散户还是机构) 而言,黄金 ETF 是实现黄金配置的主流渠道之一。当投资者买入黄金 ETF 份额时,管理该基金的信托机构必须相应买入等量黄金,以匹配新增持仓 —— 这种资金流入直接推动黄金价格走高。

疫情期间,部分规模最大的黄金 ETF 持仓量曾飙升至历史峰值,但随后因投资者获利了结,持仓量进入长期下滑通道。2024 年年中,这种资金外流趋势终于逆转,自那以来,流入这些基金的黄金已超过 1600 万盎司。不过,当前 ETF 持仓量较疫情期间高点仍相去甚远 —— 对于早已着眼于下一个里程碑的黄金多头而言,这无疑是一个充满希望的信号。

盛宝银行大宗商品策略师 Ole Hansen表示,黄金突破每盎司 4000 美元,并非单纯由利率预期或美元走弱推动,更深层次反映了投资者心态与全球资本流动的结构性转变。制裁措施、资产扣押事件,以及对财政可持续性的担忧,正促使机构投资者与主权基金将目光转向金融体系之外的实物资产。

推荐文章

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

财报大跌背后:微软正在进行一场昂贵但精准的“利润置换”

港股IPO持续火热!下周6股排队上市,“A+H”占比一半

港股周报 | “AI红包大战”厮杀!腾讯周内暴跌近10%、阿里重挫8%,南下资金出手560亿港元大举抄底

美股机会日报 | 止跌企稳!纳指期货盘前涨约0.5%,有分析称美股连遭重挫后或回升;亚马逊盘前大跌超8%

一周财经日历 | 事关降息!美国1月非农、CPI数据下周公布;恒指季检结果下周五揭晓