热门资讯> 正文

“去美元化”持续加速?德银:到2030年央行或大量持有黄金和比特币

2025-10-10 16:40

德意志银行表示,得益于机构认可度提升及美元走弱,到2030年,各国央行可能会持有大量比特币与黄金。

这家德国跨国投资银行驻伦敦的高级经济学家玛丽昂·拉布尔(Marion Laboure)与分析师卡米拉·西亚松(Camilla Siazon)在近期报告中指出,对央行而言,配置比特币可能会成为一种全新的、现代化的“金融安全基石”,就如同20世纪黄金所扮演的角色。

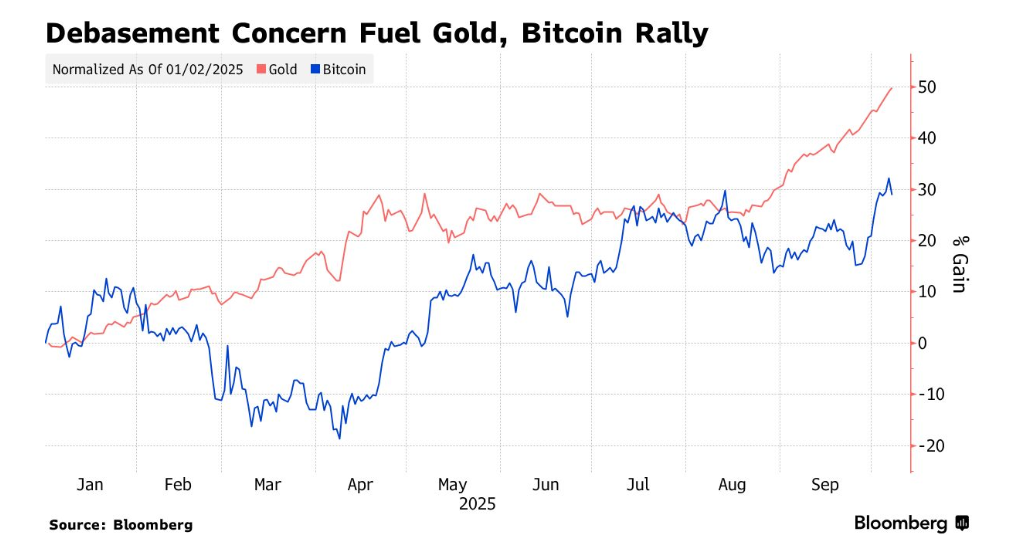

两人开展这项研究之际,比特币与黄金的需求均创下历史新高——受美国关税引发的不确定性及地缘政治风险影响,投资者正通过这两种资产对冲通胀,并为“传统法定货币作用减弱的未来”做准备。

长期以来,黄金被支持者视为避险资产,如今一度突破每盎司4000美元关口;而比特币的交易价格也在本周早些时候创下每枚12.6万美元以上的历史高点。研究人员表示,尽管黄金成为央行储备核心资产的过程并非一帆风顺,但2008年金融危机后,央行资产负债表中黄金的需求开始显著上升。

拉布尔在报告中写道,机构投资者的这种“避险行为”促使央行在2010年成为黄金净买家。如今,受贸易不确定性加剧与市场波动影响,“黄金回归”——她举例称,全球央行储备中的黄金持有量已超过3.6万吨,这便是迹象之一。

德意志银行分析师指出,黄金的涨势主要由“去美元化”(即对美元的依赖度下降)推动,而这一趋势也对比特币起到了支撑作用。

美元“贬值交易”推动黄金、比特币飙升

拉布尔写道:“美元在全球外汇储备中的占比已从2000年的60%降至2025年的41%。”这一下降趋势推动黄金ETF与比特币ETF迎来创纪录资金流入——今年6月,两类ETF的净流入总额分别达到50亿美元与47亿美元。

拉布尔表示:“20世纪市场对黄金的态度,与如今政策制定者对比特币的讨论存在明显相似之处。”她认为,比特币作为另一种表现创纪录的资产,正受到越来越多关注,尽管争议仍大,但已成为潜在的储备资产选项。

并非所有观察人士都认同这一观点。摩根大通分析师在近期报告中称,稳定币(一种通常与其他资产挂钩的去中心化数字货币)可能会为美元开辟新的需求空间。尽管这取决于海外投资规模,但摩根大通分析师估算,到2027年,稳定币市场的增长可能会为美元带来1.4万亿美元的额外需求。这一观点对德意志银行“黄金与比特币成为战略储备资产”的预测提出了质疑。

拉布尔强调:“比特币与黄金都不会完全取代美元。”她在报告中指出,在央行储备策略框架下,数字资产应始终作为各国法定货币的“补充”。此外,美国、中国等国市场波动性下降及监管支持力度加大,也向整体市场释放了信心增强的信号。

推荐文章

华盛早报 | 美股、金银全线暴跌,纳指跌超2%!韩国人再度扫货中国股票,大举买入MINIMAX、澜起科技;节前央行1万亿元买断式逆回购来了

美股机会日报 | 就业数据转弱!美国至2月7日当周初请失业金人数超预期;存储概念股盘前齐升,闪迪大涨超7%

要点速递!《跑赢美股》春节特别直播核心观点总结

华盛早报 | 非农数据大超预期!首次降息或延至7月;AI恐慌交易蔓延至房地产服务板块, CBRE暴跌12%;智谱发布新模型

美股机会日报 | 经济数据强劲!美国1月非农就业大超预期,纳指期货涨至0.6%;AI应用股业绩超预期,Shopify涨超10%

资金复盘 | 北水净买入港股超48亿港元,逾7亿港元抢筹腾讯

华盛早报 | “AI威胁”波及华尔街!财富管理公司全线暴跌;豆包官宣“参战”!春节AI红包战愈演愈烈

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%