热门资讯> 正文

4000美元大关告破!黄金牛市背后的全球避险与央行 “买金潮”

2025-10-08 12:15

金吾财讯 | 2025 年 10 月 8 日,国际贵金属市场迎来历史性时刻:现货黄金突破 4000 美元 / 盎司大关,续刷历史新高。年内,现货黄金已大涨近 1400 美元 / 盎司,涨幅超52%;现货白银同步逼近 48 美元 / 盎司,创下 2011 年 5 月以来的新高,贵金属市场整体呈现 “全面开花” 的强势态势。

避险与政策共振,点燃金价上涨引擎

金价的持续攀升,源于全球风险事件与货币政策预期的双重催化。

地缘政治与经济的多重不确定性,让黄金的避险属性被强烈激活:美国联邦政府“停摆” 危机悬而未决、法国政局动荡、日本和阿根廷经济引发担忧,叠加俄乌冲突长期化,多重风险推动投资者加速涌入黄金市场。

同时,美联储货币政策走向成为关键推手。市场对美联储后续继续降息的预期不断增强,美元指数受此影响小幅震荡,以美元计价的黄金对全球投资者的吸引力进一步提升。世界黄金协会高级市场策略师约瑟夫・卡瓦托尼表示:“从美联储政策转向到全球政治格局演变,投资者多维度应对风险,黄金持续发挥价值储存功能。”

全球央行“购金潮”,筑牢长期上涨基石

央行层面的持续购金行为,为金价提供了长期支撑,成为其上涨的“压舱石”。

2025 年,全球央行黄金储备整体保持净购态势:5 月净增 20 吨,7 月净增 10 吨。从主要参与者来看,波兰央行是 “全球最大黄金买家”,年初至 7 月末累计增持 67 吨;哈萨克斯坦国家银行以 25 吨增持量位列全球第三;土耳其央行自 2023 年 6 月起连续 26 个月净购黄金;中国人民银行连续 11 个月增持,9 月末黄金储备达7406 万盎司(约 2303.523 吨);捷克央行自2023 年 3 月起已连续 29 个月增储。此外,印度、俄罗斯央行也通过增持黄金对冲美元风险或优化储备结构。

高盛最新预测显示,2025 - 2026 年各国央行黄金净购买量将分别平均为 80 吨、70 吨,“新兴市场央行或继续通过增持黄金实现外汇储备多元化”;同时,高盛将 2026 年 12 月金价预期从 4300 美元/盎司上调至 4900 美元/盎司,进一步强化了市场对黄金长期上涨的预期。

全球市场与国内消费齐升温,行情多点开花

从全球交易市场到国内消费端,贵金属的强势行情已全方位体现。

纽约商品交易所数据显示,2025 年 12 月黄金期货主力合约10 月 7 日上涨 28.2 美元,收于 4004.4美元/盎司,成功 “守住” 4000 美元关口。国际贵金属现货市场中(如图1),伦敦金现报 4005.428 美元/盎司,日内涨0.53%,年初至今涨幅达 52.64%;伦敦银现、COMEX黄金等品种同步走高,现货铂金年内涨幅更是高达 83.51%,贵金属板块全面上扬。

图1:国际贵金属表格图(来源:WIND)

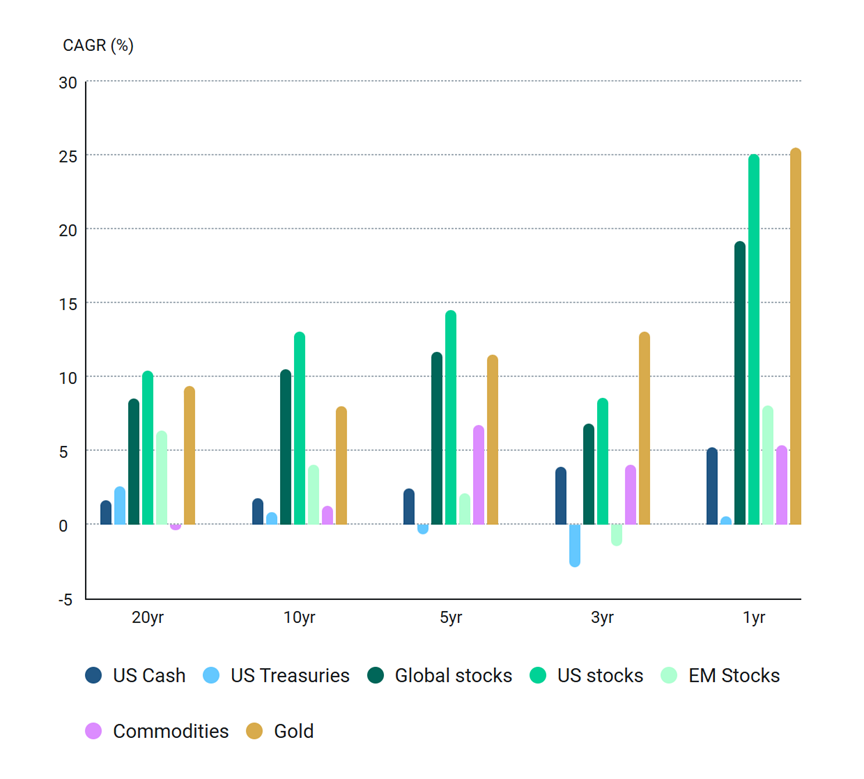

从资产长期表现看(如图2),1 年期维度中黄金以超 25% 的复合年增长率(CAGR)领跑各类资产,远超美国现金、美债及全球股票等品种,其短期爆发力与长期避险价值再度得到印证。

图 2:不同资产 CAGR 柱状图(来源:世界黄金协会)

国内消费市场同样火热。国庆假期期间,周生生、周大福等品牌足金首饰价格突破 1100 元/克,但高金价未抑制消费热情。在深圳水贝黄金市场,婚庆类黄金饰品成销售主力:龙凤镯、喜字链等传统款式持续走俏;采用 5D 工艺、兼具“轻量化”与“时尚感”的黄金饰品,也因设计优势受年轻消费者青睐。有商户表示,国庆期间市场客流量至少翻两倍,“店里几乎没停过,婚庆订单特别多”。

展望:多重逻辑延续,强势或持续

地缘政治复杂性、美联储降息预期、全球央行持续购金、消费市场坚实需求,共同构成黄金价格上涨的核心逻辑。在全球风险偏好难快速回升的背景下,黄金的避险与价值储存属性仍将受资金青睐;高盛等机构对未来金价的乐观预测,也为市场情绪提供支撑。

后续需关注美联储议息会议、全球地缘局势、央行购金节奏等因素对市场的影响,但从当前多重动能的延续性看,贵金属的强势行情或仍将维持。