热门资讯> 正文

【国君国际策略】港股策略:美国大选后,港股市场将如何演绎?

2024-11-18 17:15

美元阶段性走强,港股市场短期承压。近期,虽海外央行继续降息,但特朗普当选新一任美国总统,在美元阶段性走强的背景下,海外大部分资产价格下跌,港股市场同样承压向下,突破近几周20,000至21,000点的区间震荡行情,我们通过复盘特朗普在2016年当选美国总统后港股市场的表现,寻找港股未来走势的线索。

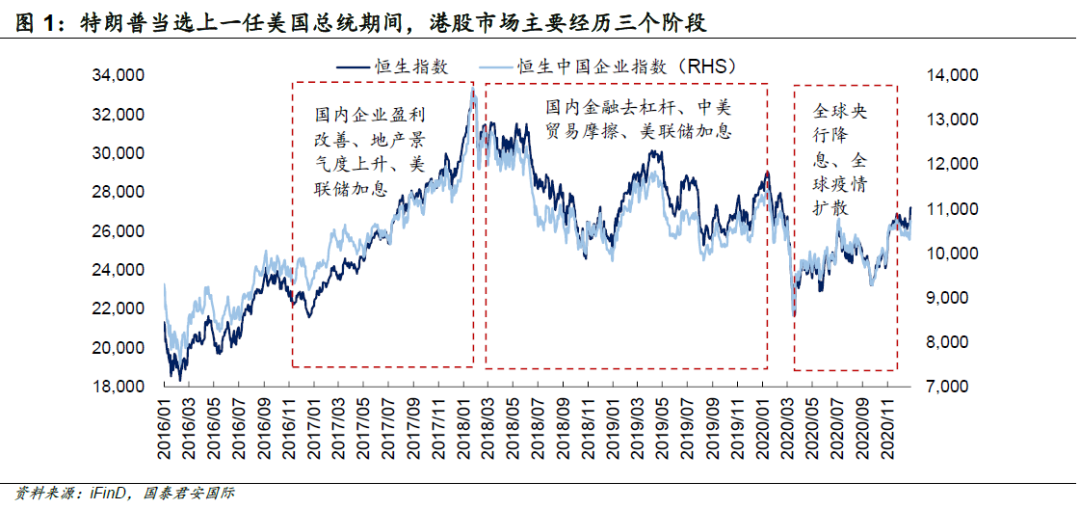

在特朗普当选上一任美国总统期间,港股市场主要经历三个阶段:1)2016年11月至2018年1月底的上涨;2)2018年3月至2020年1月的大幅震荡;3)2020年2月至2020年11月的持续上涨。这三个阶段背后的主要驱动因素分别为国内企业盈利改善、中美贸易摩擦扰动以及疫情后全球央行货币宽松:

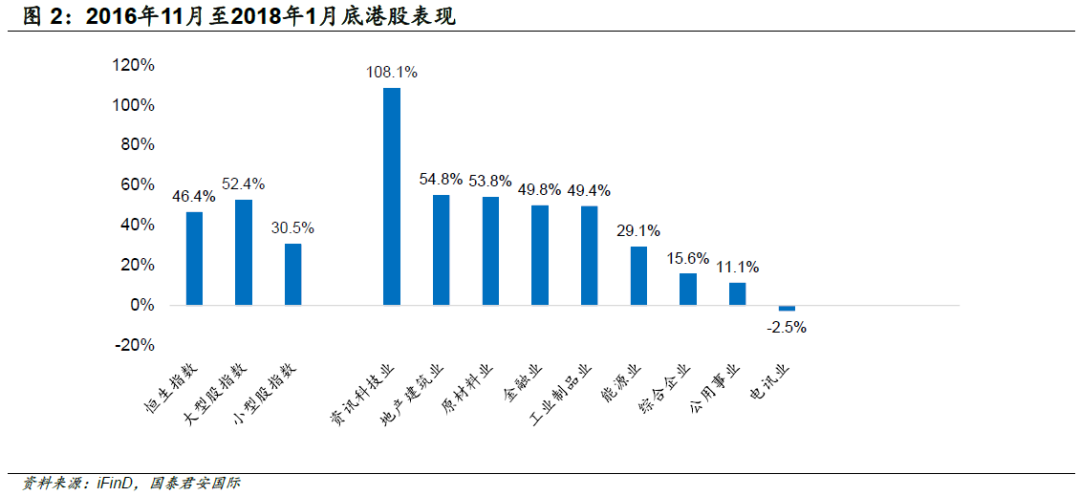

1)2016年11月至2018年1月底的上涨

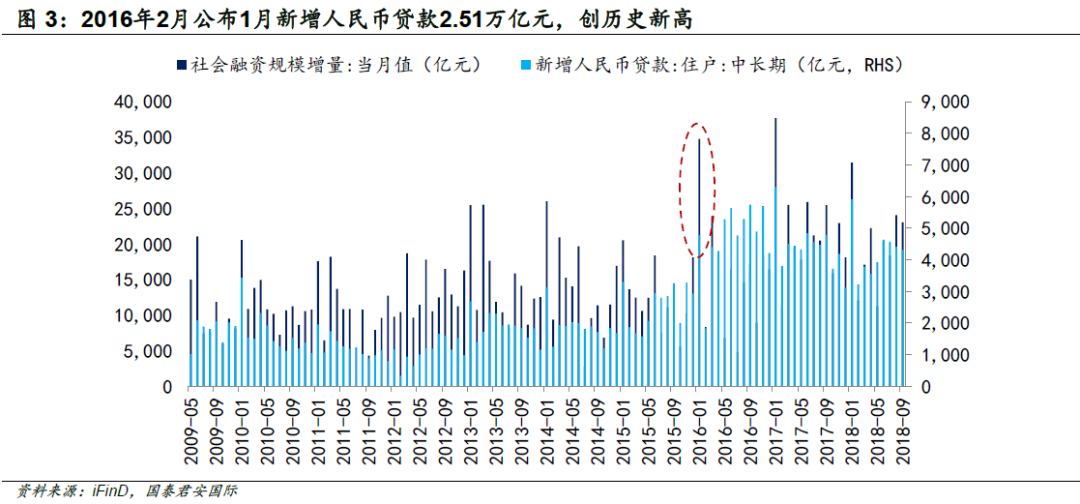

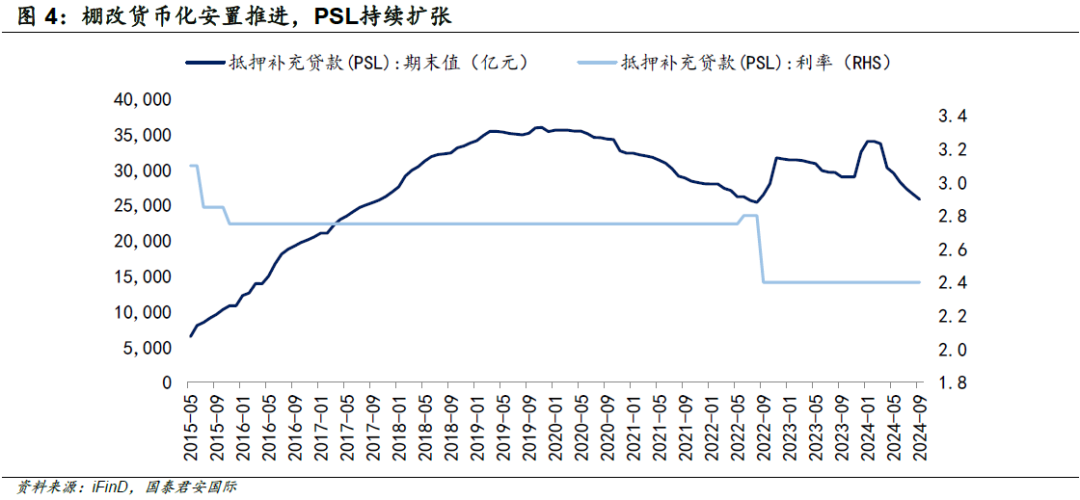

在特朗普当选初期,港股受益于国内盈利端改善,海外加息的压制效果有限。在国内供给侧结构性改革“三去一降一补”的作用下,2016年至2017年国内工业利润同比增速回升,钢铁、煤炭等企业业绩改善。此外,由于棚改货币化安置推进,叠加2016年中国人民银行降低购房首付比例,财政部降低个人购房契税等政策组合作用下,地产销售数据持续回暖。在扩内需增就业方面,国常会于2016年7月提出在消费端构建“互联网+物流”相结合的格局,降本增效并带动消费和就业。海外方面,在美联储实施多轮QE和维持多年零利率后,美国经济复苏,就业市场改善,美联储进入加息周期;地缘政治方面,特朗普2016年11月当选美国总统,并在2017年11月访华,彼时逆全球化、贸易及投资保护主义趋势略有抬头,还未快速升温。在这个阶段,港股市场持续上涨,港股互联网科技、地产建筑、原材料和金融等行业表现最好。

2)2018年3月至2020年1月的大幅震荡

中美贸易摩擦2018年开始升温,叠加国内去杠杆调控,港股市场进入震荡行情。特朗普政府在2018年3月对进口钢铁等加征关税,并在后续实施多轮对中国商品加征关税,中美贸易摩擦进入升温阶段,外需受到一定程度影响。国内方面,社保改革叠加金融去杠杆的影响,内需较弱,国内经济增速放缓。此外,由于房地产过热,房住不炒的调控政策持续出台。在此背景下,港股市场进入横盘震荡的行情。2018年的逆周期调节重心从房地产转向制造业。高技术制造业、高端装备制造业、新能源新材料制造业投资增速明显加快。2018年12月中央经济工作会议指出要加快医疗、旅游等服务业发展,改善消费环境,加强人工智能、工业互联网、物联网等新型基础设施建设等内容。港股工业等相关行业以及公用事业和电讯行业表现较好。

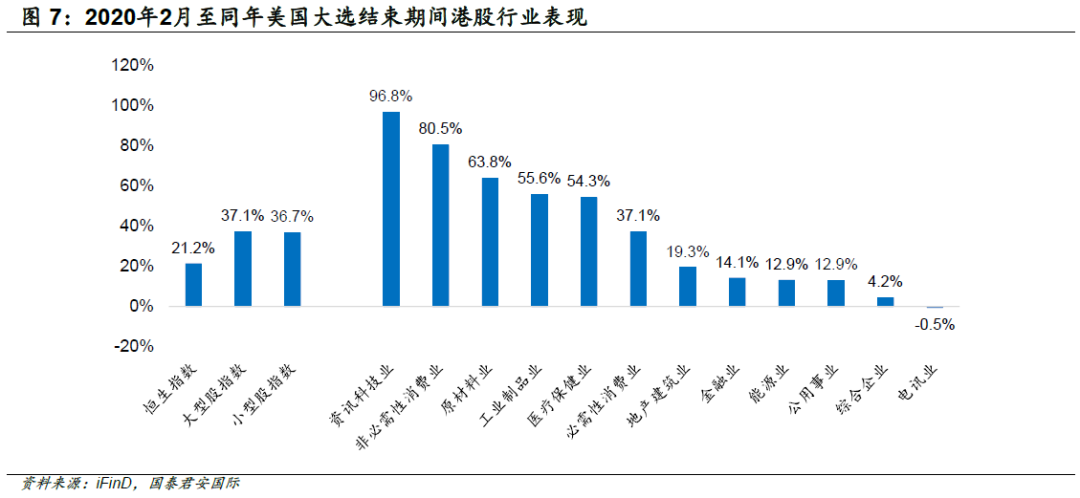

3)2020年2月上涨至同年美国大选结束

中美签署经贸协议、贸易摩擦降温,叠加全球疫情引发海外货币政策宽松,国内出台扩内需支持政策,港股持续上涨。2020年1月中旬,中美第一阶段经贸协议签署,美国于2月中旬降低部分对华商品关税。此外,新冠疫情在全球快速扩散,海外经济前景转暗,风险资产和国际能源、商品价格快速回落,港股市场受到拖累跌破21,700点。随后以美联储为首的主要央行启动非常规量化宽松政策,并快速降息至0%附近,海外流动性大幅宽松。地缘摩擦和外需下降的背景下,国内2020年3月末提出构建“双循环”战略与扩内需措施相结合,形成以稳定汽车等传统消费为主,同时加速释放互联网线上经济潜力的新一轮逆周期调控。此外,中国疫情稳定后复工复产,把握海外产能替代的红利,国内出口快速修复,中国经济复苏信心持续改善,港股持续上涨;港股互联网、消费、原材料、工业和医疗保健等行业表现强劲。

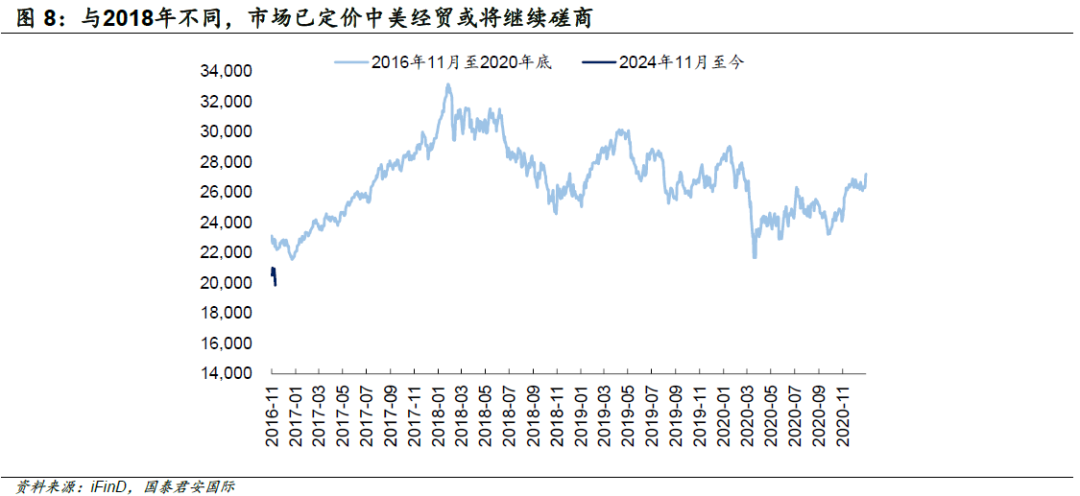

投资策略:港股分子分母端持续边际改善,未来走势以向上为主。特朗普在2025年上任美国总统后,中美贸易或将继续磋商,海内外市场已有共识,港股市场也已部分定价,换言之,当前恒指仅在20,000点附近,对应9.3倍市盈率、均值以下接近1倍标准差,与2018年时略有不同(2018年恒指在30,000点附近,对应12.1倍市盈率、均值以上1倍标准差),而横向对比海外主要股指估值,港股估值水平也处于低位。另外,与2018年不同,当前美国通胀水平仍然高于美联储的目标水平,特朗普政府在竞选时主张的60%关税或需要分批缓慢落地。目前海外大选结果落地,风险资产不确定性降低。随着海外主要央行持续降息,港股分母端约束边际转宽松。在盈利端方面,国内经济运行仍面临一些问题,相关政策持续出台疏通缓解,但国内政策工具箱充实,国内经济企稳回升仍然是中长期确定性的趋势。我们认为港股市场以向上为主,在行业配置上,1)持续推荐EPS改善的港股互联网龙头,前期行业格局优化后企业利润率与投资回报率提升,流动性宽松环境下具备向上的弹性;2)受益于政策支持、景气回升或具韧性的利率敏感型行业,包括医药/电子/汽车及新能源/消费;3)盈利稳定的高分红行业,特别是央国企并购重组与地方化债受益的企业,包括公用事业/金融/地产链/电信,能在中长期跑赢港股大盘,具备较高的配置价值。

风险因素:1)国内经济复苏进度不及预期;2)国际地缘政治事件升温;3)海外衰退预期反复扰动。

风险提示: 投资涉及风险,证券价格可升亦可跌,更可变得毫无价值。投资未必一定能够赚取利润,反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前,投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情,请细阅相关销售文件,以了解更多资料。倘有任何疑问,应征询独立的专业意见。

推荐文章

美股机会日报 | 就业数据转弱!美国至2月7日当周初请失业金人数超预期;存储概念股盘前齐升,闪迪大涨超7%

要点速递!《跑赢美股》春节特别直播核心观点总结

华盛早报 | 非农数据大超预期!首次降息或延至7月;AI恐慌交易蔓延至房地产服务板块, CBRE暴跌12%;智谱发布新模型

美股机会日报 | 经济数据强劲!美国1月非农就业大超预期,纳指期货涨至0.6%;AI应用股业绩超预期,Shopify涨超10%

资金复盘 | 北水净买入港股超48亿港元,逾7亿港元抢筹腾讯

华盛早报 | “AI威胁”波及华尔街!财富管理公司全线暴跌;豆包官宣“参战”!春节AI红包战愈演愈烈

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%