热门资讯> 正文

四个月连涨,纸业板块来了“周期性”新资金?

2024-05-08 09:49

这行业轮动带来的“富贵”,要轮到纸业板块了吗?

智通财经APP了解到,今年“行业轮动”明显加快,AI、智能驾驶、低空经济等热门概念反复活跃,而港股在港股通资金的带动下,基本和内地趋同。港A股造纸板块已趋势涨四个月,近期涨幅明显,其中港股玖龙纸业(02689)及阳光纸业(02002)近两周涨幅均超过15%,领涨板块。

实际上,港股纸业板块估值严重回撤,自2021年3月以来,指数跌幅超过70%,板块PB估值破净,这主要是大市疲软以及投资对行业高负债下的担忧,另外产业链价格波动也有干扰。不过板块中绩优股也随着估值下杀跌进“黄金坑”,其中玖龙纸业为港股纸业板块龙头,PB仅为0.34倍。

今年纸业板块底部反弹,吸引了右侧及趋势投资资金关注,那么,纸业板块的投资机会在哪里?

产业价格分化,但行业仍显复苏

造纸行业正在经历周期性调整,2023年下游库存高企及需求疲软,行业业绩出现承压,导致部分企业收入持续下滑及利润亏损状况。今年纸浆价格抬升,成本端再度承压,但下游景气度回升,行业周期底部或隐或现。数据显示,纸浆价格已连续两个季度回升,回升幅度超过了10%。

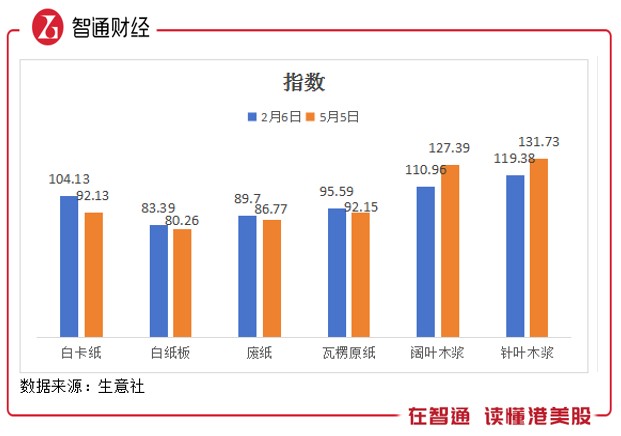

不过产业价格分化,上游价格持续反弹,而下游反应较为迟钝,多类型纸品价格仍在回落。根据生意社的数据,在今年2月初至5月初3个月周期内,白卡纸指数、白纸板指数、废纸指数、瓦楞原纸指数分别下跌11.5%、3.6%、3.3%及3.6%,而阔叶木浆及针叶木浆指数涨幅分别为14.8%及10.3%。

实际上,出现分化最核心原因为库存周期影响,基于库存与需求的变化,库存周期可分为主动去库-被动去库-主动补库-被动补库四个阶段,造纸产业链各个环节处于库存周期会有所不同,下游周期相对要延后,因为既要反应上周库存也要反应终端需求,在终端需求疲软下,上游价格很难传导到终端。可见,目前下游仍处于被动去库阶段,不过行业景气度整体显现复苏。

2024年消费稳步复苏,文化用纸及生活用纸供需矛盾有所缓解,景气度的复苏逐步缓解市场对行业盈利的担忧。一方面是下半年行业或将进入主动补库阶段,这侧面反应纸类价格的上升,转移上游价格波动风险;另一方面行业头部梯队包括玖龙纸业及阳光纸业等,均在打造浆纸一体化战略,控制供应链成本,下游复苏可大幅提升企业成长及盈利能力。

造纸行业集中度高,在头部企业纸浆一体化战略下,带动行业盈利能力保持稳定,2023年,全国规模以上造纸和纸制品企业营业收入1.4万亿元,同比下降2.4%,但利润总额508.4亿元,同比增长了4.4%。从季度来看,去年Q3开始行业盈利开始优化,今年Q1,纸浆强势给成本端压力,盈利能力较去年Q4缩窄。Q2及下半年基于纸品价格回升预期,业绩相对要乐观,这也将大幅改善产业的投资环境。

然而行业标的业绩加速分化,拥有完整产业链,以及经营效益较高的标的,对价格波动敏感性较弱,业绩韧性凸显。

优质龙头产能扩张,避雷高负债标的

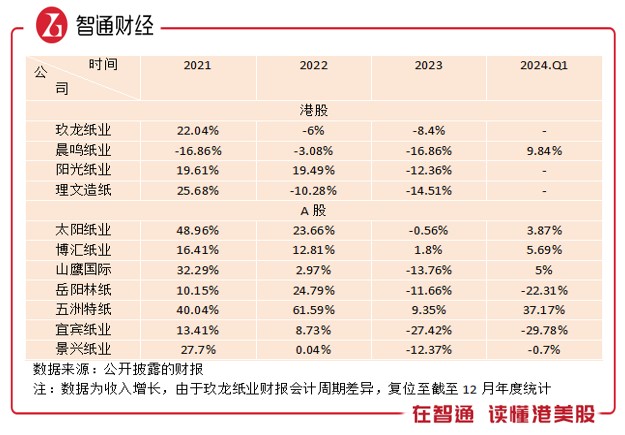

智通财经APP了解到,港股和A股造纸板块标的均披露了2023年年度业绩,由于港股没有强制披露季报,故2024年Q1未披露。从业绩周期看,2021-2022年,A股造纸标的均实现了收入持续性增长,但港股于2022年出现分化,玖龙、晨鸣以及理文均录得下滑,2023年再度录得双位数的下滑,部分企业出现巨亏。

相比之下,A股造纸业绩更显韧性,其中五洲特纸表现最为抢眼,2021-2023年收入复合增速超过35%,2024年Q1继续增长37.17%,领跑同行。此外,晨鸣纸业作为AH股,Q1收入实现增长,并且扭亏为盈,玖龙及理文预计保持增长同频,这也说明了行业整体仍处于恢复的过程。

即便在不同的市场,港A股标的业绩分化明显,港股玖龙纸业业绩表现明显要好于同市场其他参与者。该公司主要产品包括包装纸、文化纸以及特种纸,其中包装纸份额占比高达92%,妥妥的包装纸龙头,该业务于2023年实现逆行业增长。晨鸣纸业经主要营白卡纸、静电纸及铜版纸等,阳光纸业主要经营牛卡纸、瓦楞纸及专用纸等,每种纸品业绩贡献较为均衡,不像玖龙业绩这么集中。

玖龙纸业加速纸浆一体化战略,产能稳步扩张带来盈利预期。据披露,截止2023年末,该公司造纸总设计年产能为2112百万吨,下游包装厂总设计年产能超过28亿平方米,积极推进多项产能扩建,其中项目落实后造纸总设计年产能将达到2367万吨,纤维原料总设计年产能将达到704万吨。

值得一提的是,五洲特纸同样主营为包装纸,为食品包装纸龙头,在过往业绩均强势于其他同市场标的。该公司也采取浆纸一体化战略,2023年已建成产线12 条,设计总产能141.6 万吨,新增湖北基地4 条造纸产线、江西基地1条造纸产线在24 年内陆续建设中,预计2024年将形成200万吨以上原纸产能。玖龙及梧州稳步扩产行为,说明特种纸需求复苏要远高于其他板块,同时也为持续性高增长带来更多空间。

各大投行对上述两家公司业绩表现都很认可。国泰君安研报认为,行业周期底部逐步向上复苏,玖龙纸业作为规模领先的行业龙头,原料、产品、渠道深度前瞻布局,叠加外部供需格局优化,盈利弹性可期;方正证券研报认为,五洲特纸产能逐步扩张,看好该公司浆纸一体化布局稳步推进,新增产能持续释放。

值得注意的是,造纸行业作为重资产经营,负债率普遍偏高,不少标的面临债务危机,避免踩雷,最典型的如晨鸣纸业。2024年Q1,该公司资产负债率为74%,其中短期银行借款高达341.57亿元,占比总资产高达42.6%,是其账上现金的2.58倍。该公司积极调整业务战略,剥离非主营业务,聚焦制浆造纸主业发展,控制负债规模扩张,不过HKK2多次对该公司提出的清盘呈请,存在较高的风险。

估值底部或重估,龙头及绩优股可关注

优质的公司每年都会分红,回报股东,比如玖龙纸业每年都分红,根据东方Choice数据,自2006年以来累计分红32次,累计分红154.65亿元,分红比率17.66%,理文造纸业绩虽略逊,但分红也不吝啬,2012年以来累计分红23次,累计分红112.2亿元,分红比例22.96%。另外,晨鸣纸业于2020年后就没再派息。

在A股,太阳纸业、博汇纸业以及五洲特纸均为绩优股,且每年都有派息,2023年,每股分红分别为0.3元、0.03元及0.22元,股息率分别为2%、0.5%及1.4%。

在估值方面,港股造纸板块基本破净,玖龙纸业作为板块龙头估值具吸引力,A股估值相比于港股略好些,板块PB值为1.2倍,太阳、博汇以及五洲分别为1.6倍、1.2倍及2.6倍,显然五洲特纸以优秀的业绩,市场给予了更高的估值水平。但估值比同行高并不意味着的风险高,和业绩共振后估值反而更加强势。

综合看来,造纸业板块估值底部明显,周期性调整或接近尾声,随着行业业绩复苏,板块也将迎来周期反弹机遇,而在板块轮动下,个股估值将重估。可重点关注港股纸业板块龙头玖龙纸业,以及A股太阳纸业及五洲特纸两家绩优股。

推荐文章

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

财报大跌背后:微软正在进行一场昂贵但精准的“利润置换”

港股IPO持续火热!下周6股排队上市,“A+H”占比一半

港股周报 | “AI红包大战”厮杀!腾讯周内暴跌近10%、阿里重挫8%,南下资金出手560亿港元大举抄底

美股机会日报 | 止跌企稳!纳指期货盘前涨约0.5%,有分析称美股连遭重挫后或回升;亚马逊盘前大跌超8%

一周财经日历 | 事关降息!美国1月非农、CPI数据下周公布;恒指季检结果下周五揭晓