热门资讯> 正文

观点 | 美联储何时停止缩表?

2024-02-27 21:02

本文来自格隆汇专栏:天风宏观宋雪涛,作者:宋雪涛、向静姝

本次缩表已经接近上一次缩表时的规模降幅,但两次缩表过程中美联储资产负债表的成分变化差异较大。预计3月FOMC会议可能对缩表放缓有更深入的讨论,5月FOMC会议开始可能有放缓时间表,并在年底前完全结束缩表。

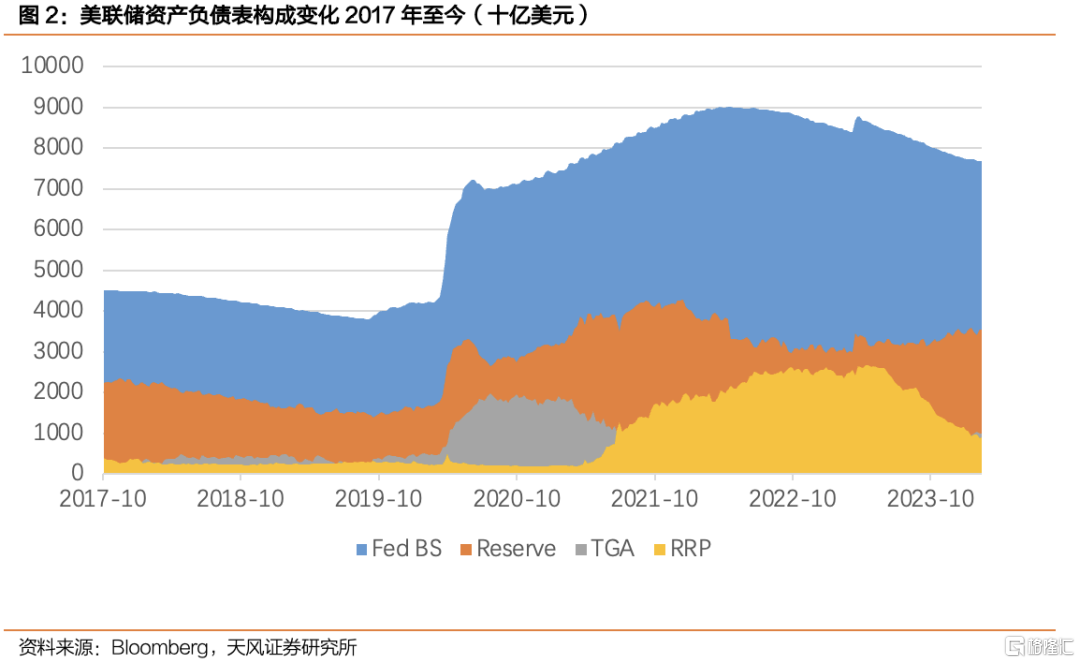

美联储的第一次缩表(QT1)于2017年10月启动,并于2019年8月结束,期间共持续了99周,资产负债表规模下降了6992亿美元,降幅15.5%。

美联储的第二次缩表(QT2)于2022年6月启动,至今已经持续了89周,目前为止资产负债表下降了1.28万亿美元,降幅14.3%,已经接近上一次缩表时的降幅。

但是两次缩表过程中美联储资产负债表的成分变化差异较大。

疫情初期的无限量QE使得联储资产负债表中RRP(逆回购)和TGA账户资金充裕,因此这次缩表主要体现为RRP(逆回购)的下降。自QT2开始以来,RRP规模下降了13250亿美元,占联储缩表总规模的103.5%。

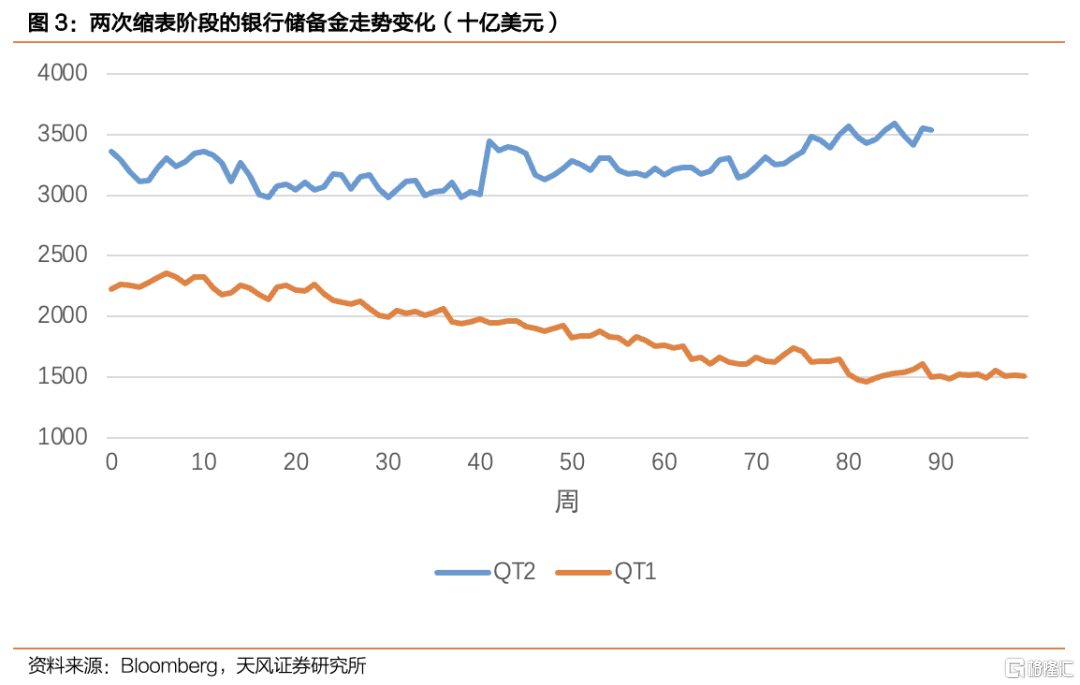

而在QT1阶段,RRP(逆回购)和TGA账户余额基本可以忽略不计,当时缩表主要体现为银行准备金的下降,7242亿美元的降幅也超过了当时缩表的总规模。而在QT2阶段,银行准备金反而增加了1801亿美元。

到目前为止,银行准备金依然充裕,为市场提供了足够的流动性,并未出现类似2019年9月的回购市场危机。但是随着缩表的深入,逆回购工具(RRP)余额出现快速下降,放缓或者停止缩表已经进入了联储议息会议的讨论范围。

去年12月FOMC会议纪要显示,“几位官员已经建议尽快开始正式讨论缩表计划,以便在任何变化生效之前尽早向公众传达他们的计划”。值得注意的是,联储官员们表示,“改变并不是迫在眉睫,重点是‘放慢’而不是结束缩表”。

鲍威尔也认为,“目前的银行准备金还处于‘富余’(abundant),等到它降到略高于‘充足’(ample)水平,才会停止缩表”。

“充足(ample)” 的银行准备金应该有多少?

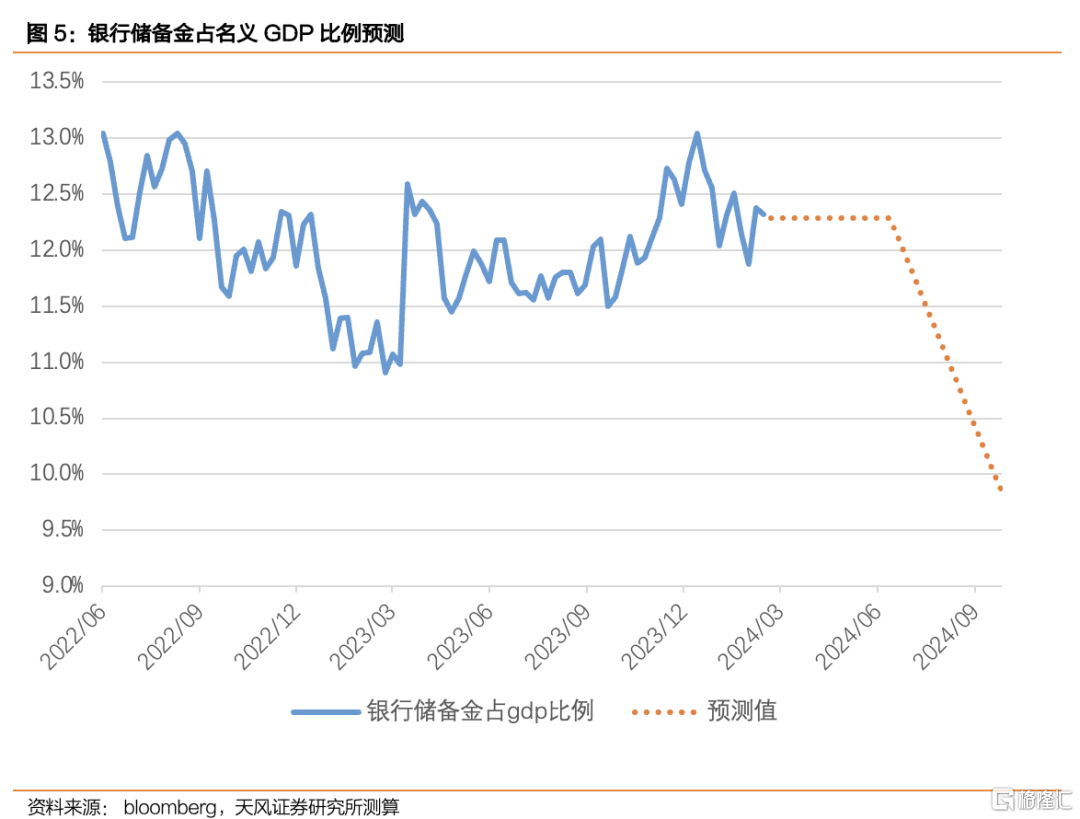

2023年8月圣路易斯联储发表研究报告“The Mechanics of Fed Balance Sheet Normalization”,其中提到“充足的存款准备金水平应达到名义GDP的10%-12%”。另外美联储理事沃勒也在今年1月表示“较为合理的存款准备金水平应该是名义GDP的10%-11%”。

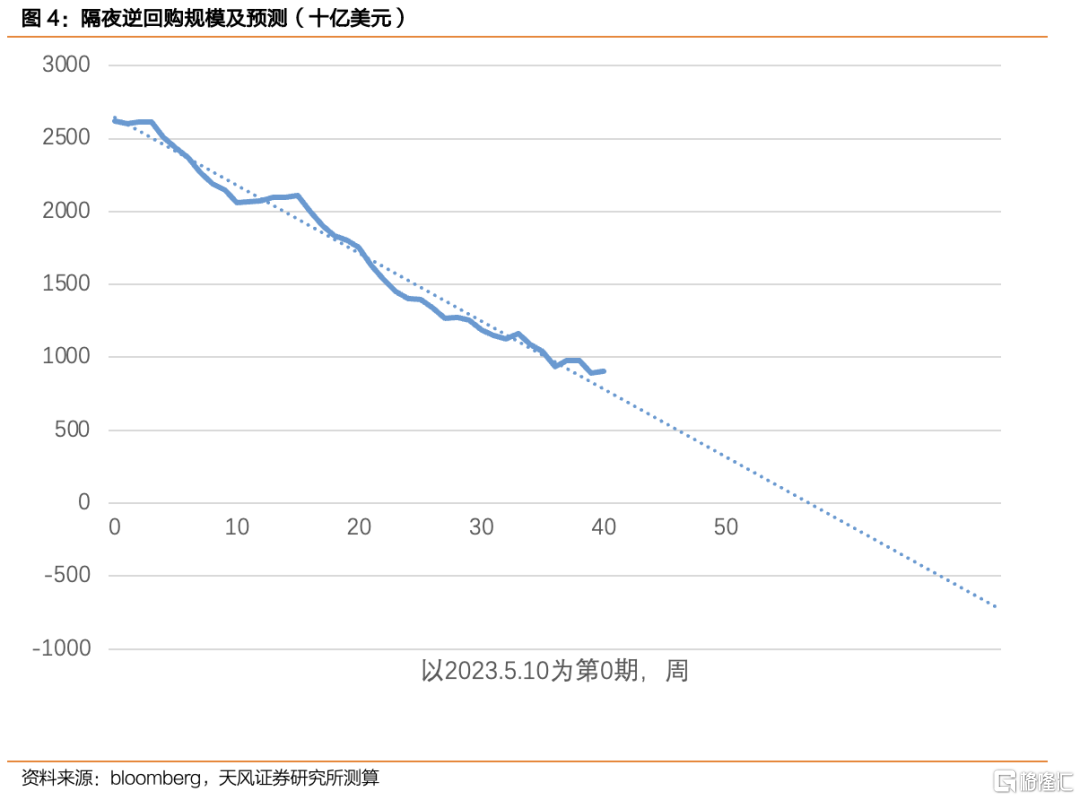

与此同时,一些联储官员认为“隔夜逆回购工具(RRP)是帮助控制联邦基金利率的补充性政策工具,如果RRP降到0,QT的结束也是可以预见的了”。

因此,当存款准备金降至名义GDP的10%-12%,或者隔夜逆回购余额降至0时,应该是缩表停止的合适时间。

假设2024年美国名义GDP增速为5%(2%实际增速+3%平均通胀),10%-12%的名义GDP对应了2.87-3.45万亿美元的准备金水平,非常接近当前的准备金余额3.54万亿。

如果隔夜逆回购工具(RRP)按照当前的速度消耗,也会在今年6月消耗完。

考虑到联储对待缩表的态度是“先放缓,再停止”,我们预计3月FOMC会议可能对缩表放缓有更深入的讨论,5月FOMC可能开始有放缓缩表的时间表,并在年底前完全结束缩表。

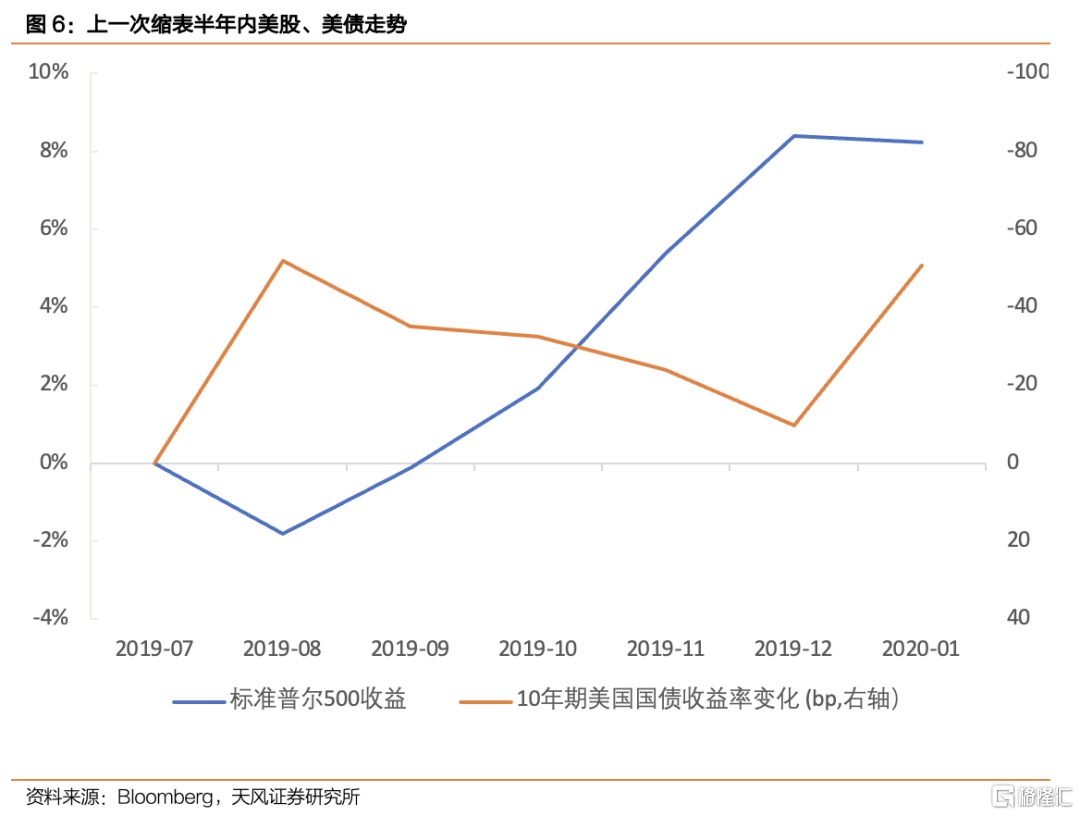

放缓缩表将为市场提供额外流动性,参考上轮QT结束后,美股、美债均有不同程度上涨。

风险提示:全球经济深度衰退,美联储货币政策超预期紧缩,测算具有主观性,仅供参考

免责声明:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,亦并非旨在提供任何投资意见。有关内容不构成任何专业意见、买卖任何投资产品或服务的要约、招揽或建议。本页面的内容可随时进行修改,而本公司毋须另作通知。本公司已尽力确保以上所载之数据及内容的准确性及完整性,如对上述内容有任何疑问,应征询独立的专业意见,本公司不会对任何因该等资料而引致的损失承担任何责任。以上内容未经香港证监会审阅。

推荐文章

华盛早报 | “AI威胁”波及华尔街!财富管理公司全线暴跌;豆包官宣“参战”!春节AI红包战愈演愈烈

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

财报大跌背后:微软正在进行一场昂贵但精准的“利润置换”

港股IPO持续火热!下周6股排队上市,“A+H”占比一半