热门资讯> 正文

港股低波红利资产当前配置性价比如何?(附概念股)

2024-01-17 10:30

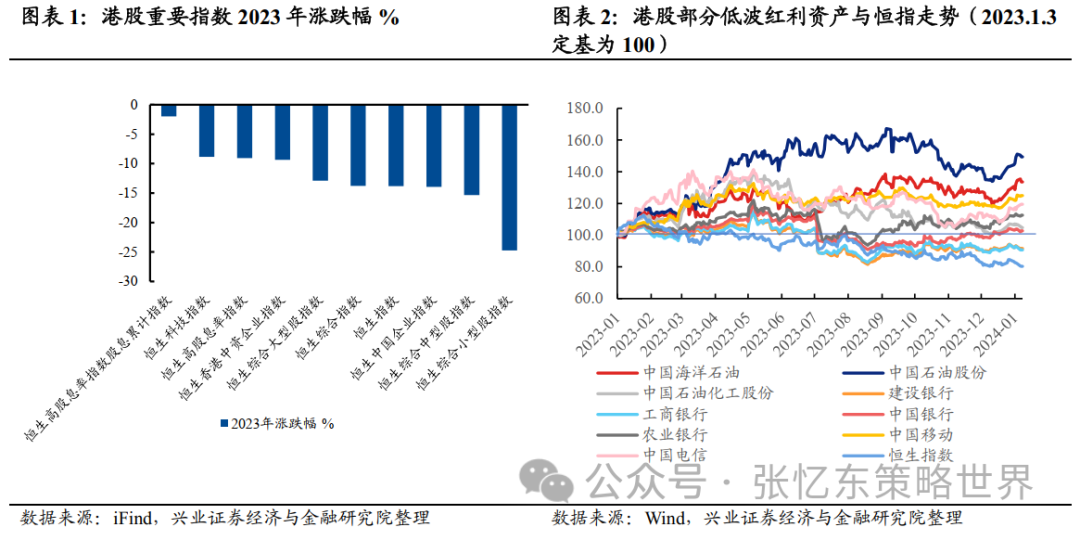

一、2023年恒生高股息率股息累计指数跑赢恒指

自2022年初至今,兴业证券持续推荐港股的高股息优质央国企价值股,提出“北水”是港股价值股重估的主要推动力。

一方面,近年来,港股市场持续受到外资撤离的冲击,但以“三桶油”“三大运营商”“四大行”为代表的央国企龙头利空出尽,受外资影响趋于钝化,反而凭借低波红利的特征而走出独立行情。

另一方面,中国无风险收益率下降到3%以下,“低波红利”的优质资产相对稀缺,因此,港股市场股息率8%甚至更高的优质央国企价值股获得内资青睐。保险、养老金、银行资金等为代表的内地长线资金持续增持,逐步取得低波红利央国企港股的定价权。

回顾2023年港股市场表现,恒生高股息率股息累计指数跑赢以恒生指数为代表的港股大盘。

二、展望:港股低波红利资产当前配置性价比如何?

2.1、港股低波红利资产仍具吸引力

2022年初以来,我们持续推荐港股低波红利资产,2023年,恒生高股息率股息累计指数获得不错的相对收益。站在当前时点,我们认为港股低波红利资产仍具有配置性价比。

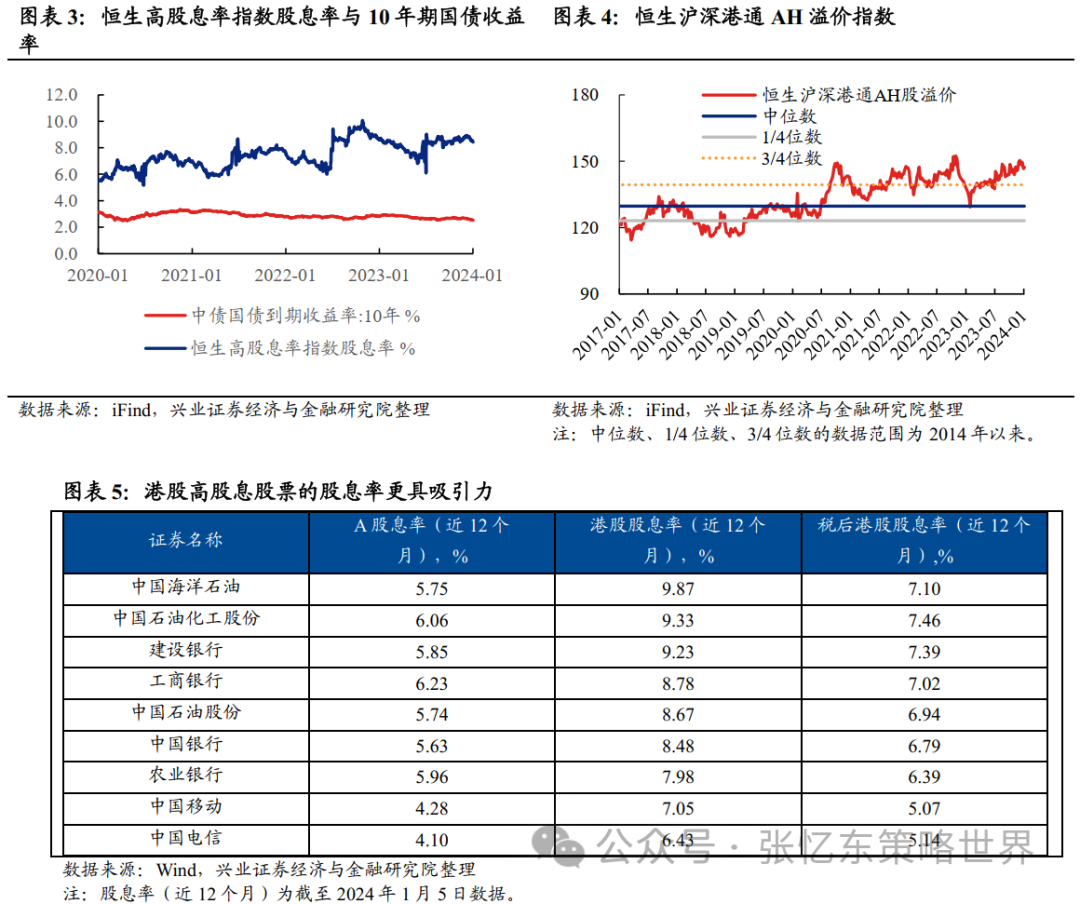

从股息率与国债利差角度来看,截至2024年1月5日,恒生高股息率指数的股息率为8.4%,处于2020年以来的76.1%分位数水平,与10年期国债收益率的利差扩大至5.9个百分点。

从AH股的角度来看,截至1月5日,AH溢价指数为147.21,位于2014年以来的95.7%分位数水平。比较两地上市AH股的股息率(近12个月),H股较A股股息率(近12个月)更高,即使考虑扣除港股通投资时港股将面临的约20-28%的股利税,港股高股息股票的股息率也更有吸引力。

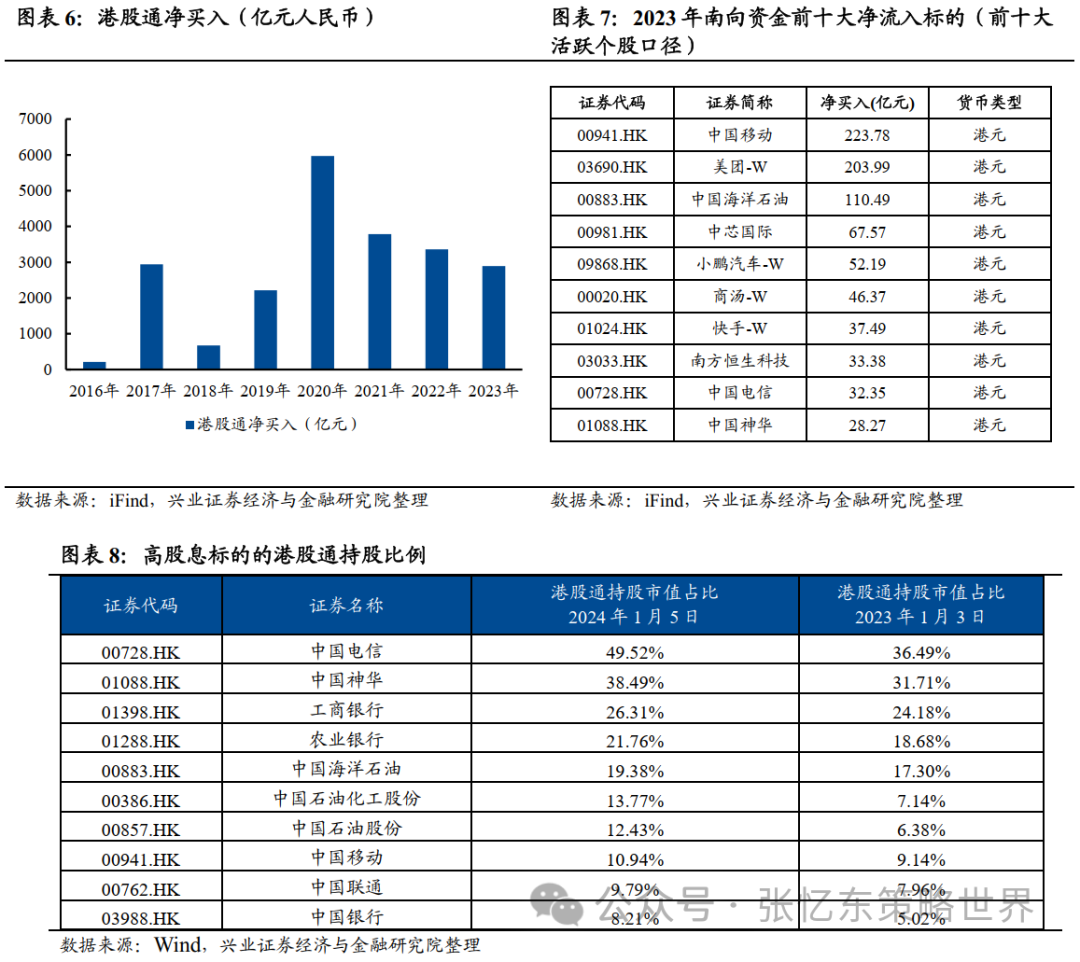

2.2、北水对港股低波红利资产的定价权仍在提升

近年来,配置型中资在一定程度上面临“资产荒”,特别是内地公募基金公司的固收部门、保险、银行理财子等机构对于高质量、有效资产的配置需求非常强烈,深度价值高股息的优质港股具备长期配置吸引力。2023年,南下资金净买入港股约2895亿元人民币,其中以前十大活跃个股口径统计的南向资金前十大净流入标的中,低波红利资产占4席,分别为中国移动、中国海洋石油、中国电信、中国神华。

南下资金逐步取得低波红利港股的定价权。相较于2023年初,2024年初以电信运营商、银行、能源为代表的港股低波红利资产的港股通持股比例有所上升。

三、投资机会:低波红利资产是港股中长期核心配置标的

中长期来看,相对复杂的国内外环境中,能够提供稳定的高股息的资产难能可贵。低波红利资产是未来配置中国权益资产的重要投资策略之一。建议投资者立足长期、严格以“低波红利、类可转债”策略配置能源(石油、煤炭)、电信运营商、公用

事业、金融、高速公路等领域的央国企龙头。

3.1、主线一:能源

油气煤行业处在新一轮高景气周期,能源品价格中高位波动预计可持续,能源央国企盈利稳定性有望提升。建议关注中国海洋石油(00883.HK)、中国神华(01088.HK)、兖矿能源(01171.HK)、首钢资源(00639.HK)。

3.2、主线二:电信运营商

AIGC时代通信+算力加速融合带来新机遇,云业务有望持续拉动增长。电讯行业整体派息率较高,23H1三大运营商平均派息率达65.0%。推荐标的:中国移动

3.3、主线三:公用事业

公用事业商业模式正在优化,具备高股息潜力,值得关注。推荐光大环境(00257.HK),建议关注北控水务集团(00371.HK)和粤海投资(00270.HK)。

3.4、主线四:银行、保险

展望2024年,银行业整体基本面有望逐步筑底,在经济复苏的大背景下,建议重点关注估值性价比凸显+业绩有望率先企稳的优质银行(更具规模扩张抓手、息差压力相对较小、拨备厚实、更具有业绩释放能力)。同时高股息策略仍有望持续演绎,持续推荐国有大行,推荐关注港股派息比率较高的汇丰控股。

3.5、主线五:高速公路

业绩有望稳健增长,低利率、低通胀预期下,类债资产配置价值提升。

建议关注安徽皖通高速公路(00995.HK)、深圳高速公路股份(00548.HK)、江苏宁沪高速公路(00177.HK)、浙江沪杭甬(00576.HK)、越秀交通基建(01052.HK)。

股息收益>5%的港股ETF

GX恒生高股息率 $03110.HK ,股息率8.47%

平安香港高息股 $03070.HK ,股息率6.94%

三星高息房托 $03187.HK ,股息率5.20%

风险提示:

大国博弈;美联储政策紧缩超预期;全球经济下行超预期。

推荐文章

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

财报大跌背后:微软正在进行一场昂贵但精准的“利润置换”

港股IPO持续火热!下周6股排队上市,“A+H”占比一半

港股周报 | “AI红包大战”厮杀!腾讯周内暴跌近10%、阿里重挫8%,南下资金出手560亿港元大举抄底

美股机会日报 | 止跌企稳!纳指期货盘前涨约0.5%,有分析称美股连遭重挫后或回升;亚马逊盘前大跌超8%

一周财经日历 | 事关降息!美国1月非农、CPI数据下周公布;恒指季检结果下周五揭晓