热门资讯> 正文

以史为鉴,美联储首次降息前美国股债何去何从?

2024-01-05 23:43

投资者确信美联储的下一步行动将是降息。但即使美联储确实跟进,降息时机仍可能令市场陷入困境。

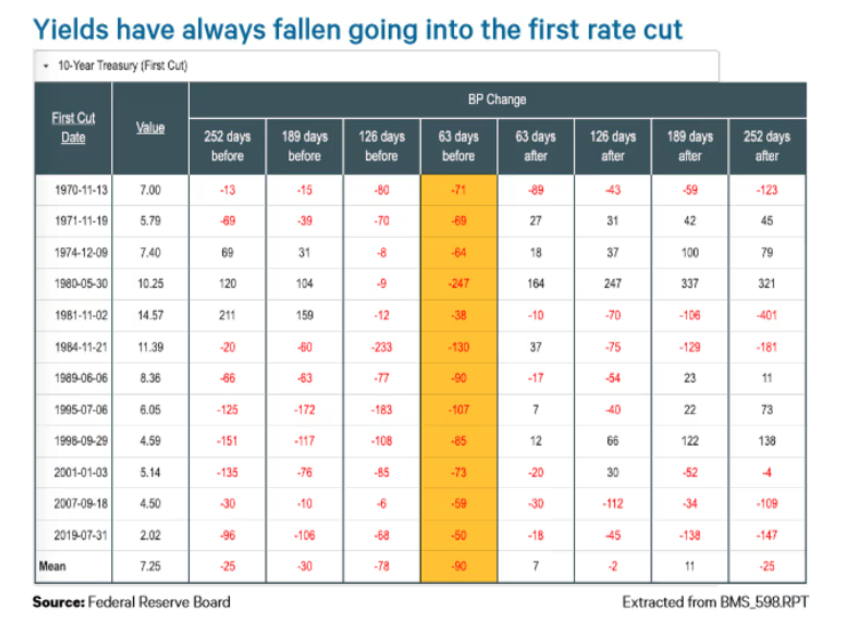

Ned Davis Research在下表中使用了1970年以来的数据,展示10年期美债收益率在美联储首次降息前的三个月的表现。

如表所示,自1970年以来的每个宽松周期中,在首次降息前三个月,10年期美债收益率都会下降,平均下降90个基点。

去年12月20日,也就是在市场认为的美联储3月降息25个基点的三个月前,10年期美国国债收益率为3.95%。Ned Davis Research首席全球宏观策略师卡利什(Joe Kalish)本周在一份报告中写道,按照1981年38个基点的最低降幅计算,到3月该收益率将为3.57%。“一些疲弱的经济报告可以让我们实现这一目标,”他写道。

与此同时,卡利什在本周的另一份报告中指出,在美联储首次降息前的三个月里,股市的表现往往相对平稳,并且在此期间涨幅从未超过11%。截至周三收盘,标普500指数(SPX)自12月20日以来仅上涨0.1%。

然而,卡利什表示,在第一次降息之后,股市在接下来的六到七个月内往往会上涨,标普500指数平均涨幅为12%,在整个宽松周期中平均上涨约21%,中位数涨幅为15.4%。自1970年以来,标普500指数在每一个宽松周期中都出现了上涨,除了2001年1月3日至2003年6月25日科技股泡沫破裂后下跌27.6%。

就美联储而言,它并未完全排除进一步加息的可能性,但自7月份以来,它一直将联邦基金利率维持在5.25%至5.5%的水平不变。周三公布的美联储12月12日至13日会议纪要显示,“几位”官员表示,美联储可能不得不“在比目前预期更长的时间内”保持基准利率稳定,而“一些”官员则推动采取一些宽松措施。

会议纪要发布后,交易员降低了对3月降息的预期。根据CME的Fedwatch工具,截至3月20日,联邦基金期货交易员预计,截至3月20日,美联储降息至少25个基点的可能性为66.4%,低于一周前的近87%。

交易员预计美联储在2024年期间至少六次降息25个基点的可能性接近60%,而美联储所谓的点阵图仅预测了3次此类降息。

因此,虽然历史数据表明,如果美联储按计划在3月份降息,美国国债可能会反弹,但卡利什在电话采访中告诉MarketWatch,“降息时机可能会破坏这一切。”

他说:“如果第一次降息直到5月或6月才开始,(美国国债收益率)可能会横盘整理,甚至小幅回升。”

美股也已经有所回落。卡利什表示,投资者可能正在重新考虑市场定价的激进降息步伐,他指出,六次降息将表明经济形势更加严峻,而不是像“金发姑娘”那样的软着陆,而软着陆是2023年股市上涨的理由。

“如果我们实现软着陆,那么六次降息就太多了,”他说。

免责声明:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,亦并非旨在提供任何投资意见。有关内容不构成任何专业意见、买卖任何投资产品或服务的要约、招揽或建议。本页面的内容可随时进行修改,而本公司毋须另作通知。本公司已尽力确保以上所载之数据及内容的准确性及完整性,如对上述内容有任何疑问,应征询独立的专业意见,本公司不会对任何因该等资料而引致的损失承担任何责任。以上内容未经香港证监会审阅。

推荐文章

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

财报大跌背后:微软正在进行一场昂贵但精准的“利润置换”

港股IPO持续火热!下周6股排队上市,“A+H”占比一半

港股周报 | “AI红包大战”厮杀!腾讯周内暴跌近10%、阿里重挫8%,南下资金出手560亿港元大举抄底