热门资讯> 正文

交易员加码做空日元!日本央行决策“翻车”了吗?

2023-11-01 08:15

交易员们纷纷加大对日元的做空押注。这表明他们愿意测试日本当局在再次干预汇市之前将允许日元进一步下跌多少。

日本央行继续放松对债券收益率的控制,称10年期日本国债1%的收益率成为参考上限。这种调整让市场失望,同时也表明,摆脱超宽松货币政策的任何举措都将是缓慢而渐进的。

周二,日元出现四月以来最大单日跌幅。美元兑日元最低触及151.79,接近一年前日本当局出手支撑汇率的门槛且创今年迄今新低,另外日元兑欧元汇率也跌至2008年以来的最低水平。

日本财务省副大臣神田真人周三早晨表示,一些外汇波动与基本面不符,市场的猜测性行动似乎是导致外汇过度波动的最大的影响因素。他说,对单边、剧烈的外汇波动表示关切,不排除采取任何措施应对无序的外汇波动,如有需要,将随时对外汇进行干预。

看空日元的押注增加

对鹰派策略的“抵制”导致日本的债券收益率远低于美国和欧洲。随着日本投资者将现金转移到其他地方以获取更高的收益率,日元承受稳定的下行压力。

但是,交易员并不担心日本开始买入日元以支撑汇率。美元的投机性看涨表明对疲软日元的押注不断增加,而日本央行会议后,杠杆基金则增加了日元空头头寸。

盛宝银行市场策略师Charu Chanana认为:

“日本央行再次让市场失望……日元空头卷土重来,150不再是美元兑日元的底线,我们可能会看到152受到考验。”

她说,日元最低甚至可能会触及155。外汇交易员和策略师表示,在没有任何直接干预的情况下,需要采取更实质性的货币政策转变,并缩小美国和日本之间的收益率差异,才能阻止日元下滑。

纽约梅隆银行投资管理公司驻新加坡的宏观和投资策略师阿宁达·米特拉(Aninda Mitra)表示,日本央行的决定“可能不足以使日元走上升值道路……要实现这一目标,现在可能还需要美联储采取鸽派政策。”

Tolou资产管理公司CEO斯宾塞·哈基米安(Spencer Hakimian)表示:

“即使日本央行调整了收益率曲线控制,日元仍然走软,而且日本非常依赖大宗商品进口,日本央行在2024年完全放弃YCC也不足为奇……因此,我们认为日元在目前的水平上具有价值。”

日本央行的决策失误了吗

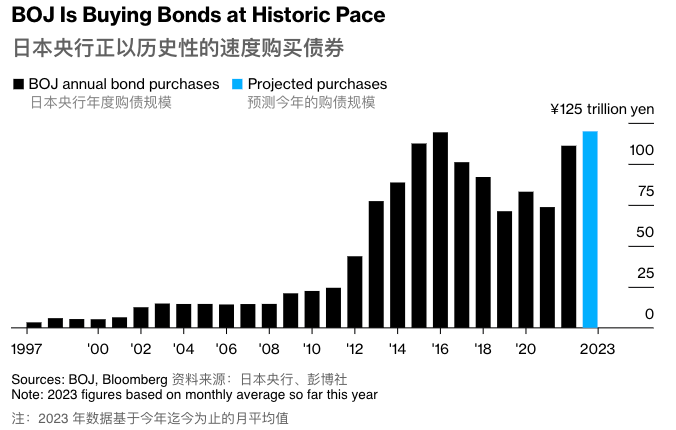

日本央行对YCC的调整似乎旨在让收益率进一步攀升,以减少日本央行为捍卫收益率曲线控制计划而必须购买的债券数量。今年,日本央行的购债规模或将达到甚至超过2016年创纪录的119万亿日元(7,900亿美元)。这一数额在当时被认为是不可持续的。

允许更高的收益率也应该会支撑日元,从而使政府无需花费更多美元进行干预。但是,日元周二意外走弱,说明了调整政策措施以达到预期的市场反应的难度之高。

行长植田和男承担了一项艰巨的任务,即在不颠覆全球市场的情况下逐渐退出持续了十多年的大规模债券购买。日本央行的超低利率帮助稳定了全球债券收益率,突然取消刺激措施将给债券收益率带来上行压力,还可能引发日本证券投资从海外市场回流到国内的风险。

自2016年日本央行推出负利率和收益率曲线控制计划以来,日本投资者已积累了66万亿日元的外国债券,其中包括美国、法国和澳大利亚的债券。日本收益率的进一步上升将有可能引发资金回流,并加剧这些债券的抛售和下跌。

三井住友信托银行市场策略师Ayako Sera表示,如果美国和日本之间的10年期国债收益率差距缩小至约3个百分点,那么“当地投资者将留在日本,而不是在海外承担货币风险……日本现在忽视了未来通胀的风险。如果实际收益率利差有收窄的迹象,对日本投资组合资金流出的影响将比名义收益率更大。”

免责声明:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,亦并非旨在提供任何投资意见。有关内容不构成任何专业意见、买卖任何投资产品或服务的要约、招揽或建议。本页面的内容可随时进行修改,而本公司毋须另作通知。本公司已尽力确保以上所载之数据及内容的准确性及完整性,如对上述内容有任何疑问,应征询独立的专业意见,本公司不会对任何因该等资料而引致的损失承担任何责任。以上内容未经香港证监会审阅。

推荐文章

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

财报大跌背后:微软正在进行一场昂贵但精准的“利润置换”

港股IPO持续火热!下周6股排队上市,“A+H”占比一半

港股周报 | “AI红包大战”厮杀!腾讯周内暴跌近10%、阿里重挫8%,南下资金出手560亿港元大举抄底

美股机会日报 | 止跌企稳!纳指期货盘前涨约0.5%,有分析称美股连遭重挫后或回升;亚马逊盘前大跌超8%

一周财经日历 | 事关降息!美国1月非农、CPI数据下周公布;恒指季检结果下周五揭晓