热门资讯> 正文

260亿丘栋荣三季度大调仓:大笔加仓成长股,增持医药,减持有色煤炭

2023-10-21 09:26

转眼又到10月下旬,基金的三季报逐渐进入披露季。

中庚基金依然是最早披露季报的基金公司之一,总管理规模约260亿的丘栋荣三季度调仓动作也随之浮出水面。

从业绩来看,在今年跌宕的市场环境下,丘栋荣的基金虽有小跌,但跌幅都控制在个位数。

数据来源:choice,截至2023.10.19,下同

从他所管理的这5只基金的三季报中,投资报(ID:Liulishidian)提炼出如下这几个特点:

1、管理规模降至262亿,有3只基金遭净赎回。

从这5只基金的规模来看,除中庚价值领航以外,其余4只基金的规模均有不同程度的下降。

这一变化也使得,丘栋荣的总管理规模,继从一季度时的320亿元高点下降到了二季度的281亿元后;

又进一步下降到了三季度末的262亿元。

规模的下降,一方面来自于基金净值在下半年略有下跌,

另一方面也来自于基民的赎回动作。

除中庚港股通价值这一尚在封闭期内的基金外,丘栋荣的三只基金——中庚价值品质、中庚价值灵动和中庚小盘价值,其份额均呈现一定的净赎回。

尤其是中庚小盘价值,在三季度被净赎回5.64亿份后,其规模下降了17.38亿元。

相比之下,中庚价值领航在三季度739万份的净申购虽然不多,但与丘栋荣其他产品的情况可谓正相反。

结合下半年基金净值的表现来看,

中庚价值领航的表现也是丘栋荣5只基金中最优的,仅下跌2.91%。

相比之下,被赎回最多的中庚小盘价值,在下半年以来跌了11.13%。

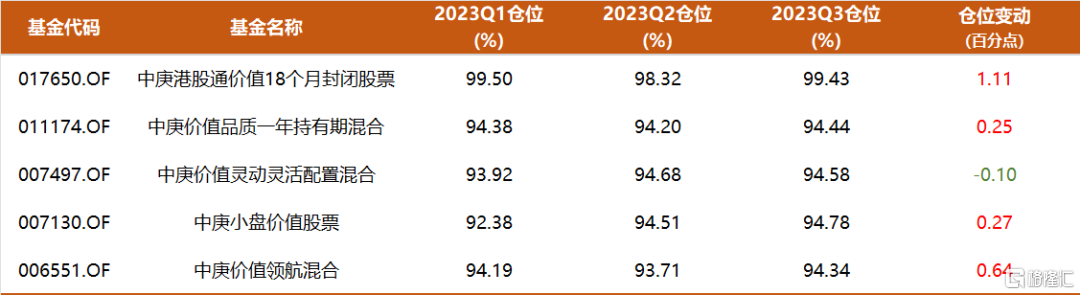

2、股票仓位再提高,5只基金均接近上限,

港股保持高配置比例

自从去年四季度,丘栋荣就开始提高所管产品的仓位——

去年四季度,当时的4只产品均将仓位提到了93%以上;

今年二季度,除中庚价值领航外的3只产品进一步将仓位提到了94%以上;

今年三季度,这4只产品的仓位都提到了94%以上,其中3只较之于二季度又有增加。

可以说,是实打实地接近于一般基金的权益配置比例上限95%。

而今年一季度新成立的带封闭期的港股基金——中庚港股通价值,

按照基金合同,其权益配置比例在85%-100%之间,四季度的权益仓位更是达到了99.43%。

与在仓位上的几近打满相对应的是,丘栋荣在港股上的配置比例在三季度也依然保持在非常高的水平。

中庚港股通价值中,几乎除了打新和极个别A股标的外,

其余全部都是港股持仓,港股通股票占基金净值比例达到了为98.94%。

另外2只能买港股的产品——中庚价值品质和中庚价值领航中,

港股比例也分别达到了45.67%、45.80%,几乎达到了港股和A股对半。

3、三季度的大调仓:大笔加仓小鹏汽车,

新进赛腾股份,增持医药,减持有色煤炭

在今年上半年,中庚港股通价值首次买进小鹏汽车,二季度末持有5个点,进入了该基金的前十大。

在三季度,丘栋荣继续加仓小鹏汽车;中庚价值领航和中庚价值品质也将其新进买到了重仓股第三位。

而在医药,尤其是港股医药科技股方面,丘栋荣也表达了自己的看好,

不仅在季报中特别提及,在持仓上也增持了港股的绿叶制药、欧康维视生物等。

对于原本的第一大行业有色金属,丘栋荣进行了一定程度的减持,驰宏锌锗被移出了重仓,中国宏桥和神火股份上同样也进行了减持。

此外,三季度,丘栋荣新进买入了赛腾股份这只标的。

这是一家自动化设备领域的公司,目前市值仅有不足百亿。

而这也是三季度丘栋荣重仓股中出现的唯一一个“新面孔”。

新进重仓小鹏汽车

3只基金买进前三位

丘栋荣在三季度的调仓动作中,最引人注目的莫过于对小鹏汽车的加仓。

除中庚小盘价值和中庚价值灵动不能买港股外,另外3只基金都是大笔买入这一标的。

其中,中庚港股通价值直接将其买到了仅次于赛生药业的第二大重仓,占比高达9.91%。

另外两只基金,中庚价值领航和中庚价值品质也都买到了重仓股第三位,占比都在5%以上。

结合小鹏汽车的股价来看,

小鹏汽车的股价在今年6月份后迎来了一波久违的较快反弹。

虽然较2021年一度高达220港元/股的高价仍有不小差距,但目前的股价较去年低点时也实现了翻倍。

对此,丘栋荣在季报中也阐述了自己的观点——

“港股智能电动车空间巨大,成长性迎来重要拐点。

1)智能电动车向头部集中,入围玩家缩圈,盈利有望迎来拐点,逐步进入正循环;

2)自动驾驶技术重要拐点,新势力车企有望凭借自动驾驶技术提升品牌高度,强化产品力和研发壁垒,最终体现在销量和盈利能力的双升;

3)低估值高预期回报。智能车市场一直处于高烈度竞争,投资者无法辨别胜利者,估值的不确定性程度大,但不断下行的股价恰恰提升了未来的预期回报。”

减持美团、快手

腾讯被移出前十大重仓

在港股中,丘栋荣关注的方向除智能汽车以外,还有医药和互联网。

互联网方面,丘栋荣主要重仓的标的就是美团、腾讯和快手。

美团在一季度时一度曾是三只能买港股的基金的第一大重仓,快手也同样在基金的前十大中。

但在连续的二、三两个季度,丘栋荣都对美团进行了一定程度的减持,仅三季度就减掉了中报持仓的近三成。

虽然目前美团仍然在组合中占比不低,但相较于之前有较大下降。

此外,在快手上,除中庚价值品质略微增持了一些以外,中庚价值领航和中庚港股通价值都减掉了在快手上的过半持仓。

而到三季度末,快手已经跌落到了这三只基金重仓的第十位。

至于腾讯,继二季度仅有中庚港股通价值一只基金重仓并且还在减持后,三季度已经离开了重仓股之列。

加仓港股医药科技股

除智能汽车外,丘栋荣在港股中的另一大加仓方向就是医药股。

可以看到,中庚港股通价值的前十大中有3只重仓股属于医药行业,

第一大重仓股赛生药业,就是一只专注于肿瘤及重症感染疾病治疗领域的生物制药公司。

在这三只医药股上面,丘栋荣又都进行了不同程度的加仓。

在二季度就已经是第一大重仓的赛生药业上又加仓了11.11%;

在另外两只标的绿叶制药和欧普维视生物上又分别加仓了47.97%和80.01%,幅度不小。

中庚价值领航同样重仓绿叶制药,在三季度同样也进行了大笔的加仓,较中报增加了195.20%。

综合港股和A股的持仓来看,丘栋荣在医药上的持仓比例已经达到了较高的水平——

不仅港股医药股上多有重仓,在A股医药上同样有不少的配置。

以中庚价值灵动为例,其前十大中,康华生物、柳药集团、安图生物皆是医药股,

虽然在三季度没有太多加仓,但原本就已在持仓中占据了一定分量。

在季报中,丘栋荣特别谈到了关于港股医药科技股的观点——

“港股医药科技股较大的创新可能性,空间巨大。

1)创新药械产品逐渐形成全球竞争力,格局正清晰;

2)供给引领需求。人口老龄化和人民生活水平提升过程中,需求确定性高,具备消费韧性;

3)低估值高预期回报。

一些18A的生物科技公司的市值已经低于净现金;一些传统药企处于转型创新的过程中,账上现金充裕,PE估值处于历史底部。不管从公司还是产品的角度,都具备较好的投资回报率。”

减持有色金属

驰宏锌锗移出重仓

从行业角度来说,丘栋荣对其第一大重仓有色金属进行了一定程度的减持。

三季度重仓股名单中,有色金属标的仅剩下了两只,

即丘栋荣总体持仓的第一大重仓股中国宏桥,第二大重仓股神火股份。

原本在中报时还拿得颇重的驰宏锌锗,在三季度已经离开了重仓。

而在神火股份上,中庚价值灵动在三季度也减持了原本持仓的45.83%,幅度不小。

仍是第一大重仓股的中国宏桥,实则在三季度也被减掉了3752万股,接近原本持仓的13.7%。

虽然减持幅度不算小,但由于前期拿得重,截至三季度,有色金属依然是丘栋荣整体组合的第一大重仓行业。

跌到现在的市场,

可以去买一些“故事”和“梦想”

相比之前,丘栋荣在这一次三季报中的观点写得更长,也更加坦率地阐释了自己所关注的行业与市场观点。

“市场整体的回落和低迷,幅度大且时间长,股价层面的出清是肉眼可见的,估值表征了很高的隐含回报,从投资维度看恰是机会分布广泛的阶段。

尤其是部分具有远大前景的成长股的估值起点接近2018年底的水平,

且不少方向初露峥嵘,不能简单地归为梦想和故事,值得研究与前瞻布局。

首先,从基本面上看,

经年多重压力层叠,很多公司仍不舍昼夜的努力打磨核心竞争力,积极卡位于新技术、新场景、新应用等方面,其孕育的技术和产品正处于爆发中。

如智能驾驶为代表的造车新势力显山露水,创新药及器械等新医疗方法已广泛应用,“梦想”不再遥不可及,而是在产业和产品层面触手可及。

其次,从投资上,这些幸存下来的“新”公司,其对应的是蓬勃的“新”需求,能见度提高意味着风险是降低的,存活率和成长性大幅度提高。

最后,估值定价角度看,

这些“新”公司现阶段非常契合低估值价值投资的要求,公司风险不断降低、业务持续甚至快速增长、盈利具有高增长性和高弹性的概率。

市场整体低预期、交易低拥挤,当前买入位置的估值水平较低,有机会构建高预期回报的投资组合。

因此,我们更积极配置优质成长股,更关注企业的基本面持续改善,盈利能力的高增长性和高弹性,甚至可以去买一些‘故事’和‘梦想’。”

推荐文章

美股机会日报 | 经济数据强劲!美国1月非农就业大超预期,纳指期货涨至0.6%;AI应用股业绩超预期,Shopify涨超10%

资金复盘 | 北水净买入港股超48亿港元,逾7亿港元抢筹腾讯

华盛早报 | “AI威胁”波及华尔街!财富管理公司全线暴跌;豆包官宣“参战”!春节AI红包战愈演愈烈

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价