热门资讯> 正文

已完成加息or还要加息一次?华尔街“吵翻了”

2023-10-06 12:02

2024年FOMC票委、旧金山联储主席戴利(Mary Daly)周四表示,如果劳动力市场和通胀继续降温,或者金融条件仍然紧张,决策者可以保持利率稳定。

戴利周四在纽约经济俱乐部举办的一次活动上说:“如果我们继续看到劳动力市场降温,通胀率回到我们的目标,我们就可以保持利率稳定,让政策效果继续发挥作用。重要的是,即使我们将利率维持在目前的水平,随着通胀和通胀预期的下降,政策的限制性也会越来越强。因此,保持利率稳定是一种积极的政策行动。”

美联储官员在过去19个月中将联邦基金利率利率上调了超过5个百分点,目前他们正试图决定是否需要再次上调利率。他们在9月份举行的上一次政策会议上维持利率不变,但根据会议上公布的预测,19位官员中有12位表示他们将支持今年再次加息。

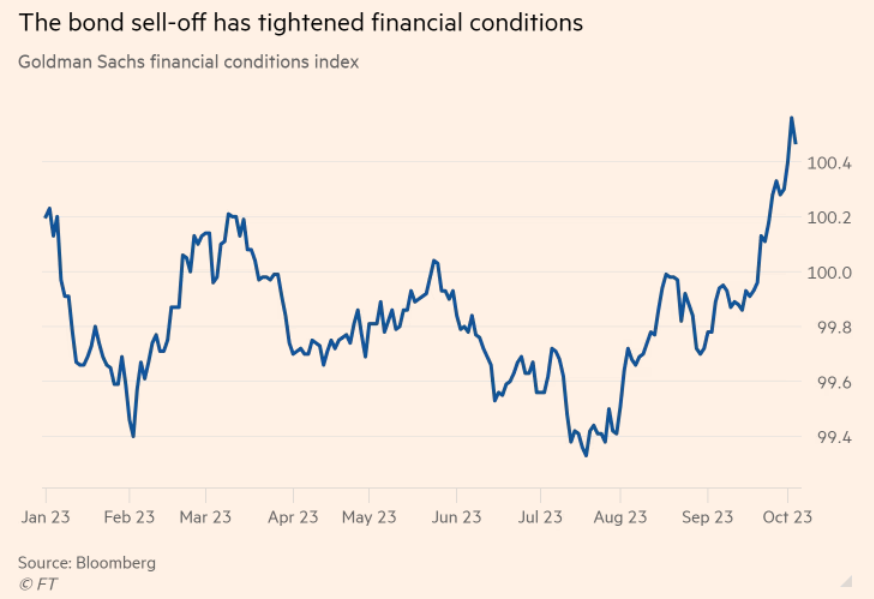

戴利补充说:“同样,如果在过去90天里已大幅收紧的金融条件继续保持紧缩,我们采取进一步行动的必要性就会降低。”

不过,戴利表示,如果改善趋势停滞不前,“我们可以对这些数据做出反应,进一步提高利率,直到我们确信货币政策的限制性足以完成工作”。

戴利在回答记者提问时称,近期美国国债收益率的飙升为美联储保持暂停加息提供了另一个理由。自9月份的会议以来,长端美债的收益率一直在上升,因为市场正在适应美联储的信息,即基准利率维持在高位的时间可能比之前想象的要长。本周,30年期美债收益率升至4.85%以上,达到2007年以来的最高水平。

戴利说,她认为近期债券市场的紧缩大约相当于一次加息,“因此,额外紧缩的必要性并不存在”。在她看来,债券市场的紧缩并不是无序的,相反,“现在的情况是,金融市场实际上正在努力寻找自己的立足点和正确的价格”。

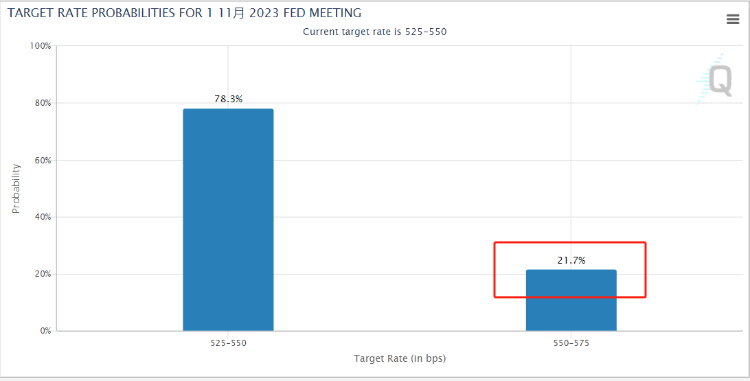

戴利指出,投资者似乎正在与决策者一起消化数据中的不确定性。她说:“当债券收益率上升时,我们看到11月会议的加息概率下降了。对我来说,这说明市场正在了解我们是如何思考问题的,而且他们确实考虑到了反应函数。”

里士满联储主席巴尔金(Thomas Barkin)在周四单独发表讲话时也说,美国国债收益率飙升反映了强劲的经济数据以及大量的债券供应,并补充说,这是向前些年更正常的利率回归。他在北卡罗来纳大学威尔明顿分校举办的一次活动上说:“现在有很多国债发行。这创造了大量供应。最近的数据也更加强劲。”克利夫兰联储鹰派主席梅斯特(Loretta Mester)本周告诉记者,美国国债收益率的走势“肯定会影响 ”今年是否有必要再次加息的决定。

华尔街怎么看?

高盛衡量公司借贷成本的金融状况指数达到了一年来的最高水平。美国借贷成本的飙升增强了投资者的信念,即美联储已经完成了加息。期货市场显示,到12月再加息25个基点的可能性约为30%,低于上周五的40%和两周前的50%。

摩根大通资产管理公司的投资组合经理Priya Misra说:“债券市场清楚地听到了官员们关于‘更高更久’的声音,并有效地为他们收紧了货币政策。货币政策的目的是收紧金融条件,而他们上周刚刚做到了这一点。”Misra还说,这抵消了今年进一步加息的需要,表明随着联邦基金利率达到5.25%至5.5%的22年高点,美联储已经充分挤压了经济,使价格压力得到牢牢控制。

Pimco高级债券投资组合经理Mike Cudzil补充说,最近美国国债收益率的上升“意味着美联储需要做的事情更少了”。

巴克莱首席美国经济学家、曾在达拉斯联储和纽约联储工作的Marc Giannoni说:“如果(收益率)继续以我们所看到的速度快速上升,那么出现一些问题和功能失调的可能性就会增加。”他说,这可能会阻止美联储采取进一步行动,尽管目前他仍预计美联储今年还会加息一次。

当然,华尔街也有不同的声音。花旗集团首席美国经济学家Andrew Hollenhorst认为,数据依然强劲,足以证明下个月有必要再次加息,他指出,总体而言,经济增长强劲,劳动力市场虽然有所降温,但依然紧张,价格压力依然存在。他说:“他们希望确保有足够的克制来减缓通胀的发展并为其降温。我不认为10年期国债收益率水平会让他们感到担忧。”

不过,虽然交易员们并不完全押注美联储会再次加息,但他们也降低了对明年降息幅度的预期。他们预计,到2024年底,政策利率将降至4.5%至4.75%,这意味着在当前水平上大约降息3次,每次25个基点。而在9月初,这些交易员预计至少会有四次降息。

推荐文章

美股机会日报 | 阿里发布千问3.5!性能媲美Gemini 3;马斯克称Cybercab将于4月开始生产

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?