热门资讯> 正文

别把倒挂当儿戏!经济学家警告:美股两位数的涨幅恐被抹平

2023-09-08 23:16

对于10年期美国国债收益率接近多年高位,市场对美国经济的健康状况依旧持乐观态度。投资者的主流说法是,美国经济已经能够承受美联储大幅提高借贷成本的影响,而不会破裂,即所谓的软着陆。

然而,如果美国经济能够在未来几个季度避免收缩是真的,我们就必须接受这样一个事实,即收益率曲线深度倒挂所预示的经济衰退信息,现在可以被股票投资者忽视了。不过,Roth MKM首席经济学家兼市场策略师Michael Darda表示,这将是一个错误。

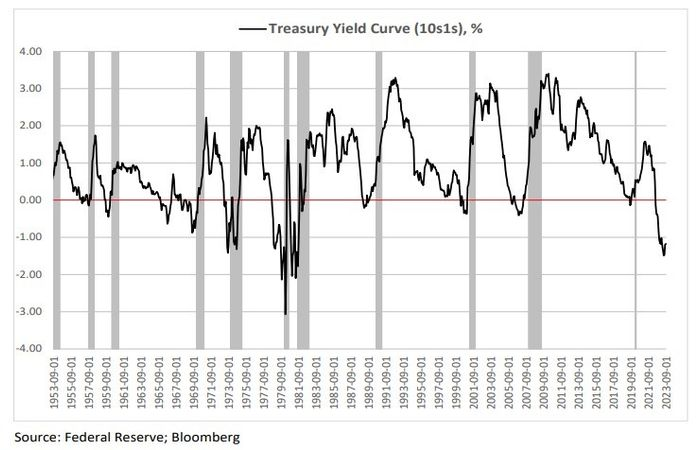

Darda研究了70年来的收益率曲线,以及它与商业周期和股市表现的关系。利用10年期和1年期美国国债债券收益率之间的利差,他发现二者自20世纪50年代以来已经出现了12次倒挂。重要的是,在这些情况下,倒挂被证明比最终的衰退早了7到25个月,平均滞后14个月。

Darda表示:

“看下一些新闻就会发现,软着陆的故事很常见,在1990-1991年、2001年、2007-2009年和2020年的衰退中,收益率曲线发出的信号被忽视了。就因为我们目前已经倒挂了13个月,就认为收益率曲线给出了一个错误的信号,以及传说中的软着陆已成定局,是非常过早的。”

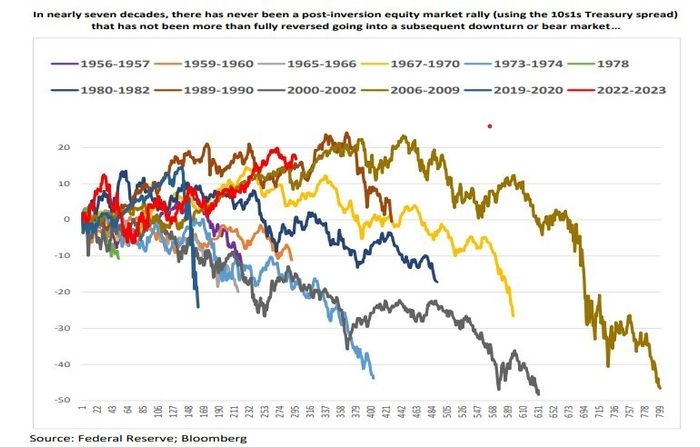

对美股投资者来说,关键的问题是,他们应该警惕美股在收益率曲线倒挂之后立即出现的平均两位数百分比的反弹。Darda的研究显示,在近70年的时间里,每当出现收益率曲线倒挂后,股市的涨幅总是在后续的经济衰退或熊市期间被完全抹平。

就连美股最近的走势也并非史无前例。从2022年7月收益率曲线倒挂到今年7月,美股上涨了20%,但这样的反弹以前也发生过,1989-90年的涨幅为24%,2006-07年的涨幅为23%,这两次收益率曲线倒挂后美股的涨势全都被抹去了。

Darda,平均而言,美股在收益率曲线首次出现倒挂时通常将下跌约20%。从近期市场高点来看,标普500指数的下跌幅度可能会超过20% 。他说:

“简而言之,那些押注软着陆或牛市将持续的人现在是在押注一种前所未有的情况。”

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?