热门资讯> 正文

比尔·盖茨二季度首只布局股出炉!另有这几只重仓股正在创新高,背后原因曝光……

2023-07-25 13:45

本文来自格隆汇专栏:证券市场红周刊

在A股上市公司近期披露的二季度报告中,海外重量级投资机构的持股名单也开始逐一出现,如比尔·盖茨的比尔及梅琳达·盖茨基金会,最新就出现在一只化工股的股东名单中.

另外,在大洋彼岸,该基金布局的美股近期也纷纷创出新高。在这背后,比尔·盖茨也表现出了一些布局偏好。那么,有哪些公司正被其所爱呢?

二季度坚守化工股卫星化学

关注点或与新能源有关

比尔及梅琳达·盖茨基金会(以下简称“盖茨基金”)由比尔·盖茨以及梅琳达·盖茨创立,资料显示,盖茨基金曾于2004年就已获得QFII资格,自此之后,该基金不断出现在A股上市公司股东名单中。近期,盖茨基金又现身了。

7月18日,化工股卫星化学披露了深市首份半年报,据其同步披露的大股东持仓中,盖茨基金就现身其中。数据显示,截至二季度末,盖茨基金持仓卫星化学3181.45万股股份,对比来看,持仓数量与今年一季度末相比未发生变化。但持仓市值由一季度末的50903万元小幅缩水至47594万元。

回顾历史持仓,盖茨基金现身持有卫星化学已超过两年。数据显示,盖茨基金于2020年年报新进成为卫星化学前十大流通股股东,当时持仓数量为927.08万股,2021年一季报增仓257万股至1184万股。此后,卫星化学实施了多次送转,盖茨基金持股数量也同步出现增加。

比尔·盖茨坚守持仓的背后,卫星化学具体有哪些亮点?

资料显示,卫星化学主营业务为丙烯酸、丙烯酸酯等功能化学品,其同时也具有新能源概念。近日,卫星化学公告了一项总投资约为257亿元的α-烯烃高端新材料项目。从产业结构上,α-烯烃部分被用于聚合新型聚烯烃弹性体POE,而POE则是可用于替代EVA的光伏胶膜材料。近期,或受该扩产计划刺激,卫星化学股价开始了持续反弹模式,6月以来已上涨超20%。

仔细观察发现,具有新能源题材的个股多次成为盖茨基金的重点关注目标。今年6月,盖茨基金也曾耗资22399.99万元参与了锂电池材料公司恩捷股份定增。

另外,从公开持仓来看,盖茨基金持仓的不少个股也均为新能源类公司。如今年一季度,除了卫星化学,盖茨基金持有的双环传动主营业务涉及新能源汽车零部件,中材科技涉及风电、锂电池隔膜业务。另外,在2022年年报时,盖茨基金持仓的金力永磁则具有风电、特斯拉等概念。2021年三季度持有的迈为股份则为太阳能光伏概念股(见表1)。

近期,受股价超跌、基本面回暖等多方面因素影响,新能源板块迎来低位反弹。盖茨基金当前或曾经布局的相关公司也多迎来上涨。如双环传动、金力永磁、迈为股份等,6月以来分别上涨24.95%、8.90%与17.74%。

与此同时,相关公司也透露了经营状况正迎来改善。如金力永磁近日表示,目前公司订单较为充足,产能利用率处于较好的水平。在新能源汽车及汽车零部件、节能变频空调领域的订单需求以及销售量均有增加。

美股持仓组合聚焦多行业

减仓巴菲特旗下伯克希尔哈撒韦

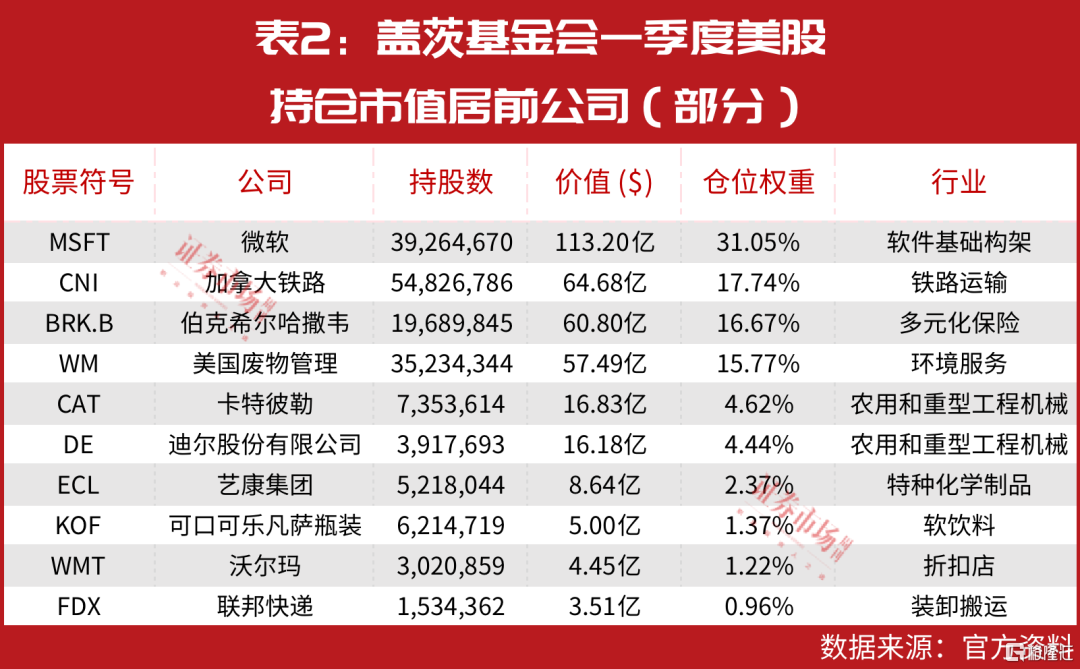

除了A股的布局,今年5月中旬,盖茨基金披露了今年一季度的美股持仓组合。数据显示,截至一季度末,该基金持仓美股数量超过20只,累计持仓市值超过364亿美元。从行业分布来看,主要包括软件、金融、工程机械等。

比尔·盖茨与巴菲特不仅在生活中是好朋友,在事业中也有诸多关联。

整体来看,今年一季度,盖茨基金对绝大多数个股均持仓未变,仅对其中极个别标的给与了减仓操作。如减仓了巴菲特旗下伯克希尔哈撒韦20%的股份。至此,伯克希尔哈撒韦在该基金投资组合中的权重从21.35%降至16.67%,持股市值降至60亿美元。通过减持伯克希尔哈撒韦,盖茨基金在一季度增加了现金储备。

回顾来看,盖茨基金持有伯克希尔哈撒韦股份已超过10年,且多个季度均进行了加仓操作。如曾在2022年2季度时,盖茨基金对伯克希尔哈撒韦增仓了20.93%。

十多年来,巴菲特一直是盖茨基金会主要的巨额捐赠者。6月21日,巴菲特再出手豪气捐钱,将36亿美元捐给了盖茨基金。而在盖茨基金,巴菲特也曾担任受托人一职,不过,2021年6月,巴菲特辞去了该职位。而值得一提的是,比尔·盖茨曾经也同是伯克希尔哈撒韦公司的董事会成员。

近日,在软件游戏公司动视暴雪涉及的一项收购背后,也同时有两人“合作”的身影。

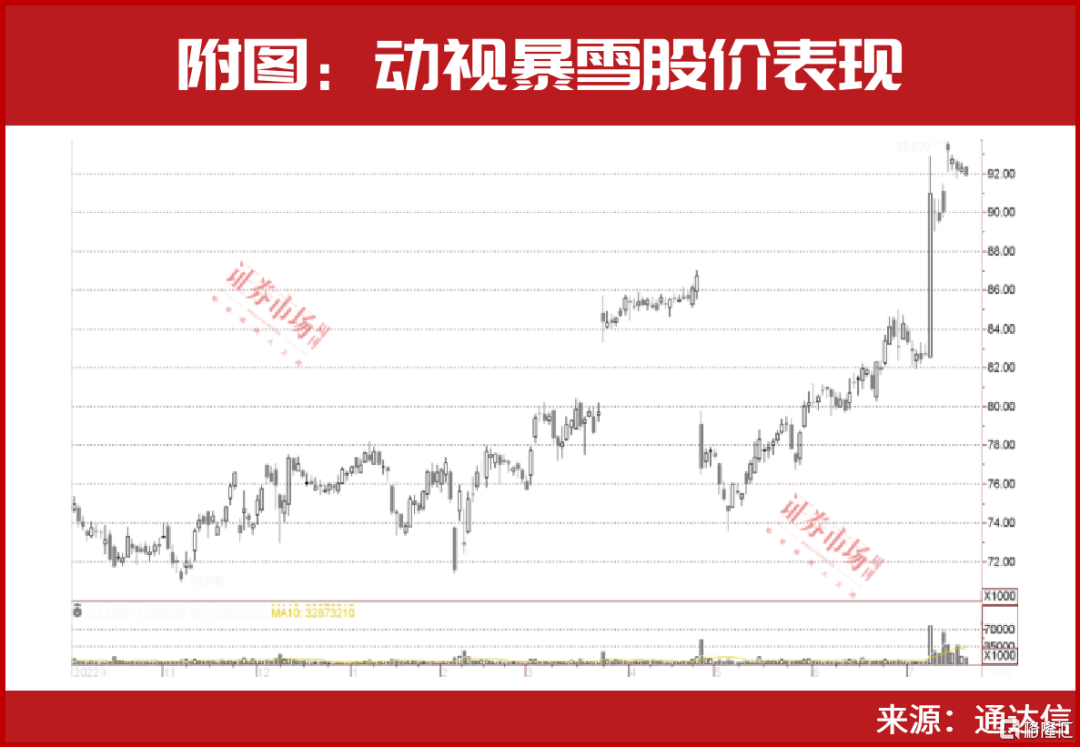

7月11日,微软以690亿美元收购动视暴雪的交易获批准,受此刺激,动视暴雪股价当天上涨超11%(见附图)。7月19日,动视暴雪公告表示,微软和动视暴雪达成约定,将微软对动视暴雪收购的截止期限延后至10月18日。分析认为,两家公司有了更充裕的时间安抚反垄断机构,并完成交易。而早在2022年1月,微软就宣告了该项收购预案。

动视暴雪也正是巴菲特的重点布局股。2021年四季度,伯克希尔哈撒韦建仓了动视暴雪,当时持仓1465.81万股,2022年一季度、2022年二季度则均给与了进一步增仓。不过,2022年三季度、2022年四季度、2023年一季度则均实施了减持。

而巴菲特此前增持该公司正是押注微软对其拟议收购将会完成。不过,在该笔收购完成之前,伯克希尔哈撒韦又再一次对其进行了减持。据最新披露的文件显示,截至6月30日,其持有动视暴雪约1470万股,相较于一季度末的4940万股减少了7成。巴菲特曾表示,“不确定监管机构是否会批准这笔交易”。而这也表明巴菲特已经退出了该笔套利交易。

高股息刺激多只美持仓股创新高

A股多股具有高股息特点

近期,美股各大市场指数整体震荡走高,盖茨基金一季度持有的包括伯克希尔哈撒韦在内的多只美股股价也同步迎来不俗上涨,部分个股股价更是超越疫情之前,创出历史新高。

进一步来看,除了伯克希尔哈撒韦,盖茨基金一季度持仓微软、加拿大铁路、美国废物管理、卡特彼勒、可口可乐凡萨瓶装、沃尔玛、联邦快递等公司市值较高,其中,持仓比尔·盖茨作为创始人成立的微软公司市值最高,达113亿美元,仓位占比超过30%(见表2)。值得一提的是,盖茨基金一季度对上述公司均给与了无变动式持有。

今年以来,上述多数公司股价均迎来上涨,如联邦快递、微软、可口可乐凡萨瓶装等年内涨幅均超过20%。另外,部分个股更是创出历史新高。如微软,7月18日,微软股价创出366.78美元历史新高;工程机械公司卡特彼勒股价在7月20日创出历史新高。再如零售业巨头沃尔玛,股价也在近期创历史新高。

仔细观察发现,在上述公司扎堆创新高背后,有各自不同因素的刺激。如微软近期宣布,将推出全新的人工智能订阅服务;卡特彼勒股价走高有工程机械需求强劲等因素带动;沃尔玛股价创新高则受益于销售额等增长。

但除此之外上述公司同时还具有一个相同特征——即每股分红金额不断增加,具有较高的股息率(股息与股票价格之间的比率)。

如微软,自上市以来已累计分红79次,平均股利支付率为47.27%。2022年度,微软股利支付率为28.65%,股息率为1.06%;卡特彼勒自上市以来已累计分红91次,平均股利支付率59.74%。2022年度,股利支付率为42.15%,股息率为1.93%;沃尔玛自上市以来,已累计分红91次,平均股利支付率46.05%。2022年,公司股利支付率为36.67%,股息率为1.58%。

放眼A股,同样有一众个股具有高分红率、高股息率的特点。

据不完全统计显示,在统计的5000余只A股当中,股息率超过3%的公司580余家,股利支付率超过30%的公司有近2100家,股息率超过3%且股利支付率超过30%的公司则有380余家。

进一步从行业分布来看,银行、医药生物、食品饮料、汽车、煤炭、家用电器等行业较为集中,相关公司包括交通银行、达安基因、养元饮品、冠豪高新、秦安股份、潞安环能等(见表3)。

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?