热门资讯> 正文

市场又跟美联储对着干?小心被这两大威胁“反杀”

2023-06-19 22:10

- 英伟达(NVDA) 0

- 苹果(AAPL) 0

- 道琼斯指数(DJI) 0

近期,美国科技股涨势强劲,但投资者无法就这次反弹看起来是本世纪初互联网泡沫的重演还是新一轮美股长牛的开端达成一致。

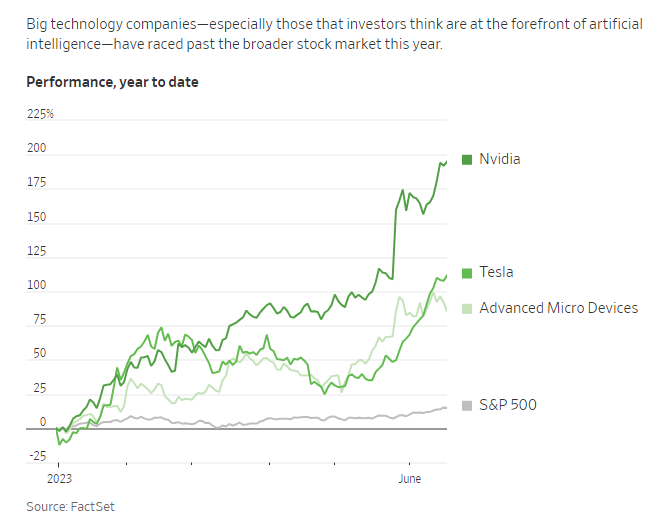

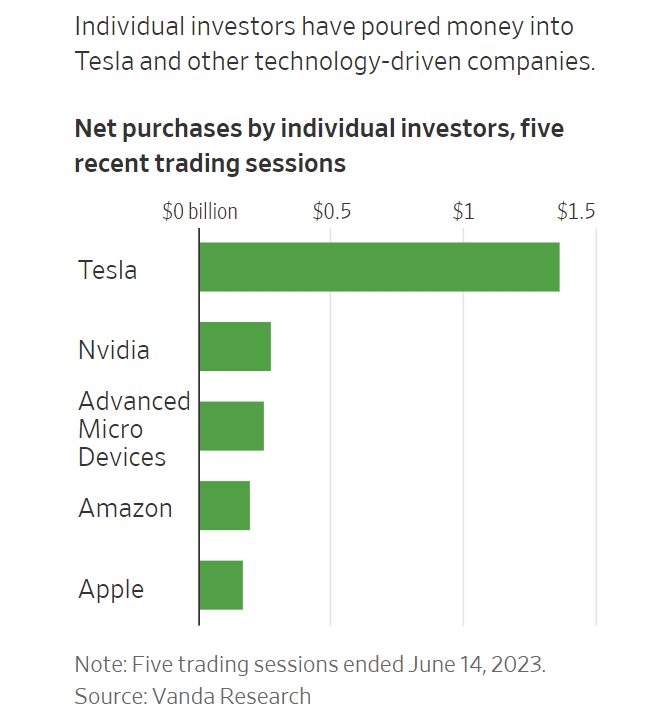

今年,围绕人工智能(AI)的炒作推动科技公司的股价屡创新高。进入本季度末,这种反弹只会加剧。纳斯达克指数刚刚结束了连续第八周上涨,这是自截至2019年3月的连续10周上涨以来最长的一次周度上涨。个人投资者一直在抢购科技股,Vanda Research的数据显示,该群体上周向特斯拉投入的资金比其他任何股票都多。

期权押注也在激增。根据Trade Alert的数据,上周五最受欢迎的押注是特斯拉、英伟达、AMD、苹果和Meta平台的看涨期权。

相信本轮上涨还有更大空间的投资者和分析师表示,软件开发商、芯片制造商和其他投资于AI的公司有可能站在未来几年可能改变社会的一项技术的前沿。

Wedbush Securities高级股票研究分析师艾夫斯(Dan Ives)表示:“我不认为这跟1999年的情况一样。”他指的是当时的互联网泡沫及其后引发的崩盘。

其他人则持怀疑态度。他们认为,之前的繁荣与萧条周期告诉他们,从长远来看,要挑选出少数几家最终可能主导某一特定行业的公司,比看起来要困难得多。

费城财富管理公司Glenmede的投资策略和研究主管普赖德(Jason Pride)说:“在我的职业生涯中,还没有见过哪个科技周期在最初的上涨阶段是站在更长期的前景来看问题而非充斥着炒作的。”

本周,基金经理将有机会听取美联储主席鲍威尔的讲话,后者定于周三和周四在国会作证。他们还将获得有关制造业活动等的最新数据。

到目前为止,经济比许多人预期的更加强劲。尽管通胀已经从去年达到的几十年高点回落,但依然居高不下。这些因素促使美联储发出信号,称可能在2023年底前至少再加息两次。

如果是在去年,这样的信息可能会吓退投资者。基金经理将市场2022年的抛售归咎于美联储迅速加息的举措,这导致大型科技股的市值蒸发了数万亿美元。他们的理由是:投资者通常认为科技公司是一种需要很多年才能获得回报的投资。当利率迅速上升时,基金经理可以在更短的时间内从美国国债等其他资产中获得更高的回报。这可能会让股票,特别是相对昂贵的科技股,看起来不那么有吸引力。

快进到2023年,许多投资者似乎不再将美联储加息视为科技股上涨的威胁。纳斯达克指数今年以来上涨了31%,远远超过标普500指数15%的涨幅。

为什么?一个可能的解释是,投资者对美联储将继续加息表示怀疑。

“市场的表现基本上是在说,‘我们不相信你’。”Hirtle Callaghan副首席投资官康格(Brad Conger)说。他指出,美国股市在上周美联储会议后的第二天上涨,标普500指数、道琼斯指数和纳斯达克指数均收于2022年以来的最高水平。

Wedbush Securities分析师艾夫斯是认为美联储已经结束的分析师之一。

“我觉得我进入NBA打球的机会都比美联储再加息两次还要大,尽管我不是一个好的篮球运动员”,他说。

摩根士丹利全球投资办公室模型投资组合构建负责人洛文加特(Mike Loewengart)说,理论上讲,美联储即将结束加息,这应该会对科技公司有利。他表示,这类公司往往依靠以诱人的(低)利率借入大笔资金来实现快速增长。

“当利率下降时,对成长股来说,情况将会开始缓和”,洛文加特补充说。

这种想法面临的一个威胁是,投资者对美联储的预测最终可能是错误的。通胀可能不会像美联储希望的那样迅速消退,这可能会迫使其进一步加息,从而可能给股市涨势踩下刹车。

对股市上涨的另一个潜在威胁,取决于投资者可能在相当长一段时间内无法回答的问题:今年估值飙升的科技股最终是否能达到股东的预期。

AI的繁荣是“推动该行业及整个市场上涨的一个非常现实的因素”,洛文加特说。“但重要的是要明白,技术创新并不总是会转化为持久的业务或收益。”

免责声明:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,亦并非旨在提供任何投资意见。有关内容不构成任何专业意见、买卖任何投资产品或服务的要约、招揽或建议。本页面的内容可随时进行修改,而本公司毋须另作通知。本公司已尽力确保以上所载之数据及内容的准确性及完整性,如对上述内容有任何疑问,应征询独立的专业意见,本公司不会对任何因该等资料而引致的损失承担任何责任。以上内容未经香港证监会审阅。

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?