热门资讯> 正文

如何理解财新与中采PMI背离?

2023-06-01 15:13

本文来自格隆汇专栏:申万宏源宏观 作者:屠强 贾东旭 王胜

主要内容

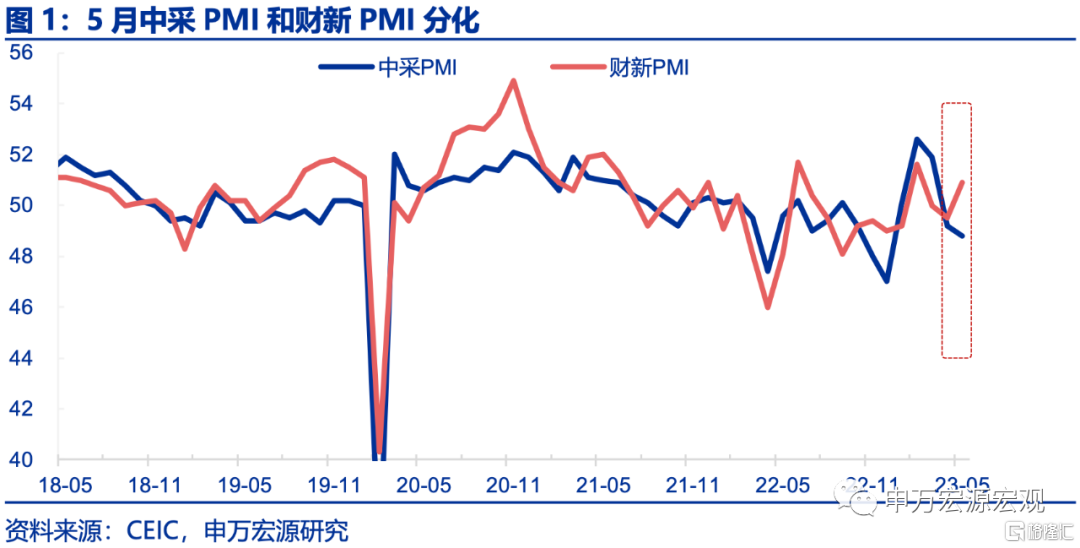

5 月中采 PMI 回落但财新 PMI 回升,主因中采 PMI 样本重工业占比更高,受投资内需影响大,而财新 PMI 轻工业占比更高,更直接反映消费内需和出口,而 5 月经济表现是基建退坡、消费企稳、出口韧性的格局,所以导致分化,实际上剔除钢铁 PMI 影响,5 月中采 PMI 也好于 4 月。

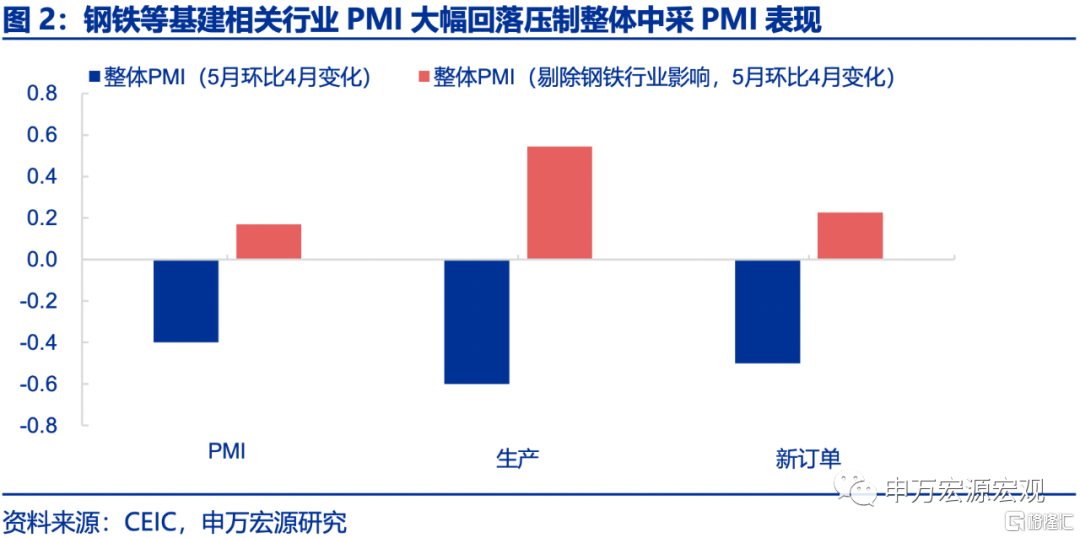

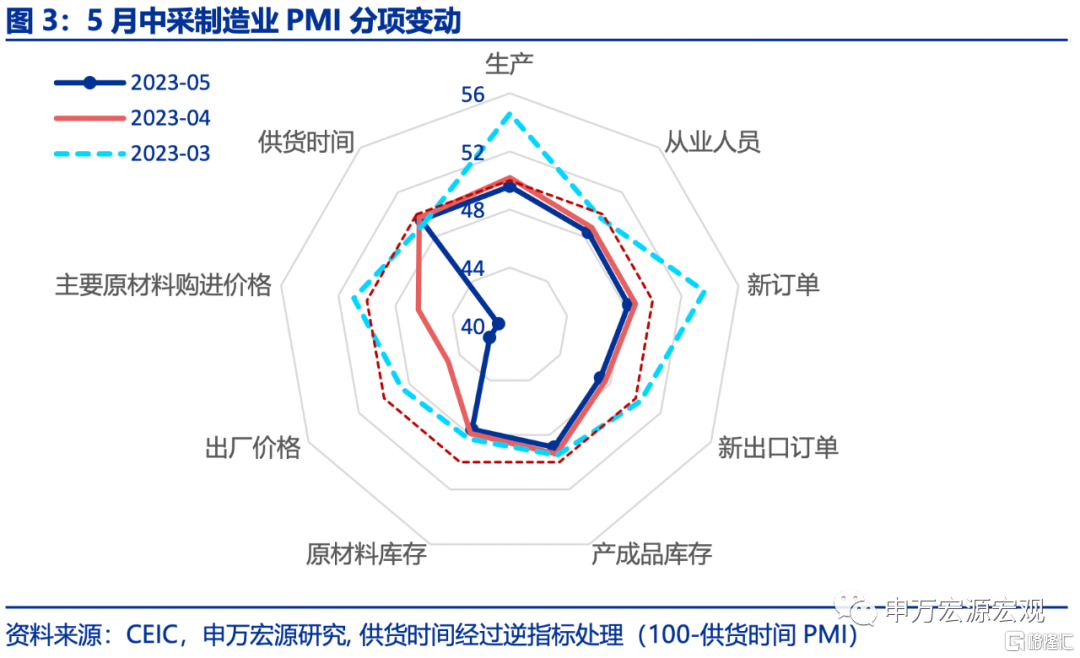

5月中采PMI回落但结构与4月完全不同,消费低位企稳而基建持续退坡。5月中采制造业PMI回落0.4至48.8,经济“N型”复苏第二阶段继续。但5月财新PMI回升1.4至50.9或在映射基建退坡而消费企稳,具体来看,5月中采PMI回落(以下均为中采口径)的结构与4月完全不同,4月消费品PMI(-2.1至49.8)和投资拉动的高耗能行业PMI(-3.2至47.9)均大幅走弱,反映递延需求回补结束后消费内生动能走弱,以及基建持续退坡、地产回补放缓的影响,但来到5月,消费品PMI虽然仍偏低,但较4月已有所回升(+1至50.8),而反观高耗能行业则延续大幅回落(-2.1至45.8),其中钢铁行业PMI(-9.8至35.2)更是大幅下行、估算单项即拖累整体PMI 0.6个点,一方面显示4月以来地产融资改善放缓令建安投资回补势头有所波折,但更重要的是基建投资今年以来由22Q4 20%的过热水平持续退坡。若剔除钢铁行业,整体PMI反弹0.2个点。

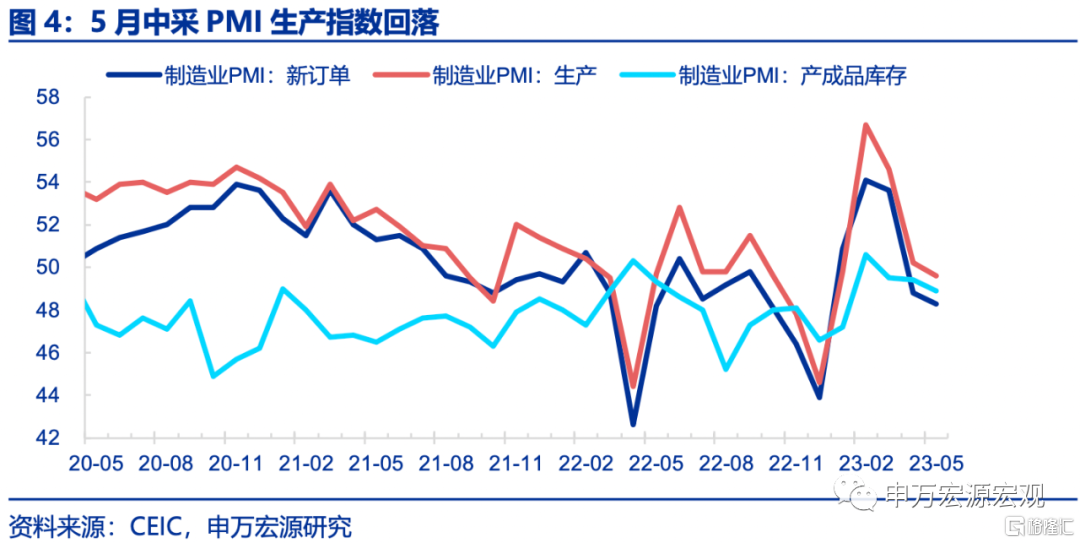

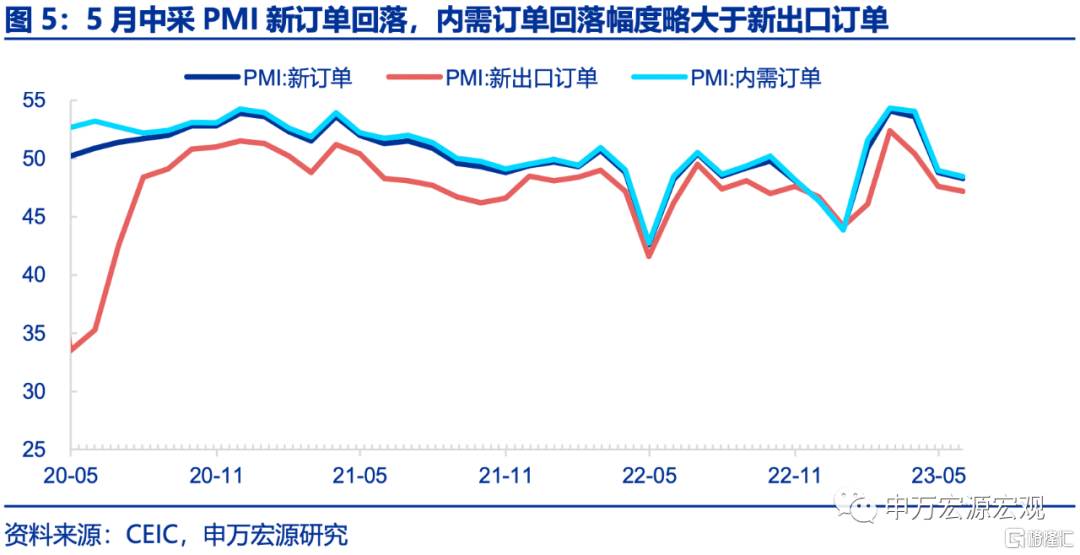

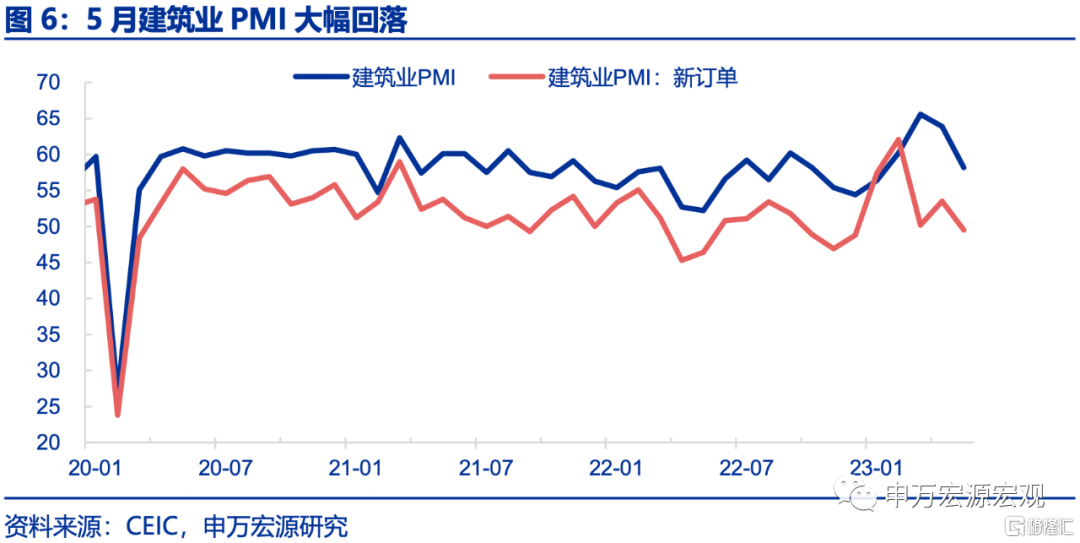

5月制造业产需均走弱,但剔除钢铁影响后产需有所回升。5月制造业供需改善动能继续放缓,中采生产指数回落0.6至49.6,新订单指数回落0.5至48.3,其中内需订单(-0.5至48.5)回落幅度略微大于新出口订单(-0.4至47.2)。但生产与订单的变化也离不开基建退坡的影响,钢铁行业生产、新订单指数分别大幅下行19.7、12.5至27.5、27.4,这也与建筑业PMI大幅回落5.7至58.2直接相关,其中与基建更相关的土木工程建筑业走弱较为明显,反映基建由此前过热水平持续退坡的影响,而若简单的通过剔除钢铁行业影响估算,整体生产指数、新订单指数实际上分别较4月改善0.6、0.2。

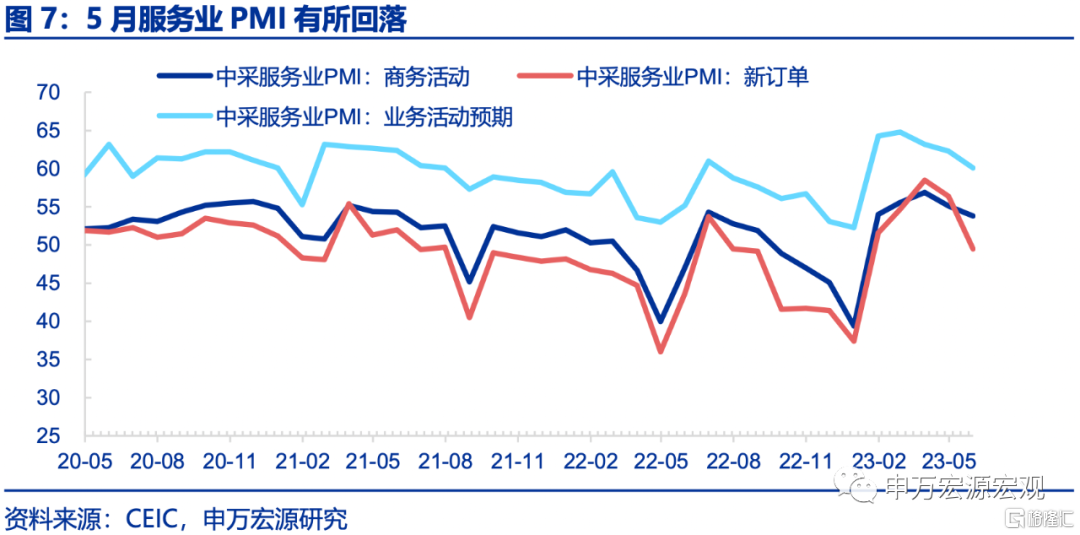

5月中采服务业PMI有所回落,但仍处于相对较高水平。5月服务业PMI回落1.3至53.8,也反映递延需求释放逐步结束后动能放缓迹象,但整体仍处于较高景气。其中与出行相关的铁路、航空运输、住宿餐饮等行业PMI均位于55.0以上。电信广播电视及卫星传输服务、互联网软件及信息技术服务等行业PMI均位于60.0以上高位景气。资本市场服务、房地产等行业PMI均位于收缩区间,后者与近期地产销售走弱有直接关系。

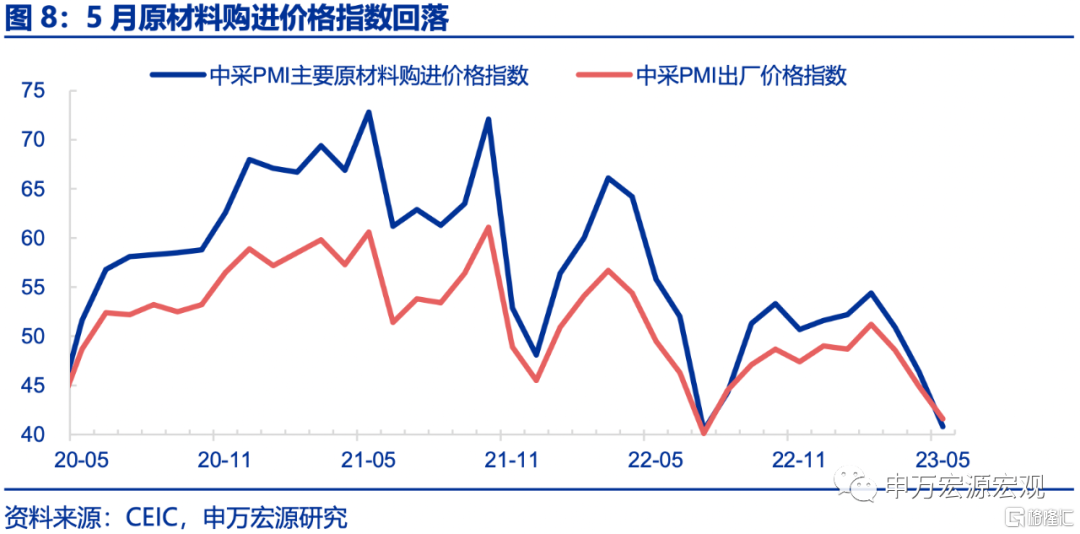

油价钢价回落,5月原材料购进价格继续下行。5月中采原材料购进价格、出厂价格分别回落5.6、3.3至40.8、41.6,其中石油煤炭及其他燃料加工、化学原料及化学制品、黑色金属冶炼及压延加工等行业两个价格指数均低于31.0,一方面显示前期国际油价回落的影响,另一方面则也在反映基建持续退坡对于建材价格的压制。

经济内生动能不足但好于整体中采PMI读数,下半年“N型”复苏仍可期待。5月中采PMI数据显示,经济动能恢复速度仍然缓慢,与一季度较快回补的过程形成鲜明对比,反映前期递延需求释放结束后,经济进入环比有所走弱的“N型”复苏第二阶段,但客观来看,5月PMI单月走弱过程中,更主要来自基建投资持续退坡、地产投资回补放缓的影响,而消费需求虽然仍在磨底,但却并未较4月进一步下行。若剔除钢铁等投资影响较大的行业扰动,整体中采PMI 5月实际上较4月是有所回升的,这也意味着不能简单根据PMI整体读数而对经济形成线性外推式的悲观,展望下半年我们仍维持经济“N型”复苏斜率向上的第三阶段判断不变,主要来源于“出口韧性、进口替代保障贸易顺差”、“8万亿已预售期房逐步形成地产建安投资”、“强劲住宅竣工将滞后拉动下半年可选消费”、“居民预防式储蓄情绪降温”四大支撑。

风险提示:“保交楼”推进今年慢于预期。

以下为正文

周观点:如何理解财新与中采PMI背离?

中采PMI回落但财新PMI改善,或映射投资回落而消费企稳、出口韧性。5月中采制造业PMI回落0.4回落0.4至48.8,但财新PMI却回升1.4至50.9,二者显著分化或主因二者统计口径差异。中采PMI统计口径中重工业占比相对较高,而财新PMI统计口径中轻工业占比相对较高。财新智库此前曾明确称“中采PMI样本企业的行业分布可能更为全面,尤其是重工业比重相对较高,而财新PMI样本企业的行业分布可能更集中于轻工业和服务业。”则可能表征5月上游重工业生产回落,而中下游偏消费和出口的制造业或有所企稳。实际上5月中采PMI低于4月,但若剔除钢铁PMI影响,5月PMI好于4月。

一、5月中采PMI回落但结构与4月完全不同,消费低位企稳而基建持续退坡。

5月中采制造业PMI回落0.4至48.8,经济“N型”复苏第二阶段继续。但相较而言,5月PMI回落的结构与4月完全不同,4月消费品PMI(-2.1至49.8)和投资拉动的高耗能行业PMI(-3.2至47.9)均大幅走弱,反映递延需求回补结束后消费内生动能走弱,以及基建持续退坡、地产回补放缓的影响,但来到5月,消费品PMI虽然仍偏低,但较4月已有所回升(+1至50.8),而反观高耗能行业则延续大幅回落(-2.1至45.8),其中钢铁行业PMI(-9.8至35.2)更是大幅下行、估算单项即拖累整体PMI 0.6个点,一方面显示4月以来地产融资改善放缓令建安投资回补势头有所波折,但更重要的是基建投资今年以来由22Q4 20%的过热水平持续退坡的过程。若剔除钢铁行业影响,整体PMI相较4月反弹0.2个点。

二、5月制造业产需均走弱,但剔除钢铁影响后产需有所回升。

5月制造业供需改善动能继续放缓,生产指数回落0.6至49.6,新订单指数回落0.5至48.3,其中内需订单(-0.5至48.5)回落幅度略微大于新出口订单(-0.4至47.2)。但生产与订单的变化也离不开基建退坡的影响,钢铁行业生产、新订单指数分别大幅下行19.7、12.5至27.5、27.4,这也与建筑业PMI大幅回落5.7至58.2直接相关,其中与基建更相关的土木工程建筑业走弱较为明显,反映基建由此前过热水平持续退坡的影响,而若简单的通过剔除钢铁行业影响估算,整体生产指数、新订单指数实际上分别较4月改善0.6、0.2。

三、5月中采服务业PMI有所回落,但仍处于相对较高水平。

5月服务业PMI回落1.3至53.8,也反映递延需求释放逐步结束后动能放缓的迹象,但整体仍处于较高景气区间。其中与出行直接相关的铁路运输、航空运输、住宿、餐饮等行业PMI均位于55.0以上较高水平。电信广播电视及卫星传输服务、互联网软件及信息技术服务等行业PMI均位于60.0以上高位景气区间。同时,资本市场服务、房地产等行业PMI均位于收缩区间,后者与近期地产销售走弱有直接关系。

四、油价钢价回落,5月原材料购进价格继续下行。

5月原材料购进价格、出厂价格分别回落5.6、3.3至40.8、41.6,其中石油煤炭及其他燃料加工、化学原料及化学制品、黑色金属冶炼及压延加工等行业两个价格指数均低于31.0,一方面显示前期国际油价回落的影响,另一方面则也在反映基建持续退坡对于建材价格的压制。

五、经济内生动能不足但好于整体PMI读数,下半年“N型”复苏仍可期待

5月中采PMI数据显示,经济动能恢复速度仍然缓慢,与一季度较快回补的过程形成鲜明对比,反映前期递延需求释放结束后,经济进入环比有所走弱的“N型”复苏第二阶段,但客观来看,5月PMI单月走弱过程中,更主要来自基建投资持续退坡、地产投资回补放缓的影响,而消费需求虽然仍在磨底,但却并未较4月进一步下行。若剔除钢铁等投资影响较大的行业扰动,整体中采PMI 5月实际上较4月是有所回升的,这也意味着不能简单根据PMI整体读数而对经济形成线性外推式的悲观,展望下半年我们仍维持经济“N型”复苏斜率向上的第三阶段判断不变,主要来源于“出口韧性、进口替代保障贸易顺差”、“8万亿已预售期房逐步形成地产建安投资”、“强劲住宅竣工将滞后拉动下半年可选消费”、“居民预防式储蓄情绪降温”四大支撑。

风险提示:“保交楼”推进今年慢于预期。

高频经济表现:汽车销售回落、地产销售回升

1)商品消费:乘用车零售较上周继续大幅下降,今年以来累计同比增长2%。截至5月28日,乘用车零售同比较上周下降34pct至-17%,今年累计同比2%。

2)服务消费:全国整车货运量继续下行,京沪深迁徙指数有所回落。截止5月31日,全国整车货运量较2021年同期下行4.5pct至-25.7%;京沪深迁徙趋势较2021年同期下行1.5pct至21.0%。

3) 财政与政府消费:截至6月2日,当周国债净融资579.6亿,当周新增32.2亿一般债,下周计划发行0亿。

4)房地产市场:地产销售继续回升,因城施策继续加码。截至5月30日,30大中城市商品房周均成交面积两年平均增速回升5.5pct至-11.8%,分结构看,一线城市回升10.3pct至3.4%、二线、三线城市分别回落2.8pct、8.2pct至-18.2%、-32.1%。南京推出住房公积金支持政策。

5)政府性基金与基建:当周新增专项债396.4亿,下周计划发行80.7亿。

6)制造业投资与工业生产:高炉开工率与上周持平,汽车半钢胎开工率小幅回落。截至5月25日,高炉开工率维持82.4%水平,稍弱于去年同期(83.0%)。汽车半钢胎开工率小幅回落20bp至70.9%,但仍强于去年同期(64.2%)。

7)出口:港口物流效率有所改善。截至3月17日,交运部重点港口货物吞吐量较上周回升0.8%,高速公路货车通行量与铁路货运量较上周分别回落0.2%、0.5%。

8)食品价格:猪肉价格继续下行,菜价、果价回升。截至5月24日,猪肉零售价下跌0.5%至24.1元/公斤;截至5月31日,蔬菜、水果价格分别环涨1.8%、0.5%,同比分别回升6.9pct、 2.2pct至15.4%,10.6%。

9)工业品价格:油价有所回落,国内钢价下行、煤价持平。截至5月31日,布油周均价回落2.2%至74.9美元/桶,1/3焦煤价格持平于1863元/吨。螺纹钢价格下行1.5%至3680元/吨。截至5月19日,美国原油产量1230万桶/日。

10)货币政策与汇率:逆回购地量延续,资金利率上行。截至6月2日,本周逆回购余额50亿。DR007(2.0845%)、R007(2.088%)分别较上周继续上行33.5BP、23.7BP。

美元指数上行,人民币被动贬值。截至5月31日,美元指数较上周上行0.4至104.3。CNY和CNH分别报收7.1065和7.1176,较上周分别贬值0.9%、0.7%。

全球宏观日历:关注5月贸易、通胀、金融数据

注:本文选自申万宏源宏观研究于2023年6月1日发布的《如何理解财新与中采PMI背离?——申万宏源宏观周报·第211期》,证券分析师:屠强 贾东旭 王胜

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?