热门资讯> 正文

“前有狼后有虎”,今晚的PCE能否成为“救世主”?

2023-05-26 17:10

抗通胀之路“缓慢得无法令人接受”,美联储最爱的超级核心PCE能否一锤定音?

美联储最看重的通胀指标——4月核心PCE物价指数将于北京时间周五20:30公布。

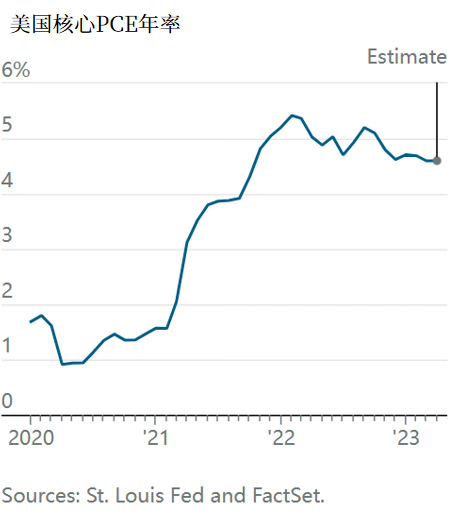

经济学家一致预计,4月PCE年率将从3月份的4.2%上升到4.3%,而核心PCE年率将保持在4.6%不变,月率与前值0.3%持平。

根据周三公布的美联储5月会议纪要,假设经济学家的估计是正确的,4月PCE并不足以让美联储松一口气,通胀仍然持续“过高”。

几位美联储官员指出,将通胀控制在2%内的进展或仍“缓慢得令人无法接受”。因此,6月政策会议上进一步加息会无可避免地重新提上议程。

但是,美联储的决定并没有那么简单。

一面有通胀这只“豺狼”,一面有银行业动荡这只“拦路虎”,再加上美国经济放缓“虎视眈眈”,究竟加息多少可能是合适的有待商榷。

本周四,第一季度美国GDP增速被上修至1.3%,虽未及2%至3%的理想GDP增速,但略高于经济学家估计的1.1%。

美国金融服务集团PNC的首席经济学家Gus Faucher写道:

“随着加息效应持续累积,经济增长正在放缓。”

Faucher特别指出,美国的房市已经因为抵押贷款利率上升而大幅收缩,且企业利润下降则拖累了商业投资。不过他也表示,劳动力市场仍然表现强劲,有助于刺激消费支出的增长。

PCE数据预计将保持相当稳定,而之前报告的4月CPI指数无视当月油价上涨,连续第10个月下降。但与PCE预期类似,4月份的CPI月率指向通胀升温信号,攀升了0.4%,高于0.1%的前值。核心CPI在4月份录得0.4%的月度增长。

美国劳工统计局的PCE通胀指标用于追踪所有美国家庭和非营利组织的直接和间接消费,而CPI的数据来自于城市消费者。此外,CPI更重视住房成本,包括租金和业主的等值租金,由于住房成本的增加,近几个月的通胀读数更高。

由于PCE数据能更准确地反映长期内的通胀走势,因此更受美联储青睐。

这也是为什么经济学家们指出,今日公布的PCE报告或将“一定乾坤”,是美联储6月继续或暂停加息的关键。

ING的首席国际经济学家James Knightley写道:

“接下来会发生什么,将取决于数据表现和相关事件,如通胀、就业、债务上限的解决方案,以及银行业的状况和对信贷流动的影响。”

在这些因素中,美联储的重点可能会放在“超级核心”PCE数据上,即从核心PCE中再减去住房租金。超级核心PCE的3月年率仅为0.24%。

但是,斯道资本子公司投资组合经理Clayton Allison警告道,这种超级核心指标并不是绝对准确的。他说:

“当住房租金被剔除后,该指标就剩下机票和酒店价格等更不稳定的成分,由于消费者支出有弹性,劳动力市场仍然强劲,这些成分在过去一个月可能出现增长。”

除此之外,部分承担了更大权重的粘性领域的成本也有所上升,如医疗保健服务。

Allison预测,美联储将在6月FOMC会议上“跳过”加息。因为目前信贷条件正在收紧,会导致上述消费降温,因此进一步加息没有必要。但无论如何,就如Allison所说的,部分美联储官员还是希望看到明确的证据,能证明通胀肯定会回到2%目标内。

美联储一再表示,他们的决定将取决于数据如何。假如PCE过高,美联储继续“放鹰”加息概率上升。

免责声明:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,亦并非旨在提供任何投资意见。有关内容不构成任何专业意见、买卖任何投资产品或服务的要约、招揽或建议。本页面的内容可随时进行修改,而本公司毋须另作通知。本公司已尽力确保以上所载之数据及内容的准确性及完整性,如对上述内容有任何疑问,应征询独立的专业意见,本公司不会对任何因该等资料而引致的损失承担任何责任。以上内容未经香港证监会审阅。

推荐文章

华盛早报 | 非农数据大超预期!首次降息或延至7月;AI恐慌交易蔓延至房地产服务板块, CBRE暴跌12%;智谱发布新模型

美股机会日报 | 经济数据强劲!美国1月非农就业大超预期,纳指期货涨至0.6%;AI应用股业绩超预期,Shopify涨超10%

资金复盘 | 北水净买入港股超48亿港元,逾7亿港元抢筹腾讯

华盛早报 | “AI威胁”波及华尔街!财富管理公司全线暴跌;豆包官宣“参战”!春节AI红包战愈演愈烈

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价