热门资讯> 正文

美国货币供应量历史性下降,惟通胀何以仍屹立不倒?

2023-05-26 16:30

- 美联储在2021年犯了严重错误,过于关注供应,而对需求关注不够。

- 美联储可以让经济增长速度放慢,惟需造成失业及/或削弱消费者信心。

- 对货币供应量和流通速度的预测可以得出一个完整的通货膨胀预测

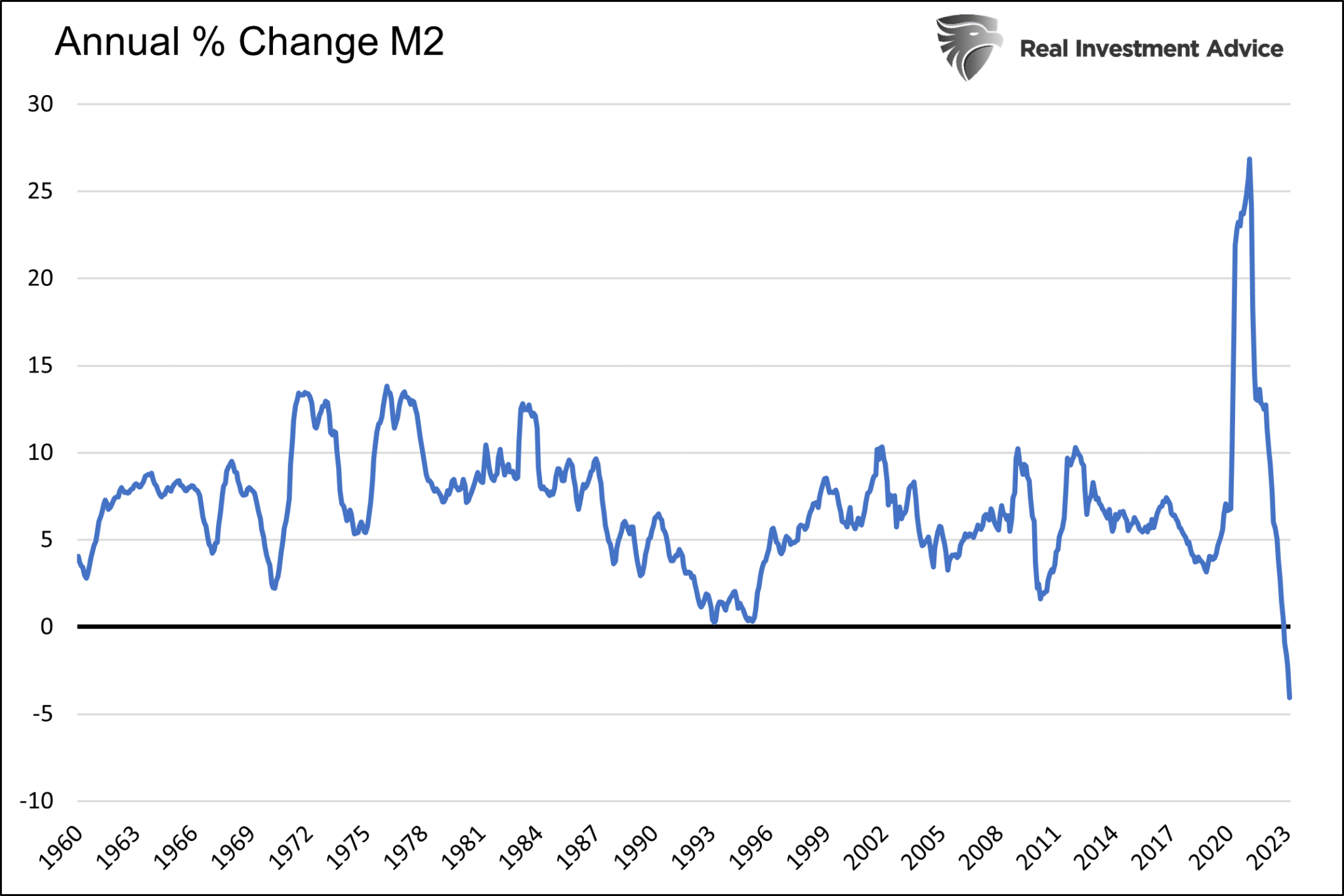

自1960年以来,货币供应量首次收缩。然而,尽管货币供应量出现了60年来最严重的下滑,惟通胀依然顽固,这是为什么呢?

M2 Percentage Change

鉴于货币流通速度及其与货币供应量的关系非常重要,我们需更好地理解流通速度,并思考未来几个月可能发生的变化。

债券收益率、通胀和货币政策之间的密切关联,给了我们更多理由去了解和预测货币流速。

2021年美联储犯下了大错

2021年4月中旬,美国劳工统计局(BLS)报告称,CPI月率为0.66%,意味着年化速度接近8%,是美联储2%目标的四倍。于4月CPI报告发布两周后,美联储表示:

由于通胀持续低于这一长期目标,委员会将力争于一段时间内实现略高于2%的通胀率,以使通胀率的长期均值达到2%,并保持长期通胀预期稳定在2%。于实现这些目标之前,委员会预计将维持宽松的货币政策立场。

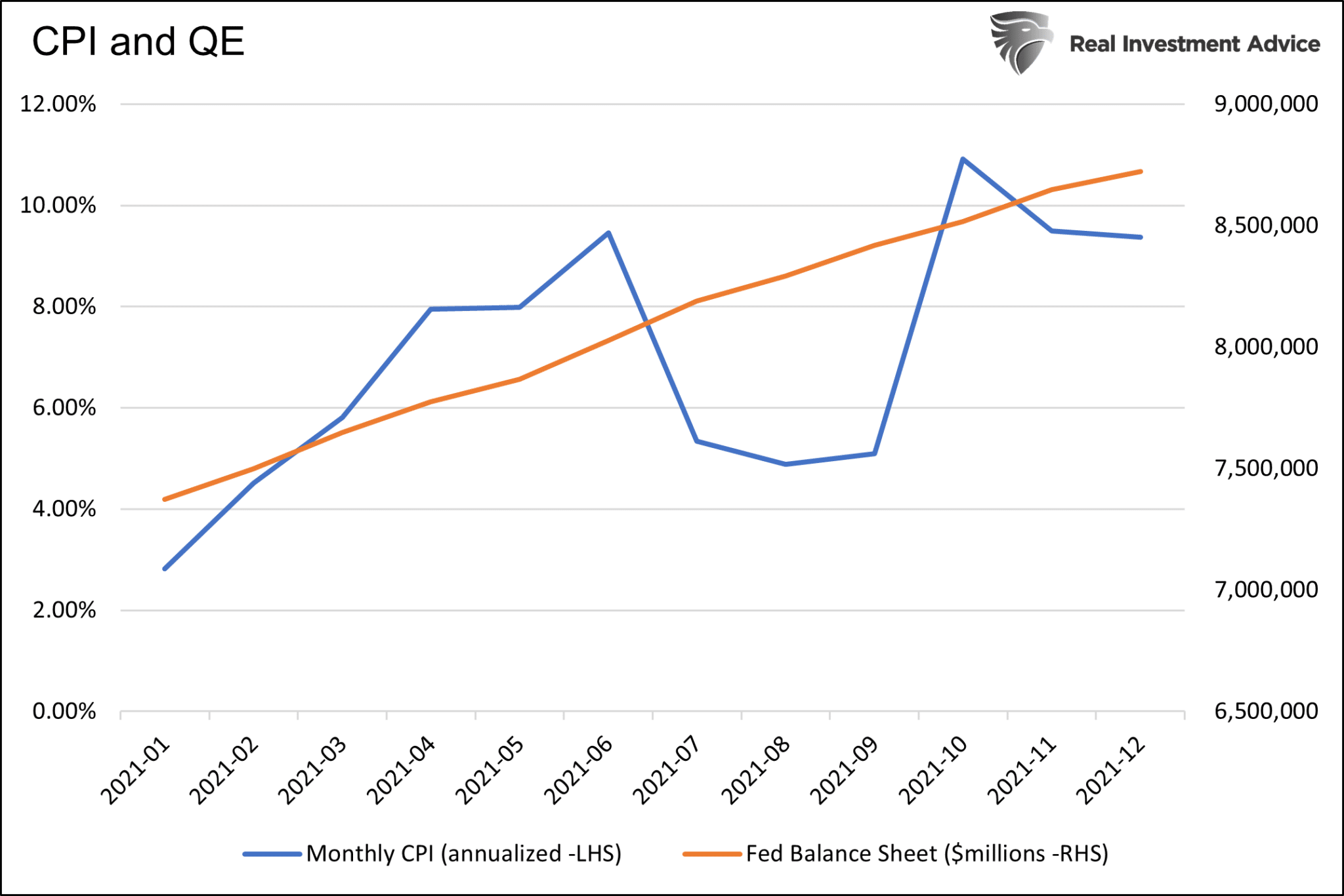

当时,美联储和华尔街几乎没有担忧近期通胀上升会带来问题。认为这是「短暂」的现象,美联储维持利率在零的水平,并持续每月增持1200亿美元的债券,即量化宽松。尽管面临40年来最高通胀,如下图所示,当下仍然延续了这一宽松的货币政策。

CPI and QE

鲍威尔和其他美联储官员在形容通胀于短期内预计会骤升时,坚持使用了「暂时的」一词。

我们认为,美联储的理由是,随着疫苗发挥作用,与大流行相关的供应链问题将缓解。与此同时,他们一定认为,一连串财政刺激带来的消费支出会消退,需求将迅速回落至正常水平。因此,供需正常化将使价格恢复到大流行前的水平。

美联储大错特错了!

供应链问题和库存水平确实恢复了正常,但需求依然强劲。尽管美联储于一年多一点的时间里将联邦基金利率提高了5%,并减持了7000亿美元的国债和抵押贷款,惟需求仍然强劲。

美联储的最大的问题在于未能准确预测货币流通速度。

什么是货币流通速度?

根据圣路易斯联邦储备银行:

货币流通速度是货币于一定时间内购买国内生产的商品和服务的频率。换句话说,它指的是每单位时间内,一美元用于购买商品和服务的次数。如果货币流通速度在增加,那么一个经济体中个体之间的交易就会增加。

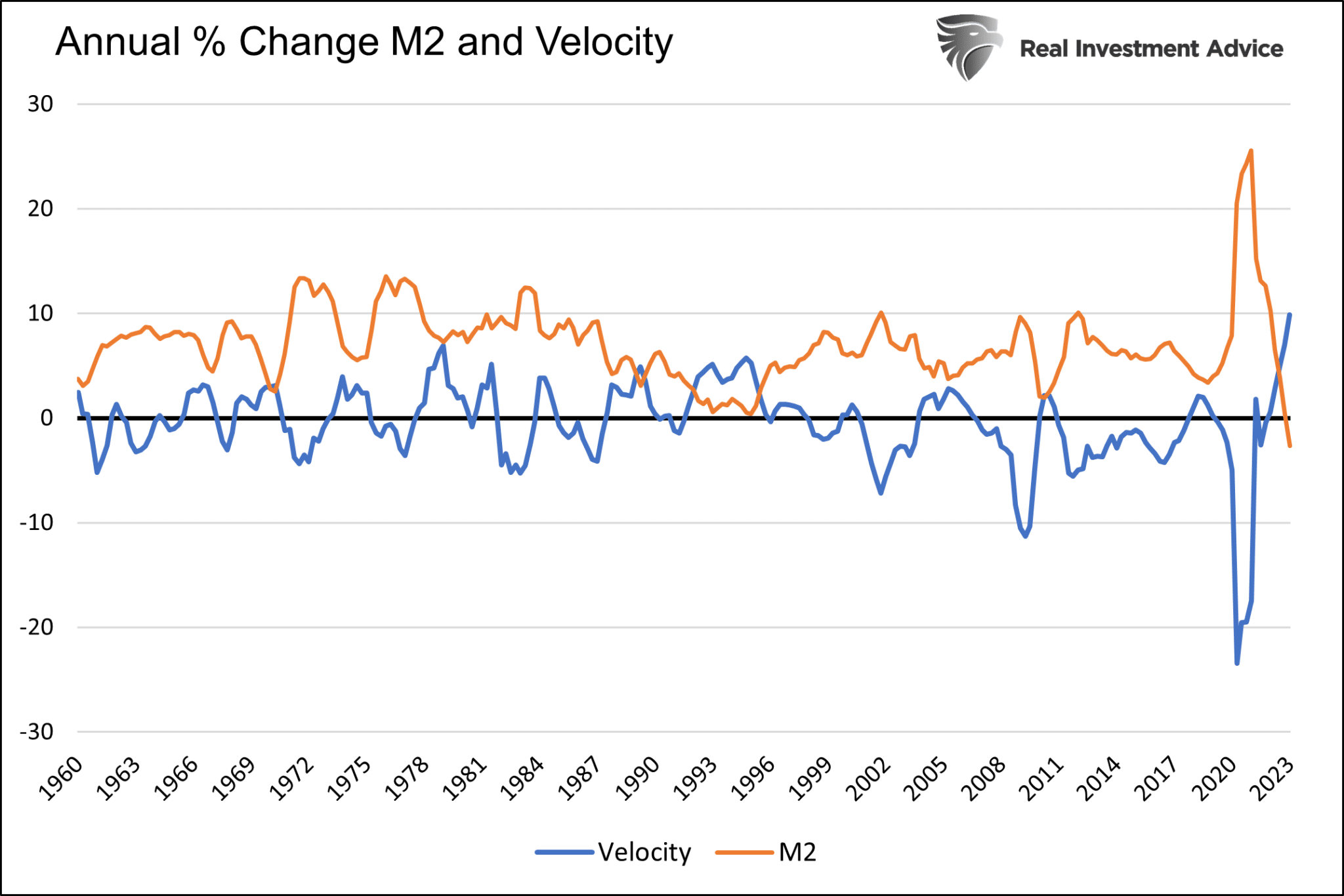

大多数金融专家认为是货币供应量推动通胀。然而,衡量货币供应量在经济中流通的频次的流通速度也同样重要。正如下图所示,货币供应量正在下降,惟被货币流通速度增加所抵销。

Change in M2 and Velocity

要想了解货币的供给和流通速度如何决定价格,可以设想一下,如果美联储明天印发数不清的货币,通胀会受到怎样的影响。

那么,我们再问一个问题:如果美联储印发了数不清的货币,惟立即将其锁入保险库并送入太空,答案还会一样吗?

通过分析美联储的讲话和会议记录,我们知道他们现在承认了货币流通速度的问题存在。

要降低流通速度,就要承受痛苦

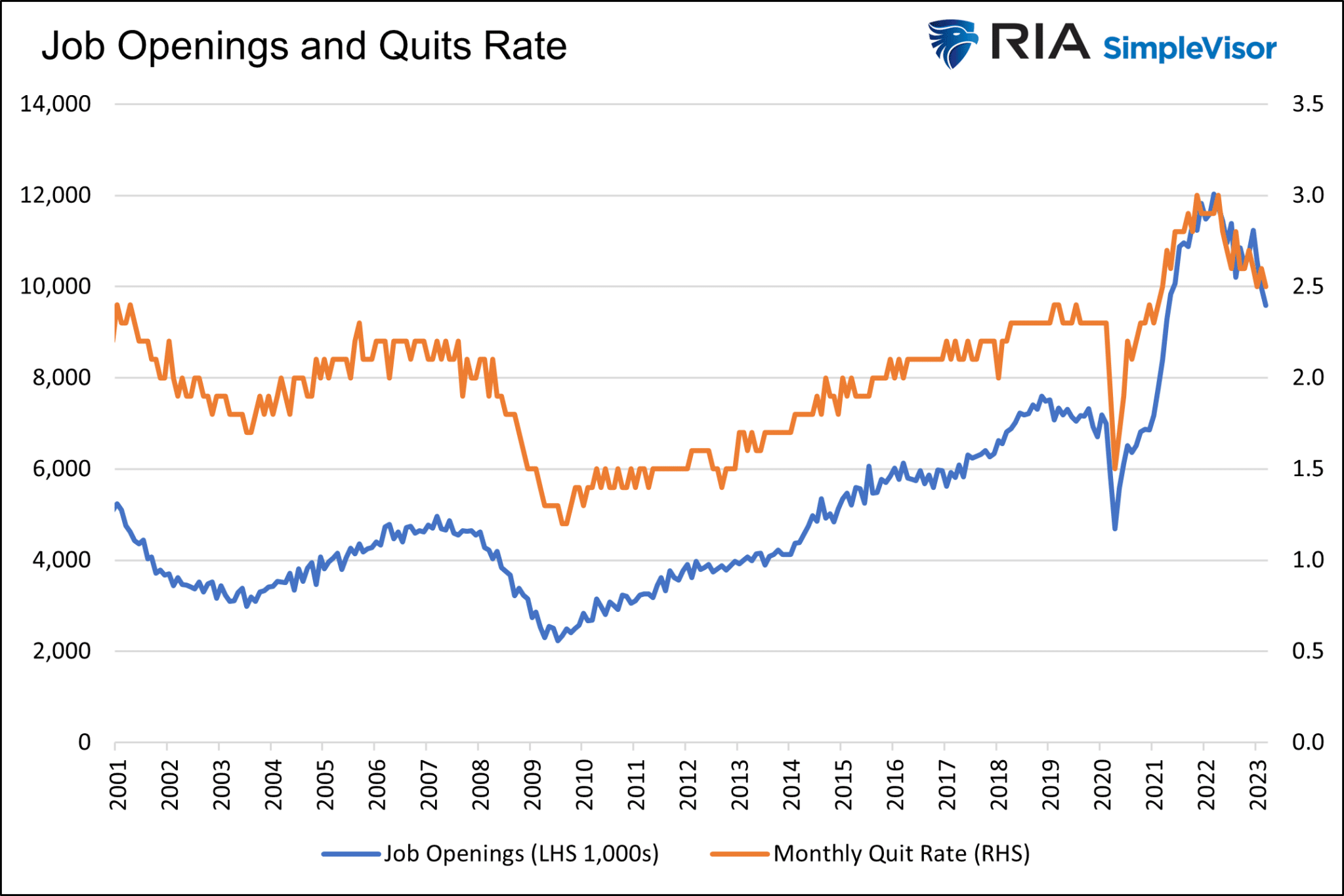

降低流通速度的唯一方法是削弱经济和消费者信心。不幸的是,这轮加息和缩减资产购买规模没有起到作用。通常影响消费者信心和消费意愿最主要的因素是个人就业状况。

我们的劳动力市场现在很紧张,因此提供了就业保障和更高的薪资,并激励了劳动者追求收入更高的新工作。下图显示,于大流行后,职位空缺数量和离职率飙升,尽管目前终于有所回落。随着劳动力市场日趋正常化,消费者信心也在下降。

Job Openings And Quits Rate

美联储通过资产负债表基本控制着货币供应。他们通过利率和叙事间接地控制消费者和企业信心及其需求。

于我们的记忆中,美联储首次预测了一场经济衰退。2023年3月22日美联储会议记录中表示:

「鉴于最近银行业危机对经济的潜在影响,于三月会议期间的工作人员预测今年晚些时候将开始温和衰退,并于未来两年恢复。」

今后的货币供应和流通速度会如何变化?

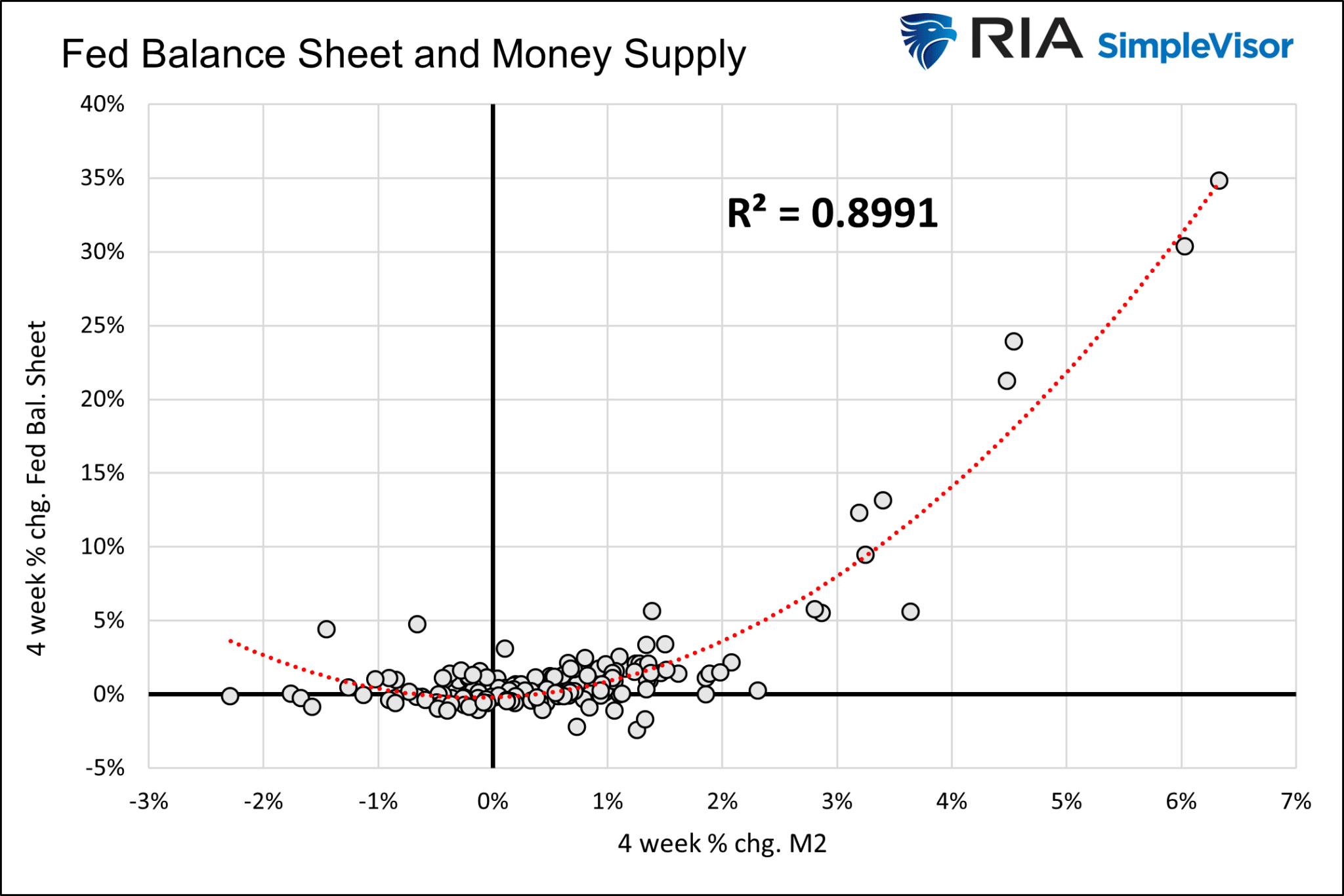

货币供应相对容易预测。下图显示,美联储资产负债表规模的变化与货币供应存在显著关系。美联储预计量化紧缩(QT)将于可预见的未来每月将美联储的资产负债表缩减950亿美元。

另一个主要决定因素是信贷增长。随着银行收紧金融标准,贷款发放量可能减少,再加上缩表,货币供应可能会继续萎缩。

Fed Balance Sheet And Money Suply

关于货币流通速度

货币流通速度受货币供应和经济活动影响。为了更好地评估货币流通速度未来如何变化,我们总结了Hoisington Investment Management第一季度检讨报告的观点:

Hoisington表示,货币流通速度「由债务边际收益产品和贷款存款比(L/D)决定。」

- 由于未来两年美国有超过20万亿美元的债务到期,并且需以更高利率重新发行,债务的边际收入产品或债务的有效性无疑会下降。因此人们不得不将更多资本从生产性投资中分配给支付利息,导致生产率下降,而生产率是经济增长的关键驱动力。对于股票分析师,生产率可以理解为资本回报率。

- 随着经济活动减弱,贷款增长将显著放缓。虽然报告中没有提到,惟地区性银行危机进一步确保了贷款增长将放缓。

- 受上述两点影响,货币流通速度以及通胀预计将走低。此外,考虑到美联储意欲坚决遏制通胀,美联储在降低利率或使用量化宽松政策应对经济增长减缓时可能会受到限制。这将进一步促使通胀下降。

总结

许多经济指标显示经济增长走弱。此外,随着与疫情相关的超额储蓄消失,信用卡债务不断攀升,维持高速货币流通速度的消费能力也不断减弱。

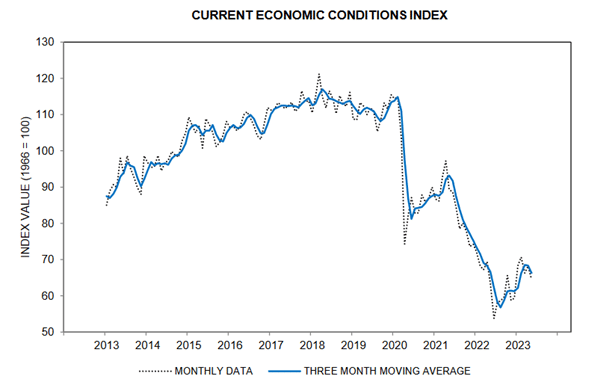

劳动力市场出现了若干轻微走弱的迹象。除了上文的JOLTs职位空缺图表外,最近的初请失业金申请人数已经高于2019年疫情前的平均水平。最新的密歇根大学消费者信心指数显示,过去12个月持续上升后,消费者信心现已开始下降。

Michigan Consumer Confidence

货币供应将继续减少。消费者和企业信心受挫,贷款增长急剧放缓。因此,货币流通速度可能于未来几个季度出现反转。

遗憾的是,我们需要季度GDP数据来计算货币流通速度,因此,尽管现实世界中货币流通速度可能正在下降,惟我们可能需要六到八个月的时间才能看到流通速度下降。

如果货币供应量和货币流通速度均下降,通胀率将会降低。因此,债券以及其他货币利率敏感型股票和工具可能会受益。

我们以Hoisington报告的最后一句话作为结尾:

因此,于金融、GDP、价格/劳动周期的历史规律沿着已知文献记录的路径演变,预计今年美国长期国债收益率将延续下降趋势。

免责声明:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,亦并非旨在提供任何投资意见。有关内容不构成任何专业意见、买卖任何投资产品或服务的要约、招揽或建议。本页面的内容可随时进行修改,而本公司毋须另作通知。本公司已尽力确保以上所载之数据及内容的准确性及完整性,如对上述内容有任何疑问,应征询独立的专业意见,本公司不会对任何因该等资料而引致的损失承担任何责任。以上内容未经香港证监会审阅。

推荐文章

华盛早报 | 非农数据大超预期!首次降息或延至7月;AI恐慌交易蔓延至房地产服务板块, CBRE暴跌12%;智谱发布新模型

美股机会日报 | 经济数据强劲!美国1月非农就业大超预期,纳指期货涨至0.6%;AI应用股业绩超预期,Shopify涨超10%

资金复盘 | 北水净买入港股超48亿港元,逾7亿港元抢筹腾讯

华盛早报 | “AI威胁”波及华尔街!财富管理公司全线暴跌;豆包官宣“参战”!春节AI红包战愈演愈烈

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价