进入2023年以来,医药股先扬后抑,在去年的超跌以后,年底反弹涨幅惊人,而且产业相关的景气度仍然不错。但4个月过去了,医药股今年1月的大涨已经回吐且反跌,现在又成了跑输大盘的板块之一,其波动确实令人费解。

去年以来的反弹是昙花一现吗?现在行业是在怎么样的状态当中呢?

一、新冠逐渐过去,市场回归常态

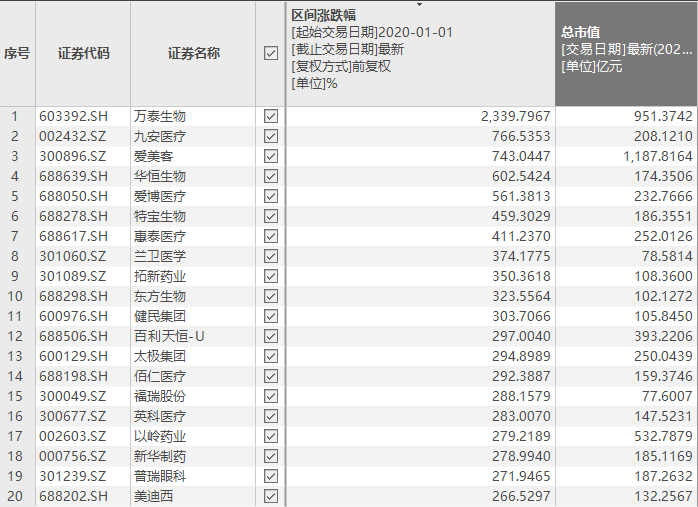

过去3年里,医药股的表现总体还是不错的,疫情的大趋势,带动了很多股票的巨大涨幅,如美股的mrna,A股的九安医疗、英科医疗、港股的康希诺生物,都是曾有着巨大涨幅的标杆。但最终能从疫情中留下什么的公司少之又少。

在疫情前半段,几乎所有医药都有研发的可能,所以基本是普涨的。但后面,大家发现很多企业的所谓新冠特效药研发只是口头行为,没有实际业绩催化的公司,最终还是打回原形。正如xbi显示,这3年里基本就是一个过山车。并且相比19年底还更低了。

疫情中的研发参与者,也没几个能从中获利丰厚,如康希诺生物,即便在进度上先拔头筹,最终也就造就了些许的收入后,业绩便又打回原形,股价也基本回到了疫情前的位置,而美股的诺瓦克斯和港股的腾盛博药,都还收不回研发投入,产生了负的回报。药物获益者也仅有辉瑞、mrna、bntx和科兴等寥寥公司。

除了医药研发,还有众多相关产业也随着兴旺,从手套到抗原,这些医疗耗材尽管说想象空间没药物大,但是靠需求堆量产生了实打实的巨额利润,而且这些公司的过往涨幅回吐幅度是很小的,也占据着3年涨幅榜的前列毕竟传统公司,钱赚了就是赚了,市场可能会给低PE,但绝不会给账面现金打多大折扣。

除此之外,在疫情药物研发开发的过程中,也催生了CRO订单数的增长,叠加全球化收入扩张的大趋势,CRO成为了医疗行业中最亮眼的板块。

后期在放开这段时间,还涌现了各类特效药与中药的大牛市。但也都是昙花一现,毕竟这个逻辑持续的时间太短了。但由于上涨时间靠后,现在还有较多的累计涨幅没有跌完,也因此如以岭药业等,涨幅榜上也还有一定名次。

所以从疫情这几年的走势可以看出,首先制药行业的竞争剧烈,成功与不成功的差别巨大,相比更传统,看起来更低端的医用耗材,药物研发的商业模式不确定性大得多,赚钱的概率也低。

其次,非持续性需求业务始终无法构成长期的估值基础,如疫情带来的利润,辉瑞作为疫情中最大的药物销售额受益者,其股价表现却非大型pharma里最优秀的,而即便是mrna这样的技术型公司,巅峰的PE也不过6倍,所以更重要的是,在长期药物上获得优势。

如我们看到礼来和诺和诺德在糖尿病的超长赛道再拓展到了减肥药,凭借glp-1的预期成为前二大的药企。

因为减肥赛道足够大,也足够长,这两家公司尽管利润还没开始完全反应,但估值已从传统pharma的20倍到40倍,带来的就是市值的飞升,从某种程度说,这反映的就是估值的提升相比利润的爆发更具涨幅空间。也反应了长期药物赛道才是药企应该把握的关键。

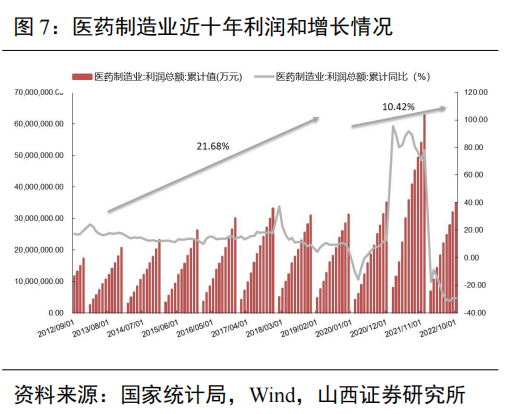

最后,新冠疫情的逻辑出清,是当下医药产业回调的最主要趋势,也是调整的根源。如图所示,我们正处于医药行业利润增速从过高到过低的修复。

二、创新逐渐迎来收获,优劣分化巨大

今年以来,大量医药公司下跌,一方面例如上面说的疫情大幅受益的公司,仍在进行逻辑出清,这个过程还得持续一段时间,知道资金完全将疫情逻辑反映完全。

CRO跌幅惨重,基本提前反应了增速的下降。但悲观之余,也不要忘了市场是提前反映的,等到相关医疗企业业绩真的下滑了,反倒有可能股价已经企稳回升,最典型的例子,就如恒瑞医药。

而另一方面,尽管行业表现不佳,仍有公司创出新高,如美股的传奇生物,在关键的3期临床试验CARTITUDE-4中表现出色。这意味着拥有了成为二线疗法的可能进而可以打开十亿以上美元销售额的空间。

过往集火PD-1这个大赛道里的几十家公司,基本都陆续退出了竞争,毕竟进度和疗效都没优势,对股价已经基本没有多少支撑作用,而已上市PD-1的公司,销售成绩达不到预期,同样股价没什么表现。最终只有潜在best-in-class的康方生物表现出色,仍然维持了较高的估值。

这种种现象意味着,如今做follow已经基本没有市场,模仿同类靶点的产品也基本不再受市场青睐,一堆模仿靶点还不如1-2个独创优势靶点药物。

人们对于公司的目标评价就是能否产出潜在的最优产品。

从18A开启上市的创新药元年至今,确实造就了一大批在此浪潮下取得成功的公司,他们还能靠fast-follow策略中足够fast来成为市场前锋,但如今,恒瑞停滞,信达的销售额也尚未达到多年前的销售额预期,更不用说整个创新药行业利润率始终无法克服销售费用和研发费用过高的问题了,投资者们还是低估了低门槛重复竞争的烈度。

百济神州做出了全球范围内潜在最佳的btk抑制剂,就意味着可以跳出国内的估值体系,同时PD-1单抗在国内也领先,这使得其股价表现依然出众,慢慢走向了国内医药企业一哥的位置。

小的公司只要做得出差异化的best产品,不怕没有BD,也不怕没有海外大公司抛出橄榄枝,更不怕市场会低估,哪怕在港股,只要优质产品定价错误,大pharma们转手就是一个收购,所以说,真创新和模仿者的距离剧烈拉大,将是新医药是时代的关键逻辑。

成功者与失败者分化巨大,同一赛道并不意味着大家都能分一杯羹,而是赢家拿下市场,输家还得倒贴,这种格局之下,医药股的分化也就不难解释了,往后看,很多同一时期上市的公司,有些走向千亿市值,有些走向破产,都是很合理的现象。

三、国内市场有望复苏,但仍无法撑出大预期

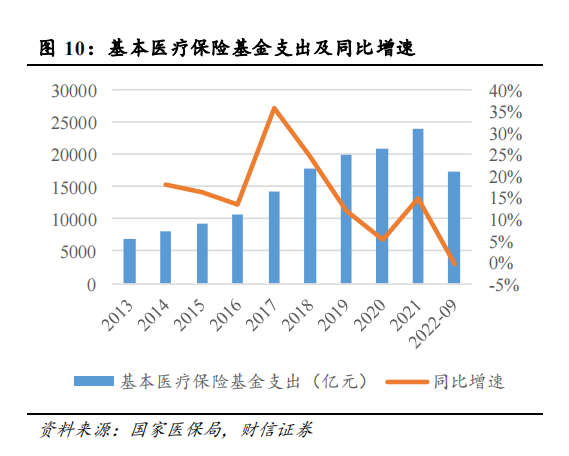

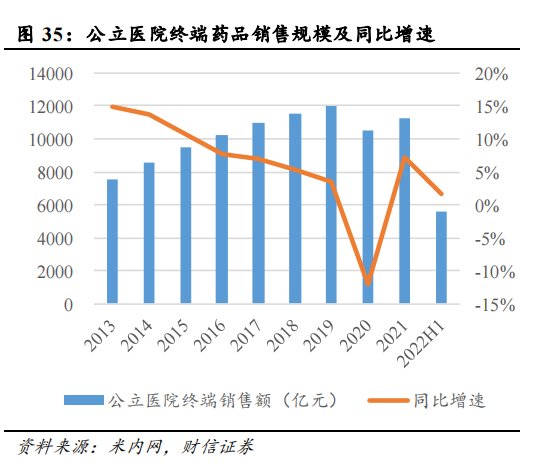

在过去的几年里,我们看到了老龄化的趋势确实驱动了行业的需求上升,但客观来讲,整个市场的大扩张仍是不明显的,毕竟财政的约束是必然的。

对比很多创新药和器械公司的产品销售愿景,大部分在国内市场仍是不及预期,原因是一方面,这几年的国内医保支出并没有因为老龄化提升太多,而增速中的增量部分,又更多地给到了疫情相关产业。

所以国内医疗市场,整体赛道的增速总是不及预期。结构性的分化首先很明显,传统药企必须给创新挪空间,例如这3年,港股创新药企的年化营收增速高达70%。毫无疑问,有公司增速高于行业,那就有公司低于行业,那些传统的药企,则是在行业低增速环境下发生了倒退。

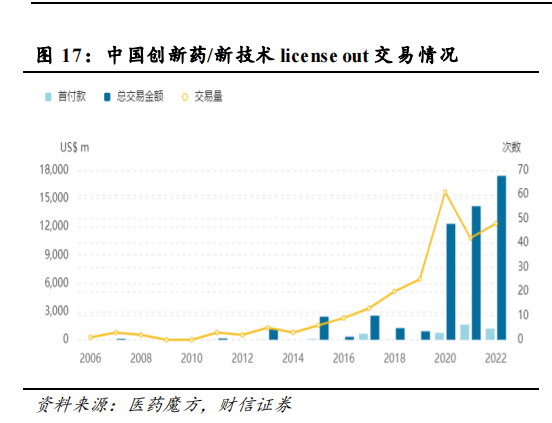

对于国内医疗企业来说,高增长的必要条件还是要两条腿走路,在国内市场以外开拓全球空间。

在国内出年销售10亿+的新药都有一定难度,然而在海外,这并不是难做到的,而且一个better产品,数亿美元的预期,就能撑起几百亿人民币市值的公司。纵观超额表现的医药公司,其都是两条腿走路非常强势的。

其实这么多年来,无论是估值扩张还是业绩爆发,具有代表性的医药公司都是靠全球化完成的,CRO的亮眼成长离不开承接海外订单,新冠耗材里具有代表性的公司,也基本是出口业务爆发,迈瑞医疗不但是国产替代,很大程度上海外增速也不错,至于药企,百济神州从开始就面向海外,而恒瑞迟迟打开不了海外市场,最终造就了市值的反超。

所以说下注医药行业的逻辑绝不是国内老龄化,单靠一个老龄化,是做不出什么增长的,而是人才优势下的产业全球化扩张,没有后者逻辑的公司,注定不会是一个好的标的。

四、结语

目前是一个医疗产业较为分化的时间点,疫情退散,这种偶发性的业绩和逻辑,都需要出清完毕,也因此,业务还在回落中的,应该继续过往回吐涨幅,还有很长一段时间的调整空间。但也应该注意到,有些非疫情的医疗需求回暖,将导致一些传统的医疗产业增速恢复。

美股今年领涨的药企,基本也都是各类非疫情相关的,细分创新方向的表现多点开花。所以投资者规避前面景气的方向是合理的选择。科伦药业、艾利科技,都是这种非疫情方向回暖的典例。

而国内医疗市场实际上不应该放太多期待,这决定了行业整体的超额收益很少,更多还是靠产业出口。CRO是少有的过去3年医药整体最牛的板块,正是来自全行业的海外增长趋势,也可以看到,国内药企向海外授权的比例正大幅提升,这是要把握的行业趋势。倘若再继续累计爆发,那么显然,行业整体可说的故事也多起来了。

但整体,还是不要抱着侥幸心理,例如认为医疗行业会跟Ai一样,因为它们同样估值很虚,前景广阔,等待机会就又有一波全体猛涨,可以在其中浑水摸鱼。

这种机会不一定会再次出现,客观的现实已经告诉了我们,有公司新高同时,有公司会新低,当一个行业进入冷静期,人们不再为一个空泛的题材口号付出溢价,而是发现商业竞争残酷而难以规避时,现实本该如此。