热门资讯> 正文

机构:四维度量化外资风险偏好,仍看好港股二季度做多机会

2023-04-26 13:34

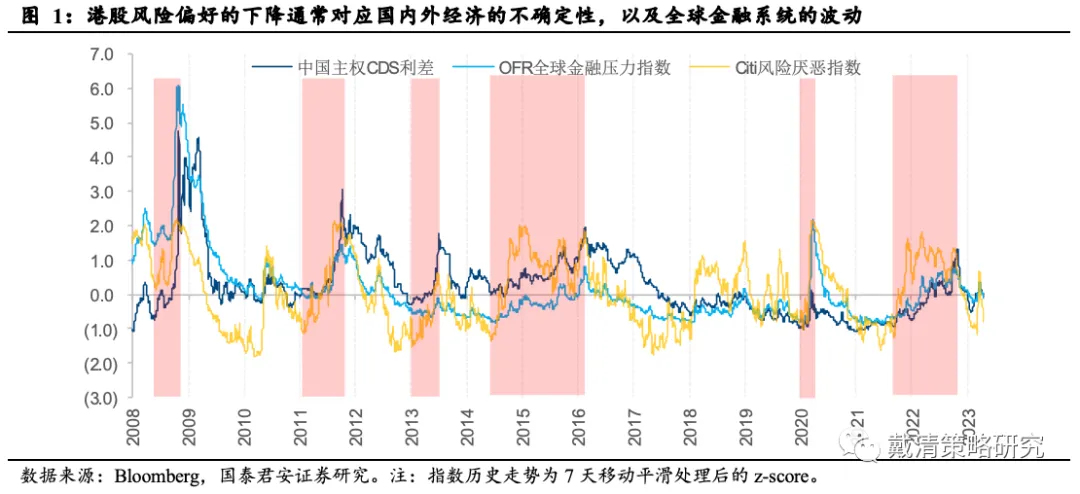

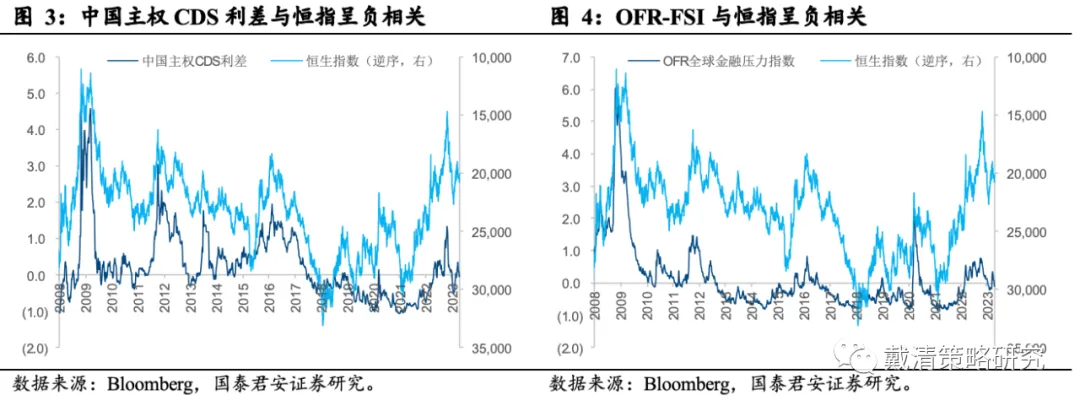

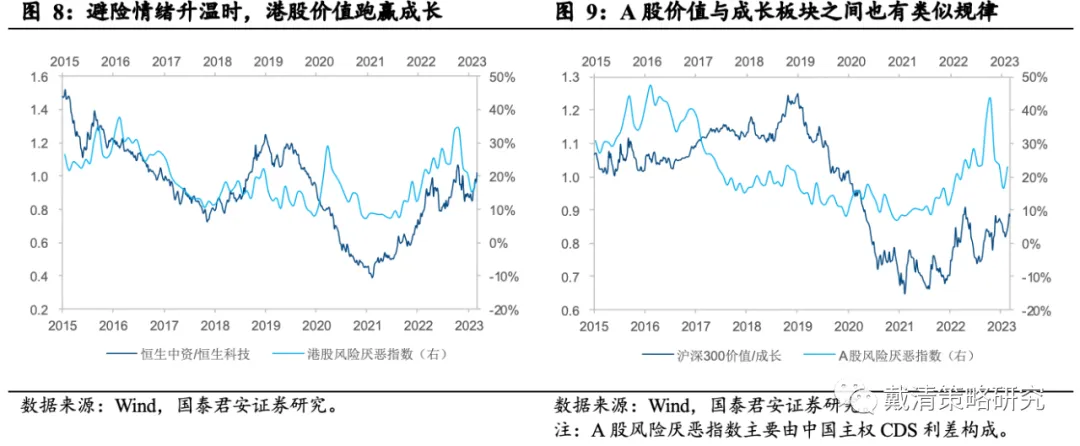

我们在之前的报告中曾提出从三个维度构建外资对港股的风险厌恶指数,用以衡量当前港股投资者的风险偏好:1)中国主权债的信用违约互换利差,用以反映海外资金对中国经济、政策等方面不确定性的担忧;2)全球金融压力指数,包含全球主要权益市场估值水平、信用利差、资产波动率等,用以衡量全球金融系统的稳定性;3)花旗风险厌恶指数,用以反映美股市场的风险水平。其中,前两者对港股影响较大。从以上三个相关指数的历史表现来看,港股风险偏好的下降通常对应国内外经济的不确定性,以及全球金融系统的波动。

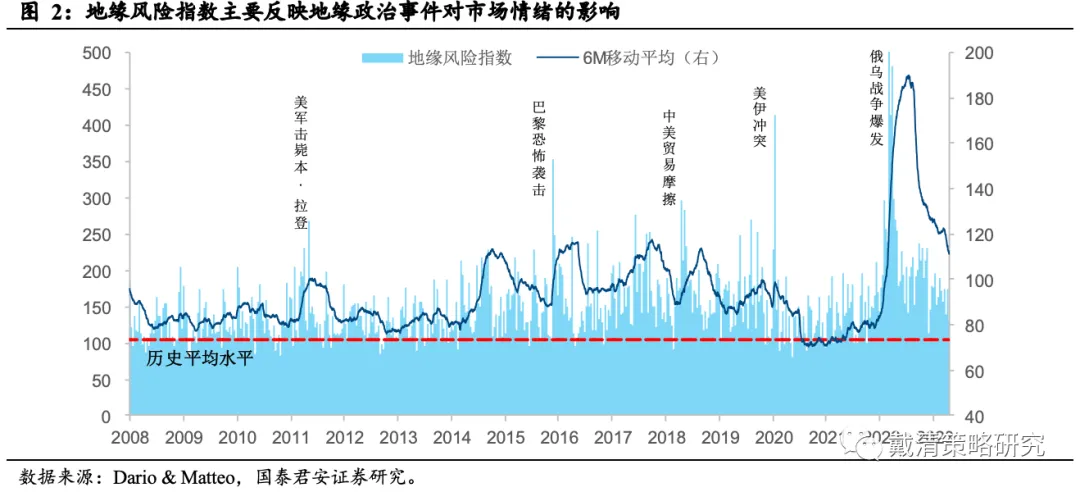

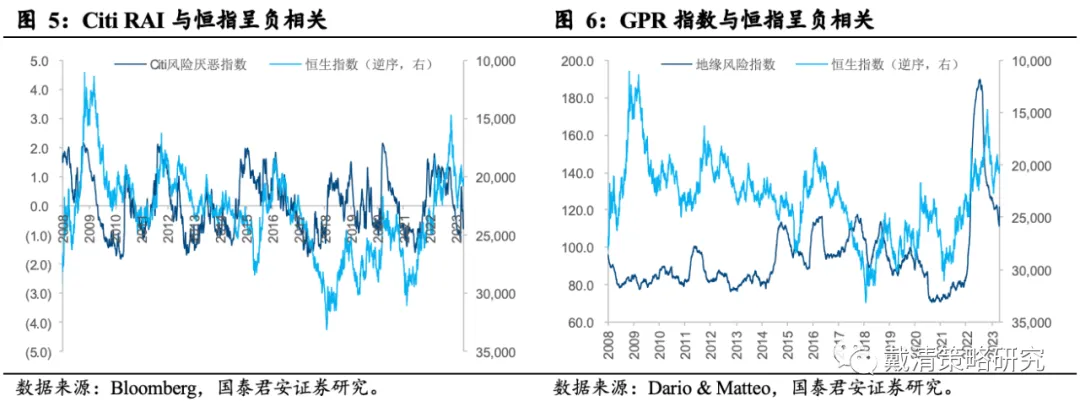

在此基础上,我们又加入了地缘风险指数,以便于更全面地反映风险事件的对市场情绪的影响。由于上述三个维度的指数对于地缘政治方面的事件对风险偏好的影响反映并不明显。为此,我们引进了地缘风险指数,以反映大国博弈、军事冲突等地缘政治动荡造成的影响。优化后的风险厌恶指数与恒生指数的相关度达到-0.8,能够更好地量化港股风险偏好水平,为短期择时提供参考。

从港股风险厌恶指数当前的位置来看,外资的风险偏好尚未因中美紧张关系反复而出现明显下修。截至4月21日,国君港股风险厌恶指数按周环比上升1.2个百分点,相比上个月同期仍下降5.7个百分点;当前风险厌恶指数仍略低于2008年以来的均值。我们认为港股风险偏好受影响较小,一方面是由于近期国内一季度经济数据超预期,同时地产政策再现积极催化;另一方面,美国近期的零售、劳动力等数据,以及部分领先指标均显示经济下行正在加速,市场对美联储的加息预期再度降温。两者叠加对应的是经济和金融系统不确定性的下降,从而部分抵消了中美关系反复带来的影响。

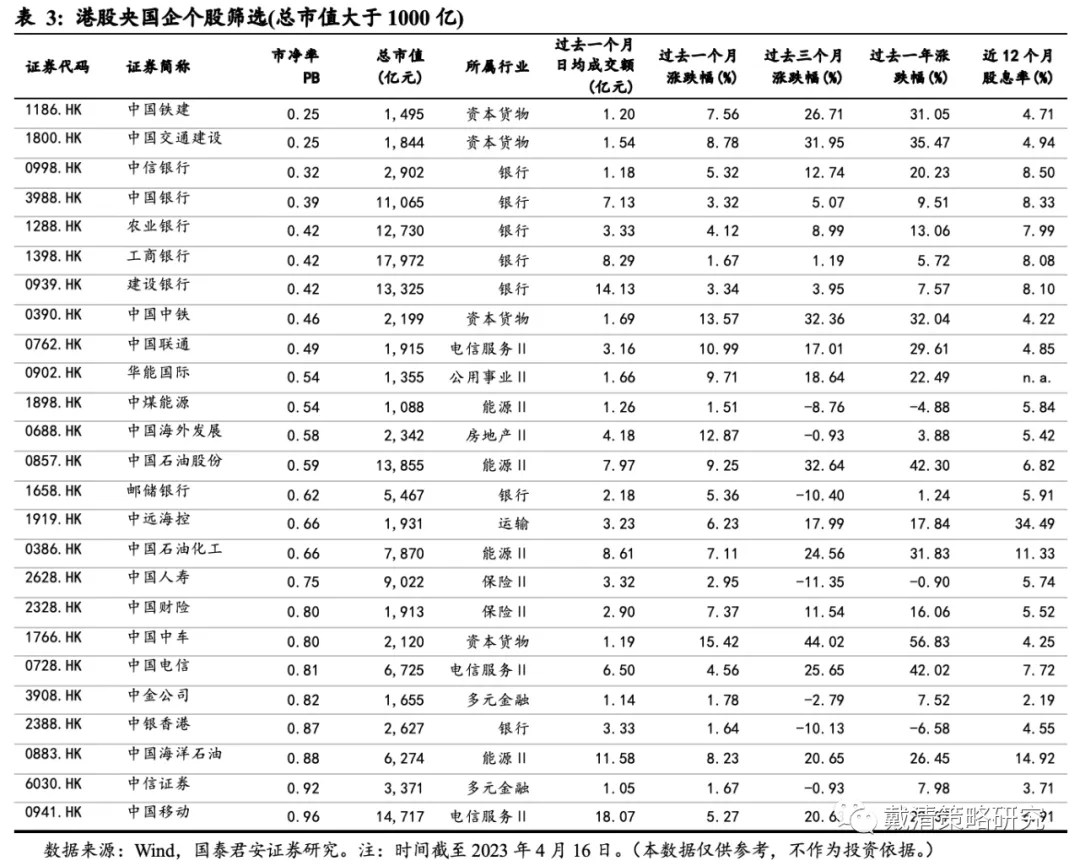

短期而言,地缘政治风险预期仍会对市场造成扰动,建议关注高股息+“中特估”相关的央国企。在港股表现不佳或市场偏波动的时期,价值股通常表现更佳。同时近期市场仍较为关注中国特色估值体系重构,短期内建议关注高分红、低估值、资本开支少且ROE有望提升的央国企。

中期来看,“东升西落”的逻辑或将再度演绎,我们仍看好港股二季度做多机会。中期布局建议继续关注弹性品种,例如恒生科技、创新药、消费电子、半导体、以及传统特色消费行业等。

风险因素:1)国内经济复苏进度不及预期;2)美联储超预期收紧;3)中美关系超预期反复。

正文

1. 衡量港股风险偏好的四个标尺

我们在之前的报告中曾提出从三个维度构建外资对港股的风险厌恶指数,用以衡量当前港股投资者的风险偏好:1)中国主权债的信用违约互换利差,用以反映海外资金对中国经济、政策等方面不确定性的担忧;2)全球金融压力指数,包含全球主要权益市场估值水平、信用利差、资产波动率等,用以衡量全球金融系统的稳定性;3)由于港股市场受美股波动影响,我们选取花旗风险厌恶指数,以反映美股市场的风险水平。上述指标数值越高,说明市场避险情绪越明显。

港股风险偏好的下降通常对应国内外经济的不确定性,以及全球金融系统的波动。从以上三个维度相关指数的历史表现来看,外资对港股的风险偏好主要取决于中国经济基本面和海外金融系统的稳定性。以往出现避险情绪升温的时期包括:2008-2009年次贷危机;2011年欧债危机;2013年初外需不振、国内消费需求衰退;2014-2015年国内经济结构调整、产能过剩,叠加房地产投资下滑;2020年一季度海外疫情扩散;2021下半年-2022年国内维持疫情防控,经济下行压力逐渐扩大。

在此基础上,我们又加入了地缘风险指数,以便于更全面地反映风险事件对市场情绪的影响。上述三个维度的指数对于地缘政治方面的事件对风险偏好的影响反映并不明显。例如2018年以来中美关系反复、自2022年2月起俄乌冲突持续发酵等;但除去疫情造成的扰动之外,指数并未出现系统性的抬升。为此,我们引进了地缘风险指数(GPR),以反映大国博弈、军事冲突等地缘政治动荡造成的影响。

我们将上述四个维度衡量港股风险偏好的指标进行拟合,构建出国君港股风险厌恶指数。通过对上述指标计算历史分位数,并赋予不同的权重,我们对之前构建的港股风险厌恶指数进行了优化。优化后的风险厌恶指数与恒生指数的相关度达到-0.8,能够更好地量化港股风险偏好水平,为短期择时提供参考。

2. 地缘风险影响有限,仍看好港股二季度做多机会

近期美国接连宣布对华实施新的制裁措施,港股风险厌恶指数环比有所上升,但仍位于历史平均水平附近。截至4月21日,国君港股风险厌恶指数按周环比上升1.2个百分点;相比上个月同期仍下降5.7个百分点。当前风险厌恶指数仍略低于2008年以来的均值,且低于2022年6月中旬时的水平(当时美国曾宣布拟增加对华投资限制),表明外资对港股的风险偏好尚未因中美紧张关系反复而出现明显下修。

我们认为港股风险偏好受影响较小的主要原因有二:1)近期国内一季度经济数据超预期,同时地产政策再现积极催化,令国内经济的不确定性有所减弱;2)美国近期的零售、劳动力等数据,以及部分领先指标均显示经济下行正在加速,市场对美联储的加息预期再度降温。两者叠加对应的是经济和金融系统不确定性的下降,从而部分抵消了中美关系反复带来的影响。

短期而言,地缘政治风险预期仍会对市场造成扰动,建议关注高股息、低估值的央国企。在港股表现不佳或市场偏波动的时期,价值股通常表现更佳。同时近期市场仍较为关注中国特色估值体系重构,短期内建议关注高分红、低估值、资本开支少且ROE有望提升的央国企。

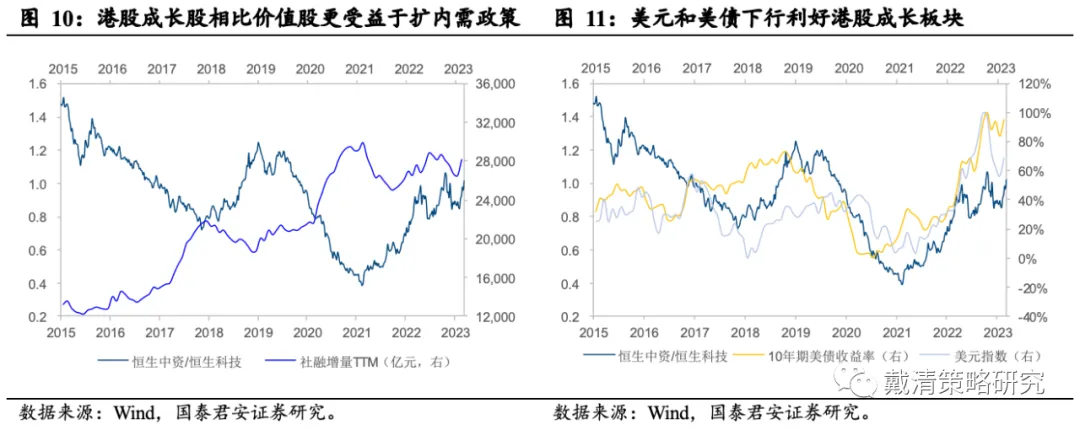

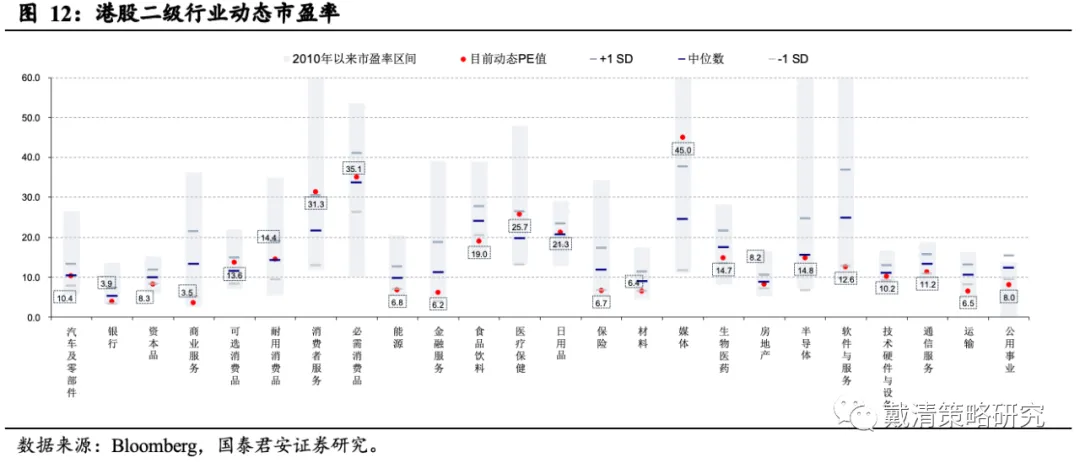

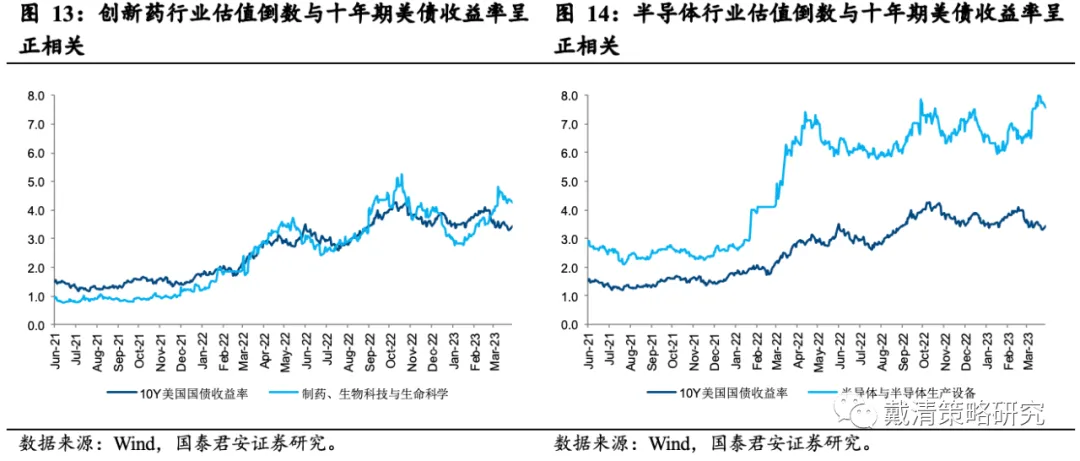

中期来看,“东升西落”的逻辑或将再度演绎,并利好港股成长板块:1)海外利率回升压制信贷的效果或开始显现,二季度对外出口仍有下行压力。外需走弱的背景下,扩内需措施力度的加码值得期待,从而带动港股企业盈利预期上修。2)二季度美国通胀趋势向下叠加银行业流动性风险引起的信贷收缩,或有助于美联储提早结束加息。美元美债再度进入下行通道,将支持港股反弹。

中期布局建议继续关注弹性品种。1)海外流动性敏感的行业,例如恒生科技指数和创新药等。2)布局行业景气周期仍在寻底,静待拐点到来的行业,如消费电子、半导体和汽车等。3)港股特色消费,业绩修复较为确定,经历2023年2~3月调整后,上涨空间再次打开。

3. 风险因素

1)国内经济复苏进度不及预期;2)美联储超预期收紧;3)中美关系超预期反复。

风险提示: 投资涉及风险,证券价格可升亦可跌,更可变得毫无价值。投资未必一定能够赚取利润,反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前,投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情,请细阅相关销售文件,以了解更多资料。倘有任何疑问,应征询独立的专业意见。

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?