热门资讯> 正文

机构:科技新浪潮,港股中特估有哪些投资机会?

2023-04-21 09:53

1、海外资金面:美国经济下行,美债收益率和美元抵抗式回落

美联储保持鹰派的时间越长,美国经济和金融领域暴露的风险越多。3月份美国中小银行危机,显示了美联储的激进加息对美国金融体系脆弱部分形成质变式冲击。

美国中小银行危机暂时有所缓和,但银行体系资产端和负债端仍承受压力。负债端,联储及财政部的及时介入解除了中小银行的存款挤兑风险,银行体系存款流失的现象仍在继续。加息周期中,存款利率调整滞后,2022年二季度开始,美国银行业存款持续流失。硅谷银行事件爆发后,货币基金规模快速上升。资产端,利率大幅上升伴随着银行资产的减值损失,商业地产是中小银行资产结构中的潜在薄弱环节。

中小银行危机之后,美国信用紧缩风险或是灰犀牛。3月以来,金融条件重新开始收紧。工商业部门贷款同比增速已经见顶回落,信贷供给和需求都收缩;地产部门住宅地产销售回落,商业地产的信贷增速已经开始高位震荡,关注中小银行危机的后续影响。消费者部门信用卡消费仍有韧性,其他贷款已经随着汽车等耐用品消费的回落而早早下滑。

美国经济下行压力增大,后续季报期有杀盈利风险。美国消费动能下行。根据测算,美国低收入人群(底层25%)的超额储蓄可能于2023Q2耗尽。房地产市场下滑。制造业PMI 2022年11月跌破50,并持续在低位。美国制造业、批发商、零售商库存水平修复至高位,补库存的支撑消退。

美债长端利率中期下行是大趋势,但是短期可能会有抵抗式反弹。首先,联储5月之后,就算是停止加息,但是,降息预期可能有波折。第二,市场对于年内降息的预期可能属于过度“抢跑” ,短期美债长端利率难以进一步下行,可能阶段性反弹。第三,6-8月份X日之后,TGA账户回补,长债利率可能反弹。

美股盈利下行和风险溢价上行的风险尚未充分释放,小心6-8月。美债长端利率中期下行是大趋势,利率对于科技股估值的影响弱化,基本面成为主导因素,AI驱动全球科技新浪潮。

2、中国基本面:2023年中国经济复苏是全球宏观的强逻辑

2023年中国宏观展望:温和复苏,寻找结构亮点。亮点1:中国的贸易拉动核心正逐步由发达经济体转向新兴经济体。亮点2:出行为代表的服务消费链条修复。亮点3:基建、制造业投资拉动投资增速,其中,中游设备投资增速明显强于整体制造业投资,维持高增长。亮点4:地产销售回暖、竣工面积高增长,而新开工意愿仍然低迷。

中国通胀阶段性偏弱,政策空间大于全球其他主要经济体。稳中求进、推动经济整体好转仍是今年政策措施的基本取向。

流动性环境总体温和,政策引导资金流向实体,金融监管或已有所趋严。宏观层面有利于风险资产:经济维持温和复苏的格局,流动性环境相对温和,资金利率中枢维持稳定。

2023年复苏和放开的宏观背景下中国的中、微观领域盈利和信心有望恢复。2023年有望实现困境反转的细分行业集中在地产链、出行链、大消费及信创、传媒与半导体等。

3、 中国股市中期展望:螺蛳壳里做道场,温和复苏找结构

维持A股2023年的判断:顺势而为,拥抱新时代的新机遇。2023年中国经济有望复苏,A股上市公司整体盈利有望改善,信心有望恢复, “稳增长、稳就业”的政策环境将持续。总之,A股2023年没有系统性风险,结构牛市特征越来越明显,但是要关注行情轮动的跷跷板风险。

港股行情:磨底突围,价值重估要靠经济复苏和中资定价权。

投资策略:复苏主线找机会,螺蛳壳里做道场,向阳花木易为春。

主线一:温和复苏+政策利多催化,挖掘超预期的结构性机会——“数字经济”为代表的科技成长和先进制造业。数字经济可能是新的科技浪潮,AI目前处于底部的顶部,但数字经济方兴未艾。半导体:静待2023年景气周期反转。

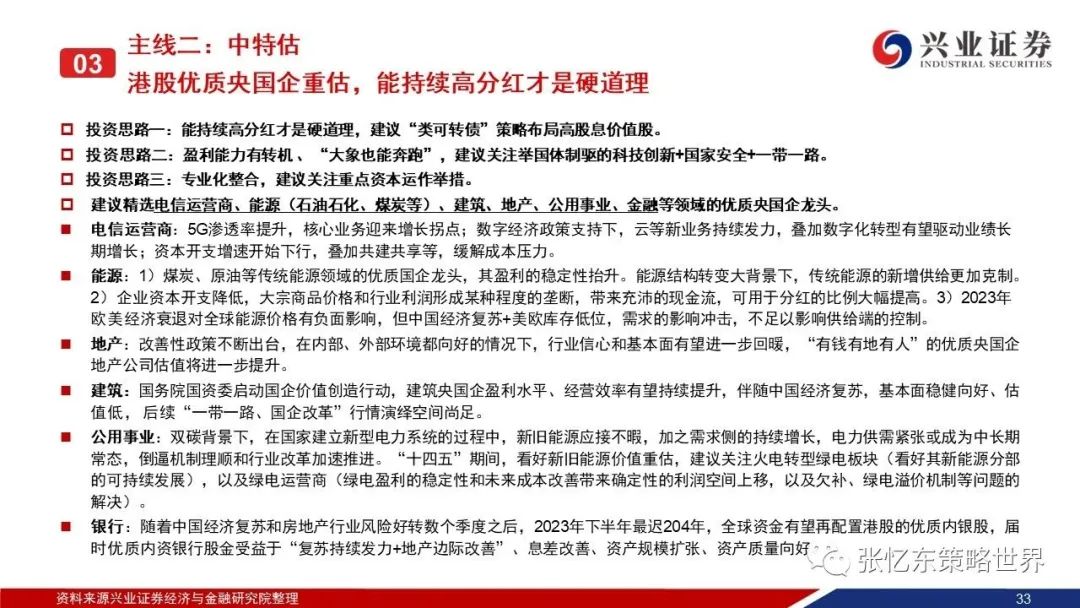

主线二:中特估——港股优质央国企重估,能持续高分红才是硬道理。投资思路一:能持续高分红才是硬道理,建议“类可转债”策略布局高股息价值股。投资思路二:盈利能力有转机 、“大象也能奔跑”,建议关注举国体制驱动的科技创新+国家安全+一带一路。投资思路三:专业化整合,建议关注重点资本运作举措。

主线三:“中国复苏+人民币升值”宏观逻辑下的机会。中期,平淡中寻找新奇,寻找有性价比且基本面可能超预期的机会,掘金出行链、互联网、数字经济、新能源、医药等领域。“需求在中国、成本在海外”的周期类股,受益于中国复苏和低库存,受益于人民币升值。

免责声明:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,亦并非旨在提供任何投资意见。有关内容不构成任何专业意见、买卖任何投资产品或服务的要约、招揽或建议。本页面的内容可随时进行修改,而本公司毋须另作通知。本公司已尽力确保以上所载之数据及内容的准确性及完整性,如对上述内容有任何疑问,应征询独立的专业意见,本公司不会对任何因该等资料而引致的损失承担任何责任。以上内容未经香港证监会审阅。

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?