热门资讯> 正文

美联储金融压力指标拉响警报!押注降息的人已豪赚千万美元离场

2023-03-30 11:40

- 美国金融(AFG) 0

- 美国银行(BAC) 0

- 标普全球(SPGI) 0

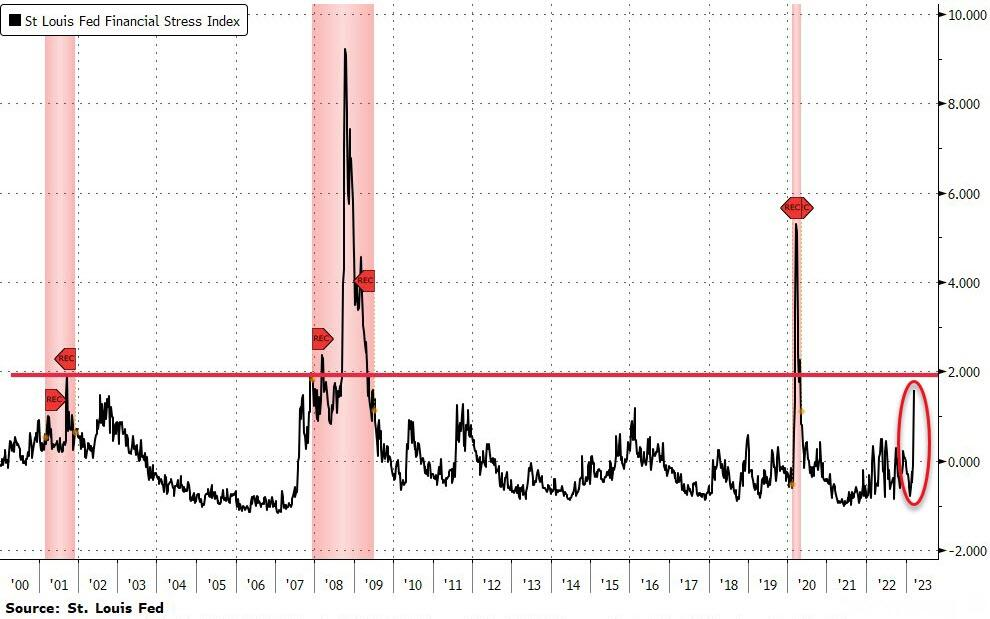

彭博跨资产策略师Ven Ram最新撰文称,现在发出痛苦信号的不仅仅是信贷市场。美联储关注的一个关键晴雨表——圣路易斯联储的金融压力指数(St. Louis Fed Financial Stress Index),也在传递有关美国经济状况的类似信息。

圣路易斯联储金融压力指数是根据反映美国金融市场压力的18个变量合并而成的综合指数,主要包括三大类∶7个利率指标、6个利差指标以及5个其它指标,该压力指数的数据最早可追溯到1993年12月,是一个名副其实的一站式金融压力观测指标。高收益债券和投资级债券之间的利差是该指标的主要变量之一。

该指标的初始均值被故意设置为零,意味着金融市场处于“正常”状态,如果高于零则表示压力上升。目前,该指数最新报1.57,为疫情爆发初期以来的最高水平。

在本月初欧美银行业风暴导致全球市场剧烈波动之后,市场在过去几天表现得相对平静。但美联储面临的关键问题是,信贷息差扩大和美国国债收益率曲线再次趋陡,这两种情况的同时出现,表明经济已经受到了伤害。

对于利率交易员而言,这种伤害会导致美联储最终降息,尽管美联储主席鲍威尔在上周的FOMC会议上已经给美联储将考虑今年降息的想法泼了一盆冷水。就目前而言,政策制定者最大的希望是,当前的平静将持续足够长的时间,以防止经济跌落悬崖。

标普认为,虽然近年来预期已久的美国经济衰退尚未演变成为现实,但3月10日硅谷银行的倒闭增加了美国经济硬着陆的可能性。标普全球评级周一在一份报告中表示,尽管面临挑战,但目前的情况表明美国经济具有弹性。标普指出,2023年美国经济疲软将使今年晚些时候的就业市场走低。通胀可能已在2022年第三季度见顶。由于某些行业的供应链持续中断,预计通胀将保持在高位。而由于存在高度的不确定性,预计联邦基金利率仍将在5月达到5.00%-5.15%的峰值。

值得一提的是,近几周的银行业动荡促使押注美联储降息的交易重新入场。其中一笔押注美联储将在年底前将基准利率降至1.5%的交易在2月份几乎损失殆尽,但银行业危机爆发后重新入市,而且在大赚1000万美元后疑似已经获利离场。

据悉,这笔交易涉及10万份有担保隔夜融资利率期权的看涨利差合约,最初购买价格约为375万美元。周三此人卖出了2万份这种结构的合约,自上周以来,他还进行另外两次大规模抛售,目前接近完全平仓,利润约为1000万美元。

免责声明:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,亦并非旨在提供任何投资意见。有关内容不构成任何专业意见、买卖任何投资产品或服务的要约、招揽或建议。本页面的内容可随时进行修改,而本公司毋须另作通知。本公司已尽力确保以上所载之数据及内容的准确性及完整性,如对上述内容有任何疑问,应征询独立的专业意见,本公司不会对任何因该等资料而引致的损失承担任何责任。以上内容未经香港证监会审阅。

推荐文章

美股机会日报 | 经济数据强劲!美国1月非农就业大超预期,纳指期货涨至0.6%;AI应用股业绩超预期,Shopify涨超10%

资金复盘 | 北水净买入港股超48亿港元,逾7亿港元抢筹腾讯

华盛早报 | “AI威胁”波及华尔街!财富管理公司全线暴跌;豆包官宣“参战”!春节AI红包战愈演愈烈

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价