热门资讯> 正文

一夜获得4000%回报!银行业闪崩的大赢家出现

2023-03-29 22:40

对于期权交易员来说,押注签名银行和SVB的股价将暴跌是最容易的部分,而试图套现则变得更加困难,对许多人来说,成本也出乎意料。

两周前,这两家银行破产,并被监管机构接管,这基本抹去了其股票的价值。对于持有看跌期权的投资者来说,这一结果应该是个好消息。

然而,到目前为止,部分看跌期权持有者在某种程度上陷入了证券业的困境。签名银行和SVB的股票在破产后均已停牌,但已于本周二开始在场外市场交易,这可能会让交易员在经历了一周多的不确定性后抛售头寸。

一些交易员表示,他们的经纪商让他们难以行使期权。其他人则表示,他们不得不向经纪商提供数千美元的抵押品,只是为了保持平仓的可能性。部分持有者在提及套现难题时表示:

“我们谁也没有预料到这种摩擦和不确定性。”

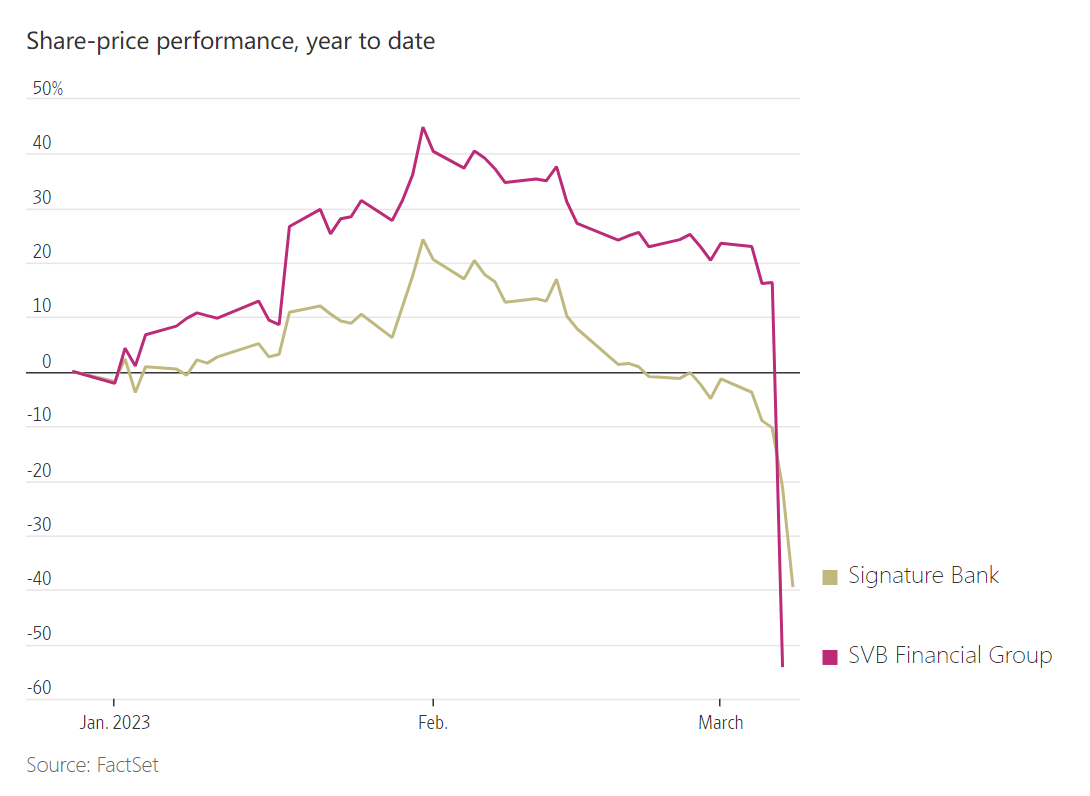

签名银行和SVB都是美联储大举加息周期的最大受害者。在被监管机构接管之前,这两家银行的股价分别为70美元和106.04美元。FactSet的数据显示,周二,它们在场外交易市场的价格跌至不到1美元。

不同寻常之处在于,破产或被政府关门的威胁在它们崩盘时并没有反映在股价上。以Avaya控股和Party City控股为例,在今年早些时候正式申请破产前的几周,这两家公司的股价都低于1美元。

券商此前对SVB和签名银行这2只股票的估值截然不同。富达认为这2个股票的估值为零,嘉信理财则认为签名银行的估值为64.60美元,SVB的估值为39.25美元。

另一个复杂因素是,没有可供券商参考的历史剧本。在10年前的上一轮银行倒闭中,当今市场的期权狂热并未出现。与此同时,社交媒体在如今投资中的作用有所增强。在这种情况下,喜欢在社交网站上交换经验的交易员们正通过这些平台来发泄他们的不满。

一位交易员称,他本月买入了与签名银行相关的看跌期权,如果该股在几天内跌至65美元,这些看跌期权就能兑现。而在签名银行破产后,为保持其空头头寸,他又向Robinhood账户存入了2万多美元,周二该股重新开始交易时,他平仓了。

Robinhood的一位女发言人称,该公司允许这类期权于3月17日到期的客户行权,并将“随着期权到期日期的临近”向其他客户提供“细节”。

Robinhood发言人称,该公司最近对SVB的估值为39.40美元,跟该股停牌前的最后一次盘前交易价持平。与此同时,其将签名银行的股价定为70美元,这是该银行最后的收盘价。经纪公司Tastytrade首席执行官谢里丹(Scott Sheridan)称,其公司希望客户在行使看跌期权后拿出足够的现金在公开市场上购买股票。

他说,这在一定程度上是因为股票最终走势不确定,他列举了一些案例,比如2021年的meme股狂热,当时少数股票在不考虑基本面的情况下飙升。另一个值得注意的例子是,在赫兹全球控股公司申请破产后,个人投资者大举买入该公司股票,希望推高股价,尽管在此类重组过程中,股东通常会蒙受损失。谢里丹表示:

“这更像是一门艺术,而不是一门科学。我们正在调查每个账户,我们必须在客户满意度和公司风险之间取得平衡。”

39岁的工程师比塞尔(Andrew Bissell)说,他预感Signature Bank的情况会变得更糟,所以他也买了相关的看跌期权,在政府救助计划结束后,他给自己的经纪公司打了多个电话,并联系了中央期权清算所,要求行使自己的期权。经纪人告诉他,他需要交更多的现金。

比塞尔一度联系其父母,申请了10万美元贷款,存入自己的经纪账户,以履行这些合约。最终,该公司表示,他不需要为这笔交易支付那么多现金,他估计这笔交易可以为他赚到数万美元。他拿出了足够的现金在公开市场上购买股票。周二,他套现了。他说,他最近在做空银行的期权交易中获得了约4000%的回报。