热门资讯> 正文

雷曼之后,5个危险信号首次同时出现

2023-03-23 17:26

尽管美股乃至全球市场在年初至今表现都还算颇具韧性,但危险的信号已经接连出现。而一些大行的策略师已经看到了这一点。

摩根士丹利的Michael Wilson本周警告称,熊市将“恶性”结束,将股市拖入新的周期低点。

该行的全球研究负责人Katy Hubary也表达了类似的观点,她写道,在过去的一年里,市场一直在争论收益率曲线倒挂(历史上一直是美国衰退的前兆)是否意味着,鉴于当前环境的关键特点,这次衰退是不可避免的。

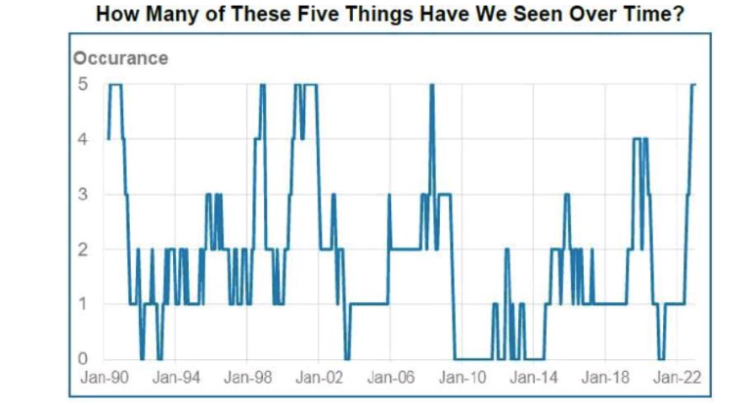

Katy Hubary指出,摩根士丹利跨资产战略团队最新发布的一个“有趣的部分”,该部分考察了五个宏观发展的汇合点,这些事件与美债收益率曲线倒挂的叙事一致,认为经济开始放缓并导致风险资产急剧下降。

这五个宏观事件分别为:

与三个月前相比,标准普尔500指数的远期收益正在下降;

收益率曲线反转(或在过去12个月内一直反转);

失业率低于平均水平;

美国制造业PMI低于50;

净利率超过40%的美国银行正在收紧贷款标准。

历史经验表明(如图表所示),这五个事件往往在重大市场危机(2007年、2001年)之前聚集在一起,即“今天所有五个事件都发生了,这是罕见的。”

对于股市投资者来说,这是真正值得注意的风险。正如摩根士丹利团队所强调的那样,自1990年以来,这些条件越多,全球股票表现往往越差。

免责声明:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,亦并非旨在提供任何投资意见。有关内容不构成任何专业意见、买卖任何投资产品或服务的要约、招揽或建议。本页面的内容可随时进行修改,而本公司毋须另作通知。本公司已尽力确保以上所载之数据及内容的准确性及完整性,如对上述内容有任何疑问,应征询独立的专业意见,本公司不会对任何因该等资料而引致的损失承担任何责任。以上内容未经香港证监会审阅。

推荐文章

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

春节休市提醒 | 港股除夕下午休市,大年初四开市;美股下周一休市一日

千亿资金需求下 OpenAI本周在ChatGPT上线广告

华盛早报 | 美股、金银全线暴跌,纳指跌超2%!韩国人再度扫货中国股票,大举买入MINIMAX、澜起科技;节前央行1万亿元买断式逆回购来了

美国联邦贸易委员会:苹果新闻偏袒左翼媒体、打压保守派内容

美股机会日报 | 就业数据转弱!美国至2月7日当周初请失业金人数超预期;存储概念股盘前齐升,闪迪大涨超7%

要点速递!《跑赢美股》春节特别直播核心观点总结

道指“一枝独秀”连创新高!特朗普喊话还能翻倍,轮动行情下如何平稳“上车”价值股ETF?