热门资讯> 正文

霍华德·马克斯最新备忘录:不太可能在短期内回归刺激性政策,基准利率未来或维持在2%-4%

2022-12-14 19:21

2009年到2020年,美国迎来了历史上最持久的牛市,标普500指数10年复合年化收益率高达16%。

而这一切,在今日来看,已成为过去式。

橡树资本联合创始人霍华德·马克斯12月13日晚最新发布的备忘录,便以《沧海桑田》(See Change)为题,详述了过去一年我们经历的种种变化。

回顾自己53年的投资生涯,霍华德认为,经历了许多经济周期、狂热与恐慌后,只有二次变化堪称真正的“巨变”,而我们现在或许正在经历第三次。

过去40年来,低息环境为经济和企业带来融资便利,同时也给投资者带来了持股价值的增长。

霍华德认为,怎么形容过去40年中利率下降带来的影响都不为过,投资者在其间赚取的很大一部分收益都来于利率下降带来的红利。

但显然,低利率在过去一年发生了逆转。

通货膨胀创近40年来新高,利率从历史最低水平逐级回升,市场信心也从全然的乐观回落。

而且目前市场上有各类债券,即使在考虑违约风险后,它们仍能提供可比于权益类资产的收益率。

对此,霍华德写道,如果你认同当前的市场环境与过去全然不同,那就理应赞同,在过去表现最好的投资策略未必还能适用于未来。

先来看投资报精译提炼的要点金句:

1.举一个例子,在一年前的低回报环境中,高收益债券的收益率大概在4%-5%。

许多新债发行的收益率都在3字头,并且至少有一只债券的收益率甚至是2字头。

对于要求回报率在6%或者7%水平的机构来说,这些债券的作用相当有限。

现在,这些债券的收益率已经在8%附近,

这意味着,即使在考虑违约风险后,它们仍能提供可比于权益类资产的收益率。

各种类别的信贷工具已经具备相当的潜力,来帮助投资者实现收益率目标。

2.尽管最近的一些通胀数据令人振奋,但是,劳动力市场仍然非常紧张,工资在上涨,经济在强劲增长。

全球化正在放缓或逆转。如果这种趋势继续下去,我们将失去其提供的重要的通缩帮助。

(重要的是,耐用消费品价格在1995-2020年间下降了40%,毫无疑问是由于低廉的进口商品价格,我估计这使得通货膨胀率每年下降0.6%。)

在宣布战胜通胀之前,美联储不仅需要确信通胀已经接近2% 的目标,还需要确信通胀心理预期已经消失。

要做到这一点,美联储可能希望看到实际联邦基金利率为正——目前为负2.2%。

因此,尽管美联储似乎有可能放慢加息步伐,但它不太可能在短期内回归刺激性政策。

3.美联储很可能希望维持极高的名义利率,以便未来在需要刺激经济时提供降息的空间。

2008年以后开始投资的人——或者记忆不深刻的资深投资者——可能会认为如今的利率高企。

但他们并未考虑更长的历史,这意味着我们没有明显的理由说利率未来将会更低。

这就是我为什么相信未来几年的基准利率更可能在2%-4%(也就是与当下相距不远的水平),而非0-2%。

4.在我来看,我们不可能迅速回到全球金融危机之后的那种乐观与宽松之中。

投资者们如今有可能通过信贷工具获得可观的回报,这意味着他们不再像以前那样,严重依赖风险较高的投资来实现总体回报目标。

重要的是,如果你承认现在的环境和过去13年——以及过去40年的大部分时间里——的环境有很大的不同,那么就应该赞同,

在这些时期最有效的投资策略,可能不会在未来几年中表现优异。

债券投资人要求更高的回报率

贷款人和资产买家处于更有利位置

一切故事都在过去一年左右的时间中发生了改变。

最重要的是,2021年初,通胀开始抬升,而在当时,隔离刚刚解除,人们手中拥有大量的资金。

其中包括人们居家时所积攒的储蓄,也包括从新冠纾困计划中派发的大量资金。

但相对应地,由于制造业和运输业的重启困难,供应恢复受阻,商品和服务非常有限。

由于美联储认为通货膨胀是“暂时现象”,它选择继续实施低利率和量化宽松政策,放松银根。

这些政策进一步地刺激了需求(特别是对住房的需求),而在当时需求本不需要被刺激。

通胀在2021年进一步地恶化,年末时,美联储开始意识到这一问题,即通胀问题可能很难在短期内被解决。

因此,美联储开始从11月起减少购债,并于2022年3月起开始加息,由此展开了历史上最快的加息周期之一。

在2021年的大部分时间里,股票市场并未受到通胀与加息的影响,但从年末起开始了下跌。

自此,事情便按照可预见的路径发展。

正如我在此前的备忘录《On the Couch》(2016年1月著)中提到的那样,

现实世界中的事物往往在“较好”与“没那么好”中间波动,而投资者的感知却在“完美无瑕”与“毫无希望”中摇摆。

从前被市场视为常态的事件,往往会在毫无希望时被解读为灾难。

利率上升导致投资者要求更高的回报。因此,当利率较低时看似被合理估值的股票,会在利率提高时股价下降,使其P/E与上升的利率相当。

同样,大幅加息往往会导致债券价格下降。

股票和债券的下跌会导致“错失恐惧症”失效,取而代之的是害怕亏损的心理。

市场下跌的情况加剧,曾经在2020年、2021年表现最好的投资(科技、软件、SPAC以及加密货币)现在表现得最差,进一步影响投资者心理。

外部事件可以影响市场情绪,特别是在比较艰难的时期,2022年俄乌冲突就是此类时间的典型案例。

俄乌冲突减少了粮食、石油和天然气的供应,进一步加剧了通胀压力。

由于货币政策收紧,经济增速因而放缓,投资者十分关注美联储实现软着陆的困难度,以及经济陷入衰退的可能。

经济衰退对企业盈利的影响打击了投资者信心。受此影响,标普500指数在2022年前9个月的跌幅超过了上世纪全年最高跌幅水平。(目前已有一定程度的回升)

对经济衰退的预期同时加剧了人们对债务违约的恐惧。

新的证券发行开始变得困难。

由于在低利率环境中承诺为收购提供融资,银行拥有数十亿美元无法按照面值出售的“悬而未决”的过桥贷款。这些贷款使得银行蒙受了巨大损失。

这些悬而未决的贷款迫使银行减少给新交易的资金,使得收购的买家融资难度加大。

这些事件的发生使得市场从乐观情绪转向悲观。

曾经能够轻松融资,并且让借款人和资产拥有者积极乐观的市场已然消失;

现在,贷款人和资产的买家手里握着更好的牌面。

债券投资人可以要求更高的回报率以及更好的债权人保护。

困境投资的储备清单(相比美国国债的收益率息差超过1000个基点的贷款及债券)从数十个增至数百个。

市场脱离低利率环境

高收益率债券吸引力在提升

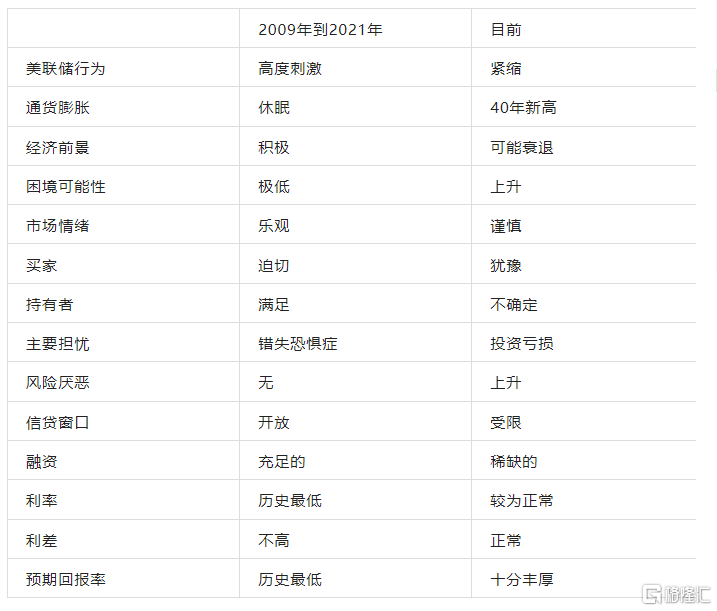

对我来说,市场环境产生了如下的变化:

如果最右一列如我所想一般准确地描述了当下的新环境,那么我们正在见证一场中间列情况的完全转变,

而这些情况在2021年、2020年末,乃至2009年到2019年,甚至过去40年的大部分时间都是主旋律。

这种转变,如何体现在投资的选择中?

这里举一个例子,在一年前的低回报环境中,高收益债券的收益率大概在4%-5%。

许多新债发行的收益率都在3字头,并且至少有一只债券的收益率甚至是2字头。

对于要求回报率在6%或者7%水平的机构来说,这些债券的作用相当有限。

现在,这些债券的收益率已经在8%附近,

这意味着,即使在考虑违约风险后,它们仍能提供可比于权益类资产的收益率,这笔收益来自于公开市场证券的现金流。

各种类别的信贷工具已经具备相当的潜力,来帮助投资者实现收益率目标。

基准利率可能维持在2%-4%

而非人们认为的0-2%

在未来几年,通货膨胀和利率仍极有可能是影响投资环境的主导因素。

尽管历史证明,没有人可以预测通货膨胀,

但通胀很有可能维持在全球金融危机后我们习惯的水平以上,至少一段时间内将如此。

利率的走向,将主要取决于美联储在控制通胀上的进展情况。

如果在此过程中,利率大幅度地抬升,那么它很有可能在其后回落,但没有人可以准确预测降息的时点和幅度。

虽然每个人都知道,我对于宏观预测非常不在意,但还是有客户最近问我对于未来利率的看法。

因此,我简要地阐述我的看法。(橡树资本的投资理念从不阻止任何人拥有观点,只要他们不是自认为正确并贸然投资)

在我看来,推动标普500从10月低点反弹了10%的买家,是受到以下信念的驱动:

(a)通胀正在缓解;

(b)美联储将很快从紧缩性政策转向刺激性政策;

(c)利率将回到较低水平;

(d)经济衰退将得以避免;或者衰退将是温和而短暂的;

(e)经济和市场将恢复平静美好。

与之相反,我认为:

随着用于疫情纾困的巨额储蓄被消耗,以及供需逐渐相匹配,当前通胀的根本原因可能会减弱。

尽管最近的一些通胀数据令人振奋,但劳动力市场仍然非常紧张,工资在上涨,经济在强劲增长。

全球化正在放缓或逆转。如果这种趋势继续下去,我们将失去其提供的重大的通缩帮助。

(重要的是,耐用消费品价格在1995-2020年间下降了40%,毫无疑问是由于低廉的进口商品价格,我估计这使得通货膨胀率每年下降0.6%。)

在宣布战胜通胀之前,美联储不仅需要确信通胀已经接近2% 的目标,还需要确信通胀心理预期已经消失。要做到这一点,美联储可能希望看到实际联邦基金利率为正——目前为负2.2%。

因此,尽管美联储似乎有可能放慢加息步伐,但它不太可能在短期内回归刺激性政策。

美联储必须保持公信力(或者在长期声称通胀是“暂时的”之后恢复可信度)。它不能迅速地切换到刺激政策,这显得太反复无常了。

美联储面临着如何处理其资产负债表的问题。由于购买债券,美联储的资产负债表从4万亿美元增至近9万亿美元。允许其持有的债券到期并展期(或者出售,但可能性较小) ,将从经济中抽走大量流动性,从而限制经济增长。

人们可能会认为,美联储通常愿意维持“中性利率”,也就是说既非刺激性也非紧缩性的利率,而非永远保持刺激性的立场。(我是这么想的。)最近,也就是去年夏天,这一中性利率估计为2.5%。

同样,尽管我们大多数人相信自由市场是经济资源的最佳配置者,但我们已经有十多年没有过自由货币市场了。美联储可能更愿意通过减少控制利率和持有抵押贷款债券,来降低其在资本配置中的作用。

美联储长期维持利率的刺激性政策必然存在相关风险。可以说,我们最近已经看到,这样做可能会导致通货膨胀,尽管过去两年的通货膨胀主要可以归因于疫情等一次性事件。

美联储很可能希望维持极高的名义利率,以便未来在需要刺激经济时提供降息的空间。

2008年以后开始投资的人——或者记忆不深刻的资深投资者——可能会认为如今的利率高企。但他们并未考虑更长的历史,这意味着我们没有明显的理由说利率未来将会更低。

这就是我为什么相信,未来几年的基准利率更可能在2%-4%(也就是与当下相距不远的水平),而非0-2%。

当然,也有反对的声音。

但对我来说,底线在于,高度刺激性的利率在未来数年可能并不会出现,

除非在极为严重的经济衰退的情况下,我们急需纾困(而这会产生其自身的后果)。

但我确定,橡树资本不会据此观点进行投资。

今后几年

情况总体不会非常乐观

我们所知道的是,当前的通胀和利率水平分别高于过去40年和13年。

没有人知道,上文右侧一列中各项内容对市场环境的描述还能准确多久。

它会受到经济增长、通胀、利率,以及外部事件的影响,而这些都是不可预见的。

不论如何,我想今后几年中,情况总体上不会非常乐观:

未来12-18个月的经济衰退似乎是经济学家和投资者共同默认的必然结局。

经济衰退可能与公司收益和投资者心理恶化同时发生。

新融资的信贷市场环境似乎不太可能在短期内变得像此前几年一样宽松。

没有人能够预测债务违约概率将上升到多高以及维持多久。值得注意的是,从1978年到2009年,高收益债券的年度违约概率平均为3.6%,但是在2010-2019年这十年的“天时地利”的情况下,违约率只有2.1%。事实上,在那十年中,只有一年违约率达到历史平均水平。

最后,有一个我非常确信的预测: 利率不会再从现在水平下降2000个基点。

正如我曾多次谈及经济和市场,未来走向何方,我们无从知晓,但我们理应明确的是,我们身处何处。

对我来说,底线在于,在很多方面,当前的市场环境与上文所述的、全球金融危机后的环境大不相同,并且大多更为不利。

这些改变可能长期持续,也可能随时间推移而逐渐消失。

但在我来看,我们不可能迅速回到全球金融危机之后的那种乐观与宽松之中。

我们已经走出了2009年2021年的债券低回报世界,进入全区间回报时代,并且这一趋势在短期内可能会更为明显。

投资者们如今有可能通过信贷工具获得可观的回报,这意味着,他们不再像以前那样严重依赖风险较高的投资来实现总体回报目标。

与2009年至2021年相比,放贷机构和逢低买入者在这种变化的环境中面临着更好的前景。

重要的是,如果你承认现在的环境和过去13年——以及过去40年的大部分时间里——的环境有很大的不同,那么就应该赞同,

在这些时期最有效的投资策略可能不会在未来几年中表现优异。

这就是我所说的沧海桑田。

推荐文章

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

财报大跌背后:微软正在进行一场昂贵但精准的“利润置换”

港股IPO持续火热!下周6股排队上市,“A+H”占比一半

港股周报 | “AI红包大战”厮杀!腾讯周内暴跌近10%、阿里重挫8%,南下资金出手560亿港元大举抄底