热门资讯> 正文

平安证券:2022年亚洲股票市场回顾和展望

2022-10-27 13:34

2023年亚洲股市有望完成筑底,这主要基于外部货币金融环境趋于缓和,对亚洲股市的估值及风险偏好或有支撑。然而,基于全球经济衰退风险、亚洲经济体基本面下行压力,市场总体反弹空间及时间仍存不确定性。不过,亚洲股票市场相对其他区域的配置价值依然较高,这主要基于亚洲股票中长期风险收益表现较好、当前估值水平较为合理、预期盈利增速也相对占优。

一、股票市场发展概况

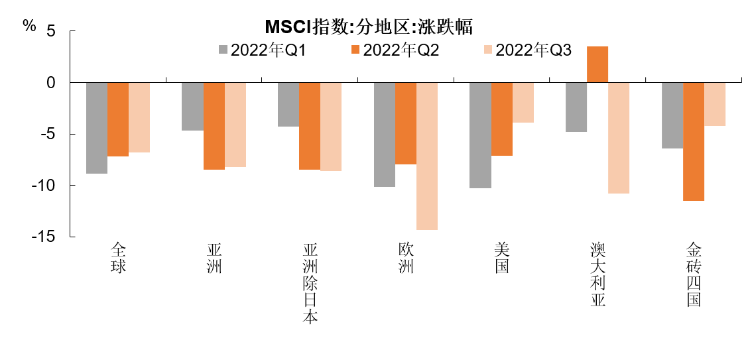

2022年以来,受到俄乌冲突推升通胀、新冠疫情冲击供应链、以及主要发达国家货币政策转向的影响,全球股市剧烈动荡,亚洲股市连续三个季度下跌。

1 ) 总体看,亚洲股市相对于全球股市表现偏弱,MSCI亚洲指数下跌29%,较MSCI全球、MSCI美国指数跌幅更深。

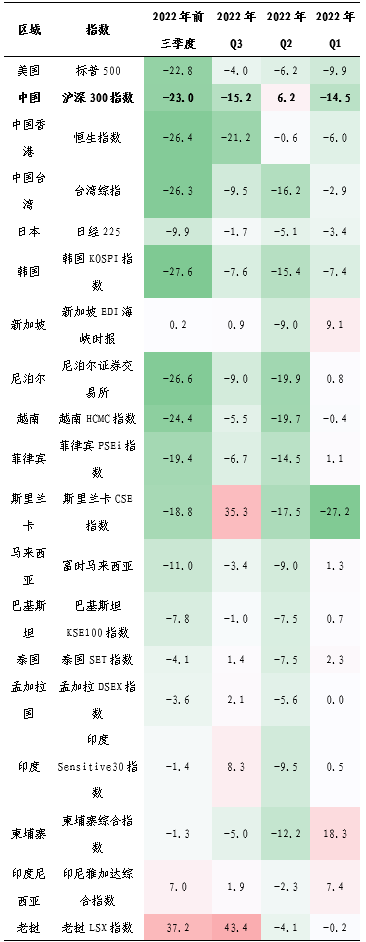

2)分区域看,代表性经济体以本币计价的股指表现分化较大。韩国、尼泊尔、越南及中国的A股、港股、台股2022年前三季度的调整幅度均超过20%,分别下跌了27.6%、26.6%、24.4%、23.0%、26.4%和26.3%。但是,印尼雅加达综合指数、老挝LSX指数、新加坡EDI海峡时报指数分别上涨37.2%、7.0%和0.7%。

3)风格方面,MSCI亚洲大盘风格跑输中小盘2.8个百分点,成长股表现跑输价值股10.1个百分点。无论以MSCI亚洲指数、还是以MSCI亚洲(除日本)指数比较,中小盘价值风格的表现均强于指数整体。

展望2023年,亚洲股票市场有望完成筑底。外部货币金融环境趋于缓和,对亚洲股市的估值和风险偏好或有支撑,2023年的亚洲股市有望完成筑底。然而,基于全球经济衰退风险、亚洲经济体基本面的下行压力,市场总体的反弹空间和时间仍存不确定性。不过,相对其他区域而言,亚洲股票市场的配置价值依然较高:一方面,亚洲股票中长期风险收益表现较好,具备较优的配置价值;另一方面,经过前期调整,当前亚洲股票市场整体估值水平较为合理,且以预期盈利增速衡量,亚洲股市相对全球其他区域具备相对的吸引力。

市场风格和占优板块或随股市及外部环境拐点的出现而切换。在美联储货币紧缩、美元指数拐点出现之前,股票市场依然“逆风”,高股息的红利板块、估值相对较低的中小盘价值板块有望持续占优。而随着全球经济下滑压力加大、海外紧货币节奏放缓,美元外流压力缓解,亚洲经济体的货币政策空间逐渐打开,成长板块有望受益于流动性好转率先开启反弹。

二、亚洲股市外部环境有望改善

2022年年初以来,俄乌冲突使得欧洲能源紧张局面更甚,欧美经济景气分化加剧。同时,全球通胀风险再度攀升,带动美联储加速紧货币,带动美债利率快速上升。二者叠加之下,美元指数较快上行,强势美元吸引国际资本回流美国,全球“美元荒”加剧。美国财政部公布的国际资本流动报告(TIC)数据显示,2021年下半年至2022年上半年,美国月度国际资本累计流入1.36万亿美元,达1980年以来滚动12个月统计数据的高点。在此背景下,亚洲股票市场面临较大的资本外流压力,大幅下跌并跑输全球主要非美经济体。

亚洲股票市场所面临的外部压力在2023年年内有望迎来拐点。历史上,在美联储加息周期开启前及加息初期,美元指数往往走强,因美元资产收益预期上升;但在加息中后期,美元指数震荡走弱,因对美国经济前景的担忧加剧。根据美联储9月议息会议的点阵图、CME期货隐含的利率预期,我们预计美联储加息节奏将于2023年放缓,本轮加息周期已接近尾声,且在全球经济衰退风险提升下,不排除美联储于2023年下半年降息的可能性。这或意味着美元指数将逐步见顶,亚洲股票市场所面临的资本流出压力趋弱。

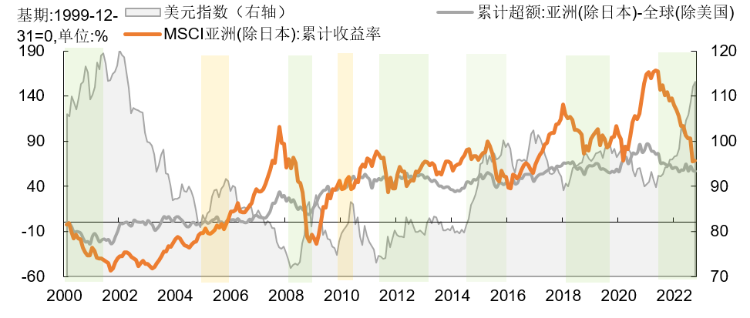

可以回顾下2000年以来美元指数与亚洲股票市场表现的关系。

一方面,美元指数走强时期,MSCI亚洲(除日本)指数往往趋于下跌,相对于全球非美经济体的超额收益也随之走弱。典型时期有:1)2000年初至2001年6月,互联网泡沫破裂,美元指数自101.8升至119.5,同期MSCI亚洲(除日本)指数累计下跌了41.5%,跌幅高于全球的24.2%及非美经济体的28.3%。2)2008年3月至11月,国际金融危机冲击下,美元指数自71.8升至86.55,同期MSCI亚洲(除日本)指数累计下跌了62.4%,跌幅高于全球的48.5%及非美经济体的54.3%。

另一方面,美元指数走弱时期,MSCI亚洲(除日本)指数往往表现偏强,相对于全球非美经济体的超额收益走高。典型时期有:1)2002年初至2003年12月,美元指数下行周期开启,自120.2降至86.9,同期MSCI亚洲(除日本)指数累计上涨11.4%,涨幅高于全球的4.4%及非美经济体的10.1%。2)2005年12月至2007年11月,美元指数自91.6降至76.5,同期MSCI亚洲(除日本)指数累计上涨36%,涨幅高于全球的15.4%及非美经济体的21.5%。

三、亚洲股市具备中长期配置价值

从中长期角度看,亚洲股票市场风险收益表现较好,在全球化投资中具备较好的配置价值。我们统计了最近5个自然年度(2017至2021年)的股票市场表现:MSCI亚洲指数年化收益率约7.4%,相比MSCI欧洲、全球(除美国)指数分别高出0.44、0.81个百分点;MSCI亚洲指数的年化波动率约15.9%,相比MSCI欧洲、全球(除美国)指数分别低3.22、0.79个百分点。由此看,亚洲股票市场(尤其是剔除表现相对稳定的日本市场后)的长期收益表现较好,且波动率相对较低。

同时,亚洲股市同欧美主要经济体收益相关性不高,能够较好对冲非系统性风险,有助于拓展“均值-方差”模型下资产配置的前延边界,提升组合的夏普比率。

四、亚洲股市当前估值水平较合理

当前看,亚洲主要经济体股票估值水平较合理。

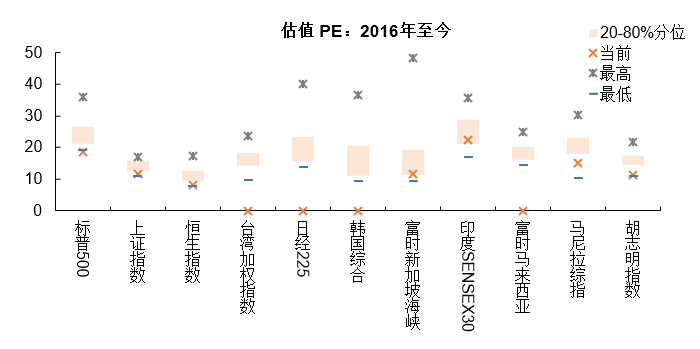

就其绝对估值而言,截止2022年三季度末,MSCI亚洲股票(除日本)指数的市盈率(PE)为13倍,低于MSCI全球指数的16倍、发达市场指数的16.7倍;市净率(PB)为1.4倍,也低于全球及发达市场指数;股息率为3.0%,高于全球及发达市场。

就其相对位置而言,截止2022年三季度末,亚洲主要经济体指数市盈率(PE)多处于近年偏低位置。具体看,中国的A股、港股及台股代表性指数PE水平分别处2016年以来5.5%、2.3%和0%分位;韩国综合指数、越南胡志明指数、菲律宾马尼拉指数、富时马拉西亚指数的PE也都处于2016年以来的10%分位以下。

五、亚洲股票景气度横向对比较高

预计2023年亚洲主要经济体股票盈利增速趋缓,但增速水平相比其他区域依然具备吸引力。

一方面,就宏观环境而言,欧美经济衰退后,以出口为导向的亚洲经济体,外需放缓压力将明显体现,对上市公司整体盈利情况形成下行牵引;

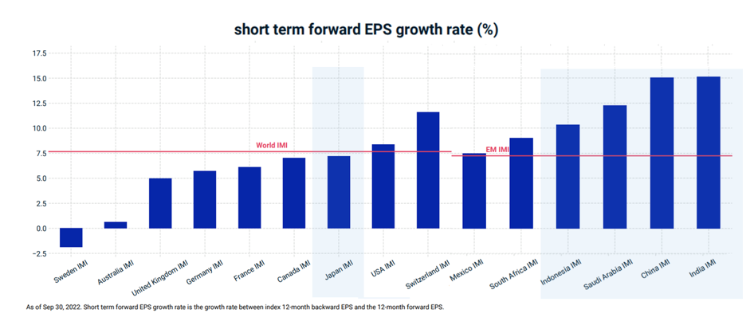

另一方面,相比于其他地区而言,亚洲主要经济体的EPS预期增速依然较高。据MSCI截止2022年三季度末的预测,未来12个月日本股票的EPS增速高于澳大利亚、英国、德国、法国、加拿大等发达经济体;印度、中国、沙特阿拉伯、印度尼西亚等亚洲主要经济体的EPS增速高于新兴市场国家整体水平。

推荐文章

华盛早报 | 非农数据大超预期!首次降息或延至7月;AI恐慌交易蔓延至房地产服务板块, CBRE暴跌12%;智谱发布新模型

美股机会日报 | 经济数据强劲!美国1月非农就业大超预期,纳指期货涨至0.6%;AI应用股业绩超预期,Shopify涨超10%

资金复盘 | 北水净买入港股超48亿港元,逾7亿港元抢筹腾讯

华盛早报 | “AI威胁”波及华尔街!财富管理公司全线暴跌;豆包官宣“参战”!春节AI红包战愈演愈烈

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价