热门资讯> 正文

美国9月CPI超乎预期,加息预期骤升,美股今晚在劫难逃?

2022-10-13 21:06

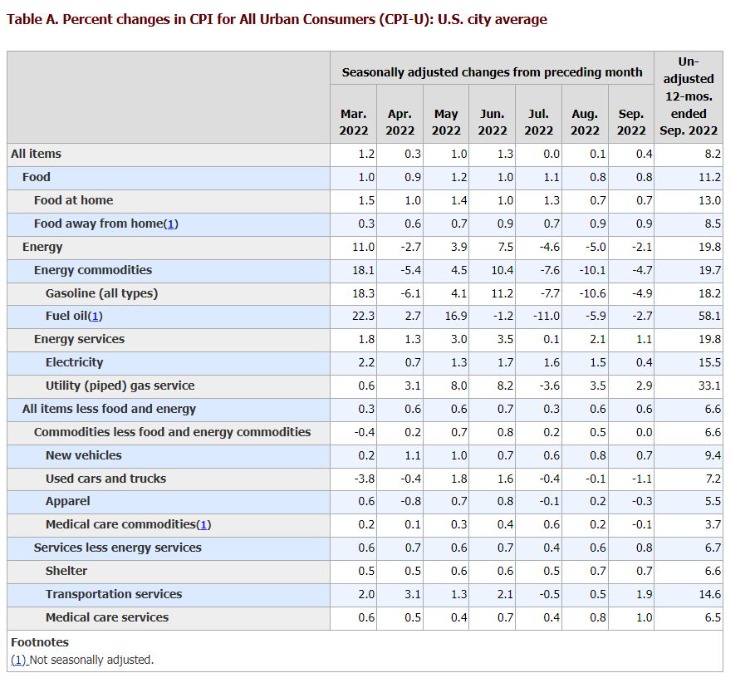

北京时间周四20:30,美国劳工统计局(Bureau of Labor Statistics)公布的数据显示,美国9月未季调CPI年率录得8.2%,高于预期的8.1%。美国9月未季调核心CPI年率录得6.6%,高于预期的6.5%,为1982年8月以来最高。美国至10月8日当周初请失业金人数录得22.8万人,为2022年9月1日当周以来新高。

数据公布后,美股股指期货直线下挫,目前跌幅继续扩大,纳指期货跌超3%,标普500指数期货跌超2%。受美元走高影响,美、布两油也短线下挫,日内均跌超1%。

美国2年期和5年期国债收益率上涨逾10个基点。美国2年前国债收益率触及15年高位,上涨13.60个基点,报4.424%。美国30年期国债收益率升至3.98%,为2011年8月以来最高水平。

报告出炉后,掉期市场完全定价美联储11月加息75个基点。美国短期利率交易员预计,美联储11月加息100个基点的几率约为十分之一,高于CPI报告出炉前的零几率;并预计美联储政策利率在2023年3月达到4.75%-5%区间的可能性越来越大。

机构指出,住房市场情况导致是整体CPI增长的最大因素,该数据录得2.2%,高于前月的2.0%。在过去19个月中,租金通胀有18个月出现上涨。

机构表示,包括核心通胀在内的9月份通胀数据出人意料地高企,这强化了美联储将在11月会议上加息75个基点的预期。根据今天的CPI报告,10年期美国国债收益率很难不突破4%。收益率曲线可能会继续趋平,并重新测试近期的低点,因为市场可能会消化美联储更激进的终端利率。

分析师指出,尽管随着供应链的放松和油价从春季的高点回落,通胀持续放缓,但仍远高于美联储2%的目标。在欧佩克+决定减产后,汽油价格可能已经触底。俄乌冲突给食品价格带来上行风险。潜在通胀在很大程度上是由租房成本上升推动的,部分通胀压力还来自劳动力市场的吃紧。居高不下的通胀率和紧张的劳动力市场使美联储得以在一段时间内维持积极的货币政策立场。

通胀的顽固性可能超乎美国政府官员的想象。机构指出,美联储真的把精灵从通胀的瓶子里放了出来。虽然拜登政府官员去年谈到,物价的上涨基本上只是反映了受疫情影响的供应链瓶颈影响到的少数类别,比如汽车,但现在(高)通胀确实是广泛的。

股市影响方面,此前以Andrew Tyler为首的摩根大通交易团队在一份报告中表示,若若CPI实际录得8.1%-8.3%,对股市来说依然是利空,标普500指数可能会下跌1.5%-2%。市场的买盘会比较不足,摩根大通认为,这种情况下更值得关注的是,债券市场会重新定价,增加了12月加息75个基点的可能性。以下为以往CPI公布当天标普500指数的表现。

推荐文章

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

财报大跌背后:微软正在进行一场昂贵但精准的“利润置换”

港股IPO持续火热!下周6股排队上市,“A+H”占比一半

港股周报 | “AI红包大战”厮杀!腾讯周内暴跌近10%、阿里重挫8%,南下资金出手560亿港元大举抄底

美股机会日报 | 止跌企稳!纳指期货盘前涨约0.5%,有分析称美股连遭重挫后或回升;亚马逊盘前大跌超8%

一周财经日历 | 事关降息!美国1月非农、CPI数据下周公布;恒指季检结果下周五揭晓