热门资讯> 正文

朱利安·罗伯逊去世,逆向投资曾让他的老虎基金赢过索罗斯

2022-08-24 18:44

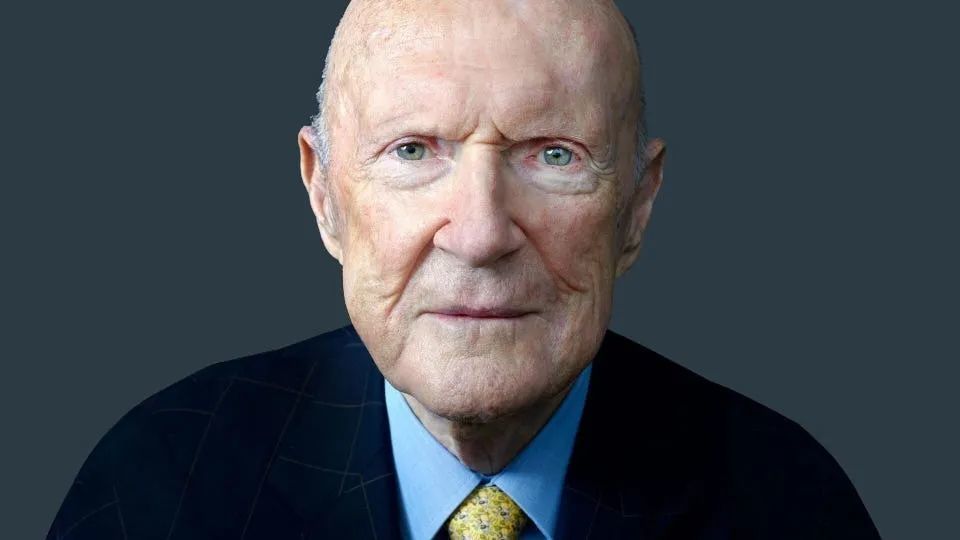

老虎基金创始人朱利安·罗伯逊辞世

朱利安·罗伯逊是对冲基金诞生的首批亿万富豪之一,并在2017年被《福布斯》评选为在世的100位最伟大的商业头脑之一。

文 | Hank Tucker

亿万富豪朱利安·罗伯逊(Julian Robertson)本周二因心脏并发症去世,享年90岁。

他创立的对冲基金是20世纪末最成功的对冲基金之一,并在此后为他的许多门徒创立的基金公司提供了种子资金。

正如《福布斯》在1990年的一篇报道中所描述的那样,朱利安·罗伯逊的老虎基金(Tiger Management)凭借着一种“有控制的攻击性”,多年来通过寻找价格偏低的小盘股、买入“被遗忘的市场”和卖空罗伯逊看空的行业,获得了优于乔治·索罗斯(George Soros)和迈克尔·斯坦哈特(Michael Steinhardt)等同行的表现,虽然这种做法经常与传统智慧背道而驰。

从1980年成立到1998年,他的老虎基金年回报率为32%,资产规模在峰值时期达到220亿美元,但在后来因为一次对日元的空头押注出错而引发了一波撤资潮。

罗伯逊在2000年关闭了这家基金公司,然后为一些如今最著名、最成功的对冲基金提供了种子资金,因此这些基金也被称为“老虎崽子”,其中包括切斯·科尔曼(Chase Coleman)的Tiger Global、菲利普·拉丰(Philippe Laffont)的Coatue Management和斯蒂芬·曼德尔(Stephen Mandel)的Lone Pine Capital。

罗伯逊于1997年首次登上福布斯美国400富豪榜,《福布斯》最近估算他的身家为47亿美元。

对冲基金正好是棒球的反面。在棒球运动中,你可以在一个A级联赛的球队中打出40支本垒打,却得不到任何报酬;但在对冲基金领域,你的收入取决于你的击球率,所以你要去你能找到的最糟糕的联赛球队,因为那里的竞争最少。

——朱利安·罗伯逊

2013年接受《福布斯》采访

除去他富有的客户——其中包括作家汤姆·沃尔夫(Tom Wolfe)和歌手保罗·西蒙(Paul Simon),罗伯逊的老虎基金已经催生了不少于6位亿万富豪基金经理,譬如曾在老虎基金任职的著名经理人比尔·黄(Bill Hwang)。他通过Archegos Capital Management积累了350亿美元的财富,直到该公司在2021年的几天之内倒闭。目前,他正面临11项与市场操纵有关的指控。

事实上,创办对冲基金只是罗伯逊职业生涯的第二春。他是北卡罗来纳州索尔兹伯里(Salisbury)人,毕业于北卡罗来纳大学教堂山分校。在美国海军服役两年之后,他在前老牌投资银行Kidder Peabody工作了21年,先从股票经纪人做起,直至成为其投资子公司的董事长。

1978年,他带着当时的妻子和两个年幼的孩子去新西兰度了一年的假,并在那里写了一本自传小说,讲述了一个南方年轻人在纽约奋斗的故事,只不过这本小说从未发表。

罗伯逊在2012年接受《福布斯》采访时表示:“我一直认为我的文字功底还不错,但在那一年,我意识到我根本不是小说家的料。”不过,他仍然对新西兰保持着终身的好感,并在那里经营着几处度假村和高尔夫球场。

回到美国后,罗伯逊重新振作起来,抛下了股票经纪行业的行政琐事和不断下降的佣金,然后在48岁的“高龄”试水了当时新兴的公司形式——对冲基金。

1980年,他和合伙人索普·麦肯齐(Thorpe McKenzie)以880万美元创立了老虎基金,而其中的150万美元基本上就是他们可用的全部资本。

我喜欢竞争——无论是与市场竞争还是与其他人竞争。

——朱利安·罗伯逊

1990年老虎基金的全盛时期接受《福布斯》采访

尽管他从未摆脱自己的南方口音,但罗伯逊的成功使他成为了华尔街最富有、最受尊敬的人之一,同时也成为了一位慷慨的慈善家——他向医学研究和环境保护等事业捐赠了超过15亿美元。2000年,他出资2,400万美元设立了罗伯逊学者项目,为母校北卡罗来纳大学及其邻近的杜克大学学生提供全额奖学金,并鼓励两所学校之间开展合作。

在他的晚年,罗伯逊说,如果他现在刚刚步入社会,他可能会选择一条不同的职业道路。

“人们都想知道为什么现在的对冲基金没有比以前做得更好——我认为这是因为来自其他对冲基金日益激烈的竞争。”罗伯逊在入选《福布斯》于2017年创刊100周年之际评选出的“在世的100位最伟大的商业头脑”时说,“如果我现在开始创业,我会观察各个领域的竞争情况,然后考虑一些不那么受欢迎的领域。”

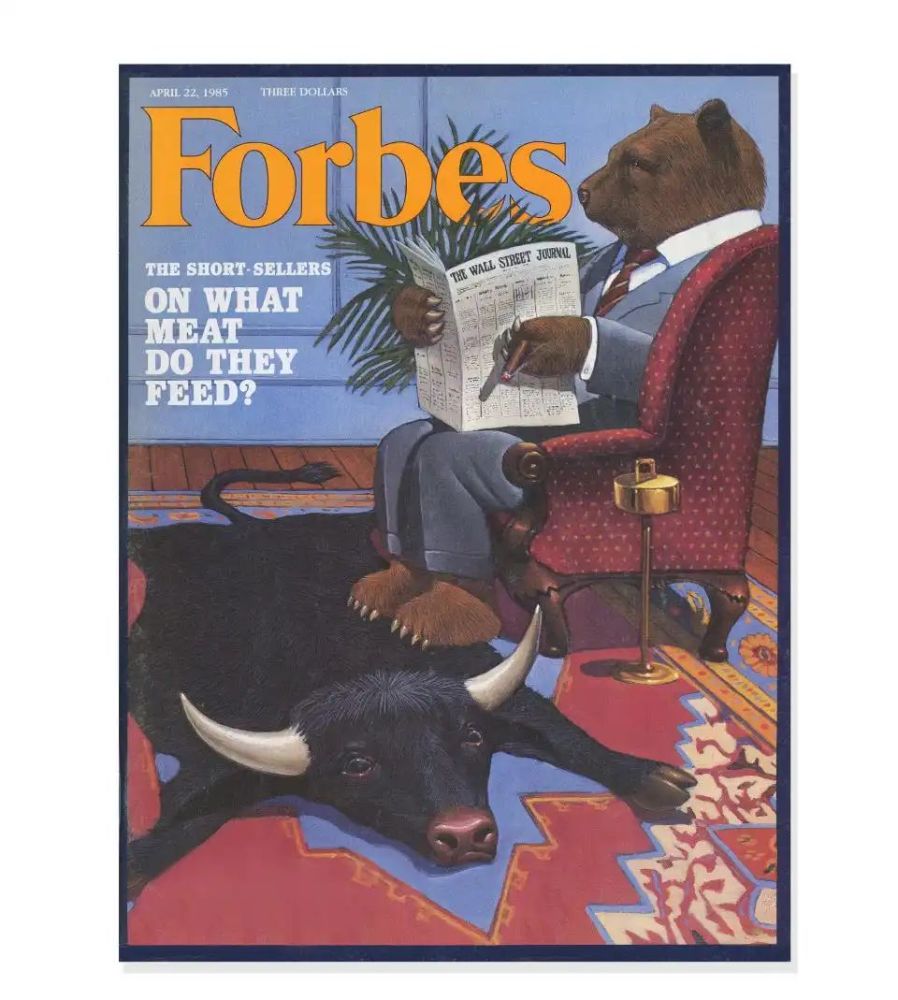

但不可否认的是,在20世纪80年代,罗伯逊的投资方法是开创性的。以下就是《福布斯》发表的关于罗伯逊的第一篇文章,也就是1985年4月的一篇题为《卖空者:他们吃的是什么肉》的封面故事的一部分。在那个年代,同时包含多头和空头头寸的股票组合以及20%的业绩费既新奇又有争议。

老虎浅啸TIGER'S PURRING

文 | Matt Schifrin

对冲基金经理朱利安·罗伯逊讨厌猫,因为它们会扑杀鸟,但狗就不一样了。“我喜欢狗。”在纽约经营着两家对冲基金的罗伯逊说。这是为了买入资产吗?不,是为了卖空。

他指的是Tandem Computers、Newpark Resources Pizza Time Theatre和Petrolewis这样的股票,这些股票帮助他在去年低迷的股市中获得了25%的收益。

“空头有着巨大的机会。”罗伯逊表示。

尽管他不喜欢猫,他却把自己的基金命名为“老虎”(Tiger)和“美洲豹”(Jaguar)——这或许意味着他对猫的崇拜战胜了对猫的厌恶。老虎基金和美洲豹基金于1980年以1,000万美元起家,现在已经拥有价值1.6亿美元的股权,为歌手保罗·西蒙和作家汤姆·沃尔夫等幸运的有限合伙人提供着平均每年40%的净回报。或许这样的回报率不是年年都有,但还是让人垂涎三尺。

作为一个真正的套期保值者,罗伯逊在市场的多头和空头两方面都做得很好,并且他对这两者都采用了相同的技术。

雷曼兄弟公司(Shearson Lehman Brothers)的首席投资官埃利奥特·弗里德(Eliot Fried)表示:“朱利安不像其他对冲基金经理那样莽撞行事。老虎基金不会先投资后调查。”

相反,老虎基金将其所有的160个头寸(包括多头和空头)都视为长期投资。美洲豹基金规模稍小,资金主要来自外国合伙人,但更为灵活。

近两年过去了,老虎基金仍在做空遭受重创的石油服务类股,还因做空仿制药公司而遭受了巨额亏损(“几百万美元”), “但我们还在坚持。”罗伯逊说。

不过,坚持有时候意味着被套牢。罗伯逊承认:“1981年8月,我在29岁时做空了添惠公司(Dean Witter),因为我当时看空券商股票。后来西尔斯公司(Sears)接手了添惠。老虎基金不得不以48美元的股价进行赔付,损失超过25万美元。”

还有一些时候,他做出的行动是对的,但行动的理由却不对。

“我曾经做多Babcock & Wilcox,因为我看好核电。后来这家公司被麦克德莫特(McDermott)收购了,我从中大赚了一笔。”

他停顿了一下,笑了笑说:“到最后,我对添惠的判断是对的,对B&W的判断是错的,但我在判断错误的地方赚了钱,却在判断对的地方赔了钱。在这个行业里,你必须有幽默感。”

1985年首次登上《福布斯》杂志时,朱利安·罗伯逊已经52岁了,但他那时仍是一位新锐的对冲基金经理。

图源:JOHN MCDERMOTT FOR FORBES

罗伯逊唯一的另一份工作是在老牌投资银行Kidder Peabody工作了22年,先是做股票经纪人,直到后来担任其投资子公司韦伯斯特基金(Webster Management)的董事长。在那工作的这些年里,罗伯逊勉强算是跑赢了大盘,然后就辞职创办了老虎基金。

他分析了自己在Kidder Peabody业绩平庸的原因,得出的结论是,他在行政事务上花费了太多的时间,而且受到了太多的制度限制。

“我们(在那里)做的事情不是在管理资金。”他说,“但现在我们整天都做这个,而这很有趣。”

但对老虎基金的团队来说,并不是一切都那么有趣。罗伯逊希望他们对每个头寸都进行密集的基本面分析。如果老虎基金的四位投资组合经理中没有人能胜任这份工作,那么他就会聘请外部顾问来帮助进行分析。在老虎基金的工资单上,受薪人员包括一家大型保险公司的高管、一名医生和一名航空专家。

最近,老虎基金还一直盯着医疗技术公司。罗伯逊承认自己不是医学专家,于是他请来了医学博士兼工商管理硕士约翰·尼克尔森(John Nicholson)担任医学顾问,帮助该公司寻找潜在的空头和多头头寸。

与其他对冲基金一样,老虎基金的员工在利润滚滚而来的时候可以得到丰厚的报酬,但在没有利润的时候就颗粒无收。罗伯逊和他的三个儿子在该基金中持股最多,占1.6亿美元股权的近13%。此外,作为普通合伙人,他在公司利润中所占的份额为20%,去年约为500万美元。然而,如果这些基金出现几年的低迷期,罗伯逊就要等到基金涨到他上次从利润中提成的水平才能拿到钱。

罗伯逊估计,在他所持有的20%利润份额中,约有30%被用于支付投资组合经理的薪酬,剩下的才是他自己的。此外,还有约占资产总额0.8%的管理费用,用于支付日常管理费用和后勤人员的薪酬。■

福布斯中国独家稿件,未经许可,请勿转载

关注《福布斯》微信公众号

精彩资讯永不错过

▽

精彩内容

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?