热门资讯> 正文

美联储纪要五大核心要点剖析:押鸽的投资者这回被“收割”了?

2022-08-18 11:15

- 道琼斯指数(DJI) 0

- 标普500指数(SPX) 0

- 芝商所(CME) 0

北京时间周四凌晨2点,美联储公布了7月货币政策会议纪要。这份多达12页的纪要文件,分享了美联储政策制定者连续两次会议加息75个基点背后的考量。

而有意思的是,尽管这份纪要与议息夜当天美联储主席鲍威尔释放的信息一样:不乏诸多鸽派信号,但这一次,押注美股上涨的投资者却显然没有当时那么幸运——美股周三在纪要发布伊始虽一度跳升,但尾盘却大幅回落,令不少这次选择追涨的投资者惨遭“收割”。

整体来看,美联储7月26-27日的会议纪要显示,官员们上个月对两种不同风险均提出了关切,一是他们的加息幅度可能不足以降低通胀,二是他们可能过度提高借款成本,从而导致经济出现不必要的疲软。

这份面面俱到的会议纪要,虽然确实能令鹰鸽两派阵营捕捉到各自想要的信息,但这一回,金融市场的交易员们显然要比三周前的议息会议时要谨慎得多。

以下是此份美联储7月会议纪要透露的几大核心要点,以及相关措辞透露的鹰鸽倾向:

①明确未来加息幅度将取决于经济数据

在美联储7月议息会议时,美联储主席鲍威尔罕见地没有透露对未来加息路径的前瞻指引,这在本轮紧缩周期中可谓是个破天荒的改变。而最新出炉的会议纪要也显示,美联储正开始把未来货币政策走向的决定权交给经济数据的具体表现。

纪要显示,与会者指出,联邦基金利率的2.25%-2.5%区间在“中性”水平附近。一些官员表示,限制性政策立场可能是合适的,这表明美联储未来还会有更多加息。“由于通胀仍远高于委员会的目标,与会者认为需要采取限制性政策立场,才能满足委员会促进就业最大化和物价稳定的目标。”

官员们指出,未来的利率决定将基于获得的数据。“与会者一致认为,加息的步伐和未来收紧货币的程度将取决于未来信息暗示的经济前景及其风险。”

②承认在未来某个时候放缓加息可能合适(偏鸽)

在美联储7月货币政策会议前后,市场人士就一直在猜测,美联储是否会就此达到“鹰派峰值”——未来加息幅度从目前激进的75个基点回落。而最新的会议纪要在一定程度上暗示了,这一猜测并非空穴来风。

会议纪要称,与会者认定,随着货币政策立场进一步收紧,在评估不断的政策调整对经济活动和通胀的影响时,在某个时候放缓加息速度可能会变得合适。

一些官员还暗示,一旦政策利率达到足够的限制性水平,在一段时间内将利率维持在该水平可能是适宜的,以确保通胀率坚定地回落到2%。”

③首度承认美联储存在“过度加息”的风险(偏鸽)

从许多业内人士的事后解读看,昨夜美联储纪要的最大亮点或许在于——官员们今年首次承认了存在“过度加息”的风险。

会议纪要称,“许多与会者指出,鉴于经济环境不断变化的性质,以及货币政策对经济的影响存在长期和可变的滞后性,目前还存在一种风险,即FOMC收紧政策的力度可能会超过恢复物价稳定的需要。”

不少业内人士指出,美联储使用的这一“新词”,很大程度上或许可以解释其为何不再将利率路径和前瞻指引挂钩的原因,也进一步凸显了未来经济数据对政策的重要性。

④担忧公众质疑美联储紧缩的决心(偏鹰)

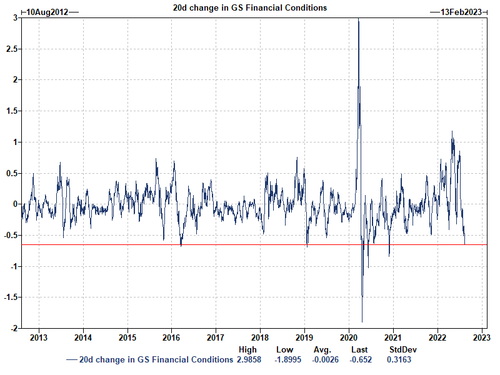

在昨夜的文章中,我们曾提到了当前市场存在的一个颇为诡异的怪象:美联储越加息,金融环境反而整个变得宽松:高盛编制的美国金融条件指数自美联储6月议息会议以来已回落了约80个点。

从某种意义上说,市场环境宽紧程度的变化是由对经济衰退的担忧推动的,这种担忧不仅促使市场降低了对美联储年内加息幅度的预期,还促使人们消化了明年降息的预期。然而,这一局面对美联储眼下遏制通胀的努力,显然正起到负面的影响,对此,隔夜的美联储纪要也再度提到了这一威胁。

会议纪要称,与会官员们看到了一个重大风险,即“如果公众开始质疑”美联储加息至足够高的水平以减缓通胀的决心,则“高通胀可能会变得根深蒂固”。

官员们表示,假如这种风险成为现实,将让通胀回归2%的任务形势变得复杂,并可能让加息带来更大的经济成本。

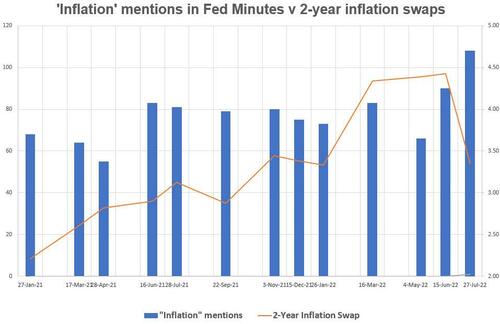

⑤以更大篇幅提及通胀(偏鹰)

在美联储7月召开议息会议时,最新已回落到8.5%的美国7月CPI数据尚未发布,因而高通胀无可争议地仍是美联储此次议息会议所面临的“首要大敌”。

知名财经博客网站零对冲的统计数据显示,在昨夜发布的美联储7月会议纪要中,总共有108次提及通胀一词,高于6月会议上的90次。

会议纪要显示,与会者普遍认为,通胀仍处于不可接受的高水平,远高于联储目标。截止7月会议时为止,鲜有通胀压力减退的迹象。

与会者表示,虽然最近汽油价格下跌可能有助于短期内降低整体通胀率,但石油和其他一些大宗商品的价格下跌可能无法作为通胀持续下行的依靠,因为这些商品的价格可能很快反弹。他们还认定,通胀对货币政策收紧和相关经济活动缓和的响应是有延迟的,可能一段时间内都停留在让人不满的高位。

美联储纪要引发市场震荡:美股多头这回没能笑到最后……

整体而言,此次美联储会议纪要中使用的措辞,其实与鲍威尔在7月会议后新闻发布会上的发言类似。不过这一回,美股市场似乎要比议息夜当天“理性”得多,多头并未能像当时一样一路笑到最后。

行情数据显示,在美联储公布7月会议纪要后,美国股市后市中段收复了部分失地,但在收盘时重拾跌势。

截止收盘,标普500指数下跌31.16,跌幅0.7%,报4274.04点。道琼斯指数下跌171.69,跌幅0.5%,收于33,980.32点。纳斯达克综合指数下跌164.43,跌幅1.3%,收于12,938.12点。

美债市场隔夜也经历了一番波折,最终各期限美债收益率普遍收涨。2年期美债收益率涨2.3个基点报3.295%,5年期美债收益率涨10个基点报3.058%,10年期美债收益率涨9.4个基点报2.903%,30年期美债收益率涨6.2个基点报3.155%。

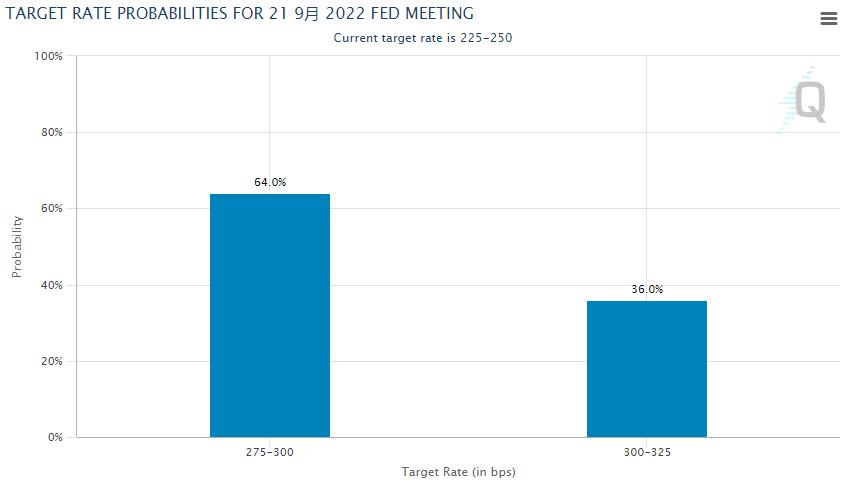

从利率期货市场的定价看,在美联储纪要发布后,芝商所的美联储观察指标最新预计,美联储在9月加息50个基点的概率为64%,加息75个基点的概率为36%。

不少业内人士表示,尽管从表面上看,昨夜美联储纪要所释放出的鸽派信号,似乎要更为显眼一些,但也不可否认的是,这依然是一份“鸽中带鹰”的纪要。在美联储9月议息会议前,这份会议纪要其实并无法给投资者带来太多明确的信息,尤其是在会前还有一份非农和一份CPI报告等待出炉的情况下。

FHN Financial的首席经济学家Christopher Low表示,虽然FOMC会议纪要仍在强化遏制通胀的必要性,但的确有人开始担心联储政策收紧过度可能带来的问题。纪要里有一点关于经济供给侧改善的暗示,部分产品价格似乎出现了涨幅放缓的希望,但美联储对通胀和通胀预期仍然很关切。

商业支付公司Corpay的首席市场策略师Karl Schamotta则指出,“纪要毫无疑问是鸽派,但也毫无疑问也已经被计入了价格。会议纪要证实了7月份新闻发布会上的市场反应,表明当鲍威尔主席说‘放慢加息步伐可能是合适的’时,投资者预期货币紧缩会减速是正确的。今天我们应该会看到美元汇率和前端收益率出现非常轻微的走软——尽管这些走势可能会在杰克逊霍尔全球央行年会前出现逆转。”

此外,HarborCapitalAdvisors投资组合经理Jake Schurmeier表示,“他们(美联储)非常谨慎,放弃了引导金融环境收紧的机会。现在看来,鲍威尔更有可能在下周的杰克逊霍尔会议上发表更强有力的讲话,阐述他们对长期通胀预期的看法。我认为,委员会中的大多数人都知道,他们需要大幅提高目前的利率水平,才能进入所谓的限制性政策范围。”

贝莱德美洲固定收益部门主管Bob Miller则在最新报告中写道,“我们对7月FOMC会议以及今天发布的会议纪要的解读是,尽管会议日期之后债券和风险资产出现了反弹,但美联储的预期信息本身并不鸽派。相反,我们认为美联储意图传达的信息要微妙得多。”

Miller称,事实上,美联储非常恰当地指出:(1) 短期利率在四个多月的时间里增加了225个基点;(2) 短期利率现在处于中性的预估范围内;(3) 货币政策的调整需要时间在更广泛的经济中发挥作用;(4) 他们仍然期望将短期利率提高到中性的估计范围之外,进入适度的限制性趋于。此外,系统公开市场账户(SOMA)的投资组合流失已经开始,并将在可预见的未来将继续,这有助于进一步收紧金融条件,尽管其方式难以量化。

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。

推荐文章

美股机会日报 | 止跌企稳!纳指期货盘前涨约0.5%,有分析称美股连遭重挫后或回升;亚马逊盘前大跌超8%

一周财经日历 | 事关降息!美国1月非农、CPI数据下周公布;恒指季检结果下周五揭晓

华尔街大多头漫谈黄金“黑天鹅”风险:马斯克实现太空采金,化身全球央行行长

避险情绪席卷市场 华尔街青睐的热门交易纷纷崩跌

华盛早报 | 无一幸免!美股、金银、加密货币与原油集体崩盘;南向资金爆买250亿港元!创约半年来新高;千问APP今日启动30亿免单

亚马逊股价盘后大跌近10%,巨额资本支出引发担忧

比特币暴跌带来124亿美元巨亏 Saylor的金融实验岌岌可危

2月6日外盘头条:比特币暴跌 亚马逊预计今年资本支出将达2000亿美元 交易员料美联储将比预期更早降息