热门资讯> 正文

财华洞察|跌跌不休的金科服务(09666.HK),机会大于风险

2022-08-17 08:19

地产行业的深度调整,令物管板块由大涨瞬间转向大跌。

Wind数据显示,在2020年底,港股33只物管股累计市值达7172亿港元,但截止今年8月15日,43只股组成的物管板块总市值却降至3171亿港元。一年多时间,整个板块市值缩水了4000亿港元。

在板块大跌的这段时间里,有一半的物管股股价惨遭腰斩,其中就包括西南物管市场的一哥——金科服务(09666.HK)。

金科服务股价自去年2月触顶后一路下行,不断创出新低。近日最低点下探至9.22港元,较最高点时削掉了近90%。如今公司总市值仅剩70余亿港元,市盈率(TTM)为5.48倍。

股价持续低迷,金科服务到底经历了什么,难道未来发展没有希望了吗?

降至冰点的市场情绪

物管行业与地产行业有着极高的紧密度,因此地产行业的风吹草动,对物管行业来说并不是什么好消息。

2020年下半年“三道红线”出炉后,不少凭借高周转壮大的国内房企越来越吃不消。随着时间的推移,地产行业如今正迎来偿债高峰,进而影响到业务的扩张和新房的交付。

国内很多上市物管企业对地产母公司有比较严重的依赖,若母公司业务停摆,物管企业的在管建筑面积增长也受到冲击,非业主增值服务也将难以幸免。

特别是那些有债务问题的房企,随着市场信任产生了变化,下属物管企业是否会受到债务拖累俨然已成为市场的忧虑。恒大物业(06666.HK)那134亿存款的“消失”之谜,就是很典型的例子。

就目前看,整个物管行业的这种忧虑持续在加深,市场情绪已降至了冰点,导致资金纷纷换赛道,进一步抑制估值的修复。

那市场对金科服务是否也有这种忧虑?

金科服务的母公司金科股份(000656.SZ)是国内知名的千亿房企,行业的变化也令金科股份有点不好受。

2021年,金科股份实现销售额1876亿元,同比下降15.99%;同年实现营收1123.1亿元,同比增长28.06%;归母净利润36.01亿元,同比大幅下降48.78%,为2015年以来首次净利润下滑。

进入到2022年上半年,金科服务预计业绩大幅转亏,预计亏损额为13亿元-18亿元,上年同期盈利37.05亿元。对于业绩下降的原因,金科股份表示:报告期内受多地新冠疫情频发、行业政策持续调控及现金流安排等因素影响,公司竣工交付项目规模减少,导致整体结转规模下降;同时,受行业变动影响,公司采取降价促销及专项去库存等措施刺激销售回款,导致毛利率降低、销售费用增加。

此外,金科股份手头有点紧张,债务问题逐渐显露出来。

近期,金科股份4000余万的商票逾期未兑付引来市场关注。而在2022年一季度,金科服务逾2200亿元的流动负债中就有43.28亿元短期债、100.12亿元应付票据和237亿元一年到期非流动性负债。

而一季度末,金科股份货币资金为218.82亿元,期末现金及现金等价物余额仅有208.16亿元,显然存在较大的资金缺口。

基于此,5月12日,标普将金科股份的发行人信用评级从“BB-”下调至“B+”。评级下调的原因是,在过去几个月销售额下降的情况下,金科股份用手头的现金偿还债务后,该公司现在没有足够的流动性空间来消化不利的行业状况。尽管2022年的监管环境对于开发商来说相对良好,但艰难的运营环境可能会继续给公司的销售和利润率带来压力,导致信用指标下降。

为此,金科服务大方的向母公司“输血”:在7月29日,金科服务发布公告称,将向金科股份提供不超过15亿元,年化利率为8.6%的贷款。

公告发出后的首个交易日,金科服务股价应声下挫,8月1日大跌37.37%,创出上市以来最大单日跌幅。

至于二级市场“用脚投票”,市场的担心并不在于这一笔交易是否合规,实际上是对此类物业子公司未来是否要继续补母公司的财务窟窿,以及其更长远的财务独立性产生了疑虑。

8月1日,小摩发布研报称,将金科服务评级由“中性”下调至“减持”,目标价由19.5港元下调至10港元。公司公布向控股股东提供15亿元借款,该行认为市场会对此作出负面反应。

小摩表示,即使有博裕资本作为金科服务战略投资者,似乎也无法阻止这类或被质疑的交易,担心是否未来会出现更多类似的交易,而且借贷并不是第一笔与控股股东的关联交易。

很显然,金科服务此次向母公司借出巨额款项,再次使市场造成物管股的负面情绪升级。8月1日当天,在金科服务带头领跌的情况下,碧桂园服务(06098.HK)、雅生活服务(03319.HK)等不少物管股股价亦随之下挫。

市场的情绪有点崩,那金科服务的基本面有问题吗?

杠杠的基本面

有意思的是,与低迷的股价相比,金科服务的经营状况十分健康,可以用“优异”来进行评分。

我们先看金科服务的市场地位:

连续六年保持西南地区市占率第一;连续六年被中指院评为中国物业服务百强企业综合实力TOP10;获得中指院颁发的2021中国物业服务上市公司市场拓展能力TOP3;获得中指院颁发的2021中国物业服务上市公司社区增值服务能力TOP4;获得中指院颁发的中国物业科技赋能领先企业Top3。

这些成绩,足以证明金科服务是物管行业的尖子生,在业内具备一定的领先优势。

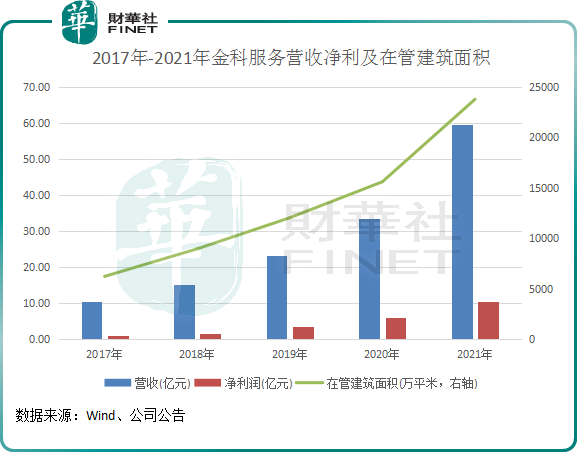

成绩单方面,金科服务营收和净利润逐年快速增长。2021年,其营收和净利润分别达59.68亿元和10.57亿元,2017年-2021年复合年增幅分别高达54.51%及74.5%,相当的优秀。

经营业绩的高增,正是受益于金科服务在管建筑面积的迅猛增长。2021年,金科服务的在管建筑面积达到2.38亿平方米,挤进全国前十,较2017年翻了近三倍。

行业上那些过度依赖母公司“下发”项目才能扩大规模的物管企业,显然面临的不确定风险更大,若母公司新房交付出现大倒退,将严重拖累物管企业的经营业绩。

不同的是,金科服务则属于比较好强的一家企业,自力更生能力并不弱。近些年,依靠“外拓+收并购”,金科服务渐渐脱离了母公司的“怀抱”。

截至2021年12月31日,金科服务合约管理面积共计约3.60亿平方米,独立第三方占比约62.9%,较2020年同期提升6.6个百分点;年内新增合约管理面积约9300万平方米,其中约86.3%来自独立第三方;于2021年12月31日,集团在管面积共计约2.38亿平方米,其中独立第三方占比约57.7%,较2020年同期提升9.1个百分点。

2022年,金科服务外拓能力有望继续提高。公司管理层在此前业绩会上透露,公司2022年在管面积增长目标在1亿平方米以上,而新增管理面积中5000万平方米以上来自外部直拓,4000万平方米来自收并购,大约1000万平方米来自地产交付。

以上是金科服务在物业管理这块“老本行”的成绩,在业务延伸方面,金科服务也在大力进行探索。

按业务划分,金科服务有空间物业服务、社区增值服务(家庭生活、园区经营和家居换新等服务)、本地生活服务(餐食、餐食供应链、酒店管理)和数智科技服务(智能设计、智慧案场等服务),呈现出多业态、多元化的发展态势。

当下,国内多业态物业管理发展刚处于起步阶段,是迎合消费升级趋势而演进的。从服务视角介入城市和生活,渗透更广泛的空间场景,物管企业将有“矿”可挖。

金科服务的多业态转型虽然规模不大,但有所成效。

2021年,公司社区增值服务收入约为14.95亿元,同比飙升566.1%;本地生活服务收入4.74亿元,同比增长121.7%;数智科技服务收入9950万元,同比增长108.6%。该三块业务2021年的收入比重已达到34.6%,非物业管理业务板块收入比重的上升,有利于企业增强抗风险能力,抵消地产行业变动带来的不利影响,从而提升企业的估值。

行业机会大于风险

物业管理与人们的生活息息相关,碧桂园服务首席财务官黄鹏近日表示:物管百年之后还在,但是服务或者企业模式或会改变。

黄鹏的观点,言外之意便是通过创造社会价值,可以从物管市场中挖掘出更多的增长机会。

不可否认,目前物管赛道依然是一条好赛道,长期看发展前景并不赖。这主要体现在以下方面:

一、相较于重资产且举债高的地产行业,物管行业属于轻资产行业,现金流稳定,无需举债经营,只要不乱来,暴雷的概率极小。

以金科服务为例,过去每年的资本性支出均不超过亿,而每年有数亿的经营活动现金流量;同时,金科服务现金流充裕,2021年底现金及现金等价物达49.22亿元,可支撑公司探索新业态。

二、政策支持。地产受政策影响极大,但物管行业更多的是受政策的扶持,“社区+物业+养老”模式是政策推进的大方向。因此,物管行业的政策潜在风险极低,相反长期将受益于政策的推动。

三、美好生活是人们的追求,正促进物管市场正走向稳增长、多元化服务的道路上。行业参与者通过拓宽物业服务的边界,将整个城市看作一个大的物业社区进行运营和管理,丰富人们的生活以及提升生活质量,有利于挖掘出更大的市场。

据国海证券测算,2030年,预计全国物业管理总体市场规模达2.13万亿元,较2020年增长近87%。

四、对于头部企业来说,市场集中度的提升将带来重大历史契机。在当前面临复杂营商环境的大背景以及基层治理框架约束下,中金公司认为未来物业行业将整体向专业化、市场化发展,物业企业基础服务盈利能力也将稳步向均值回归。

可以预见,未来物业行业的收并购将持续进行,行业整合加速,行业集中度将进一步提升。

回到金科服务,短期内,公司或会继续受到整个市场的负面情绪,以及公司“输血”母公司带来的市场反应所影响,估值提升有难度。

但从公司基本面和行业中长期发展前景看,金科服务的未来有着不少的想象空间。毕竟,金科服务是物管行业的头部企业,综合竞争力不弱,在市场集中度不断提升的背景下,强者恒强本色有望进一步凸显。

我们还需要耐心等等金科服务的价值回归。

作者|遥远

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?