热门资讯> 正文

美联储再次加息75个基点!美股狂欢,纳指飙升4%

2022-07-28 07:06

美联储再次加息75个基点

北京时间周四凌晨2点,美联储联邦公开市场委员会如期发布最新的利率决议。与市场预期一致,本次会议继续加息75个基点,将联邦基金利率区间上调至2.25%-2.50%,并将延续此前既定的缩表进程。这是美联储今年以来的第4次加息,这会是本轮加息周期的最后一击吗?

根据今年5月定下的方案,美联储从6月1日开始最初每月最多缩减300亿美元的美债,和175亿美元的机构抵押支持证券(MBS)。从9月开始,这两项资产的每月缩表上限将翻倍至600亿美元和350亿美元。

由于7月决议大致延续既定的政策步伐,所以在措辞上与6月决议的差别并不大。只有在开头的经济状况描述中,美联储将6月的“整体经济活动似乎较一季度下行后反弹”改成了“近期指标显示支出和生产都出现疲软”,但继续强调劳动力市场的强劲。此外,美联储依然将俄乌冲突视作通胀和全球经济走向的额外压力,并继续强烈承诺将通胀拉回2%的政策目标。

在六月决议中唯一投下反对票的堪萨斯城联储主席乔治(Esther George)也在今天投出赞成票,所以这份决议获得所有票委的赞同。

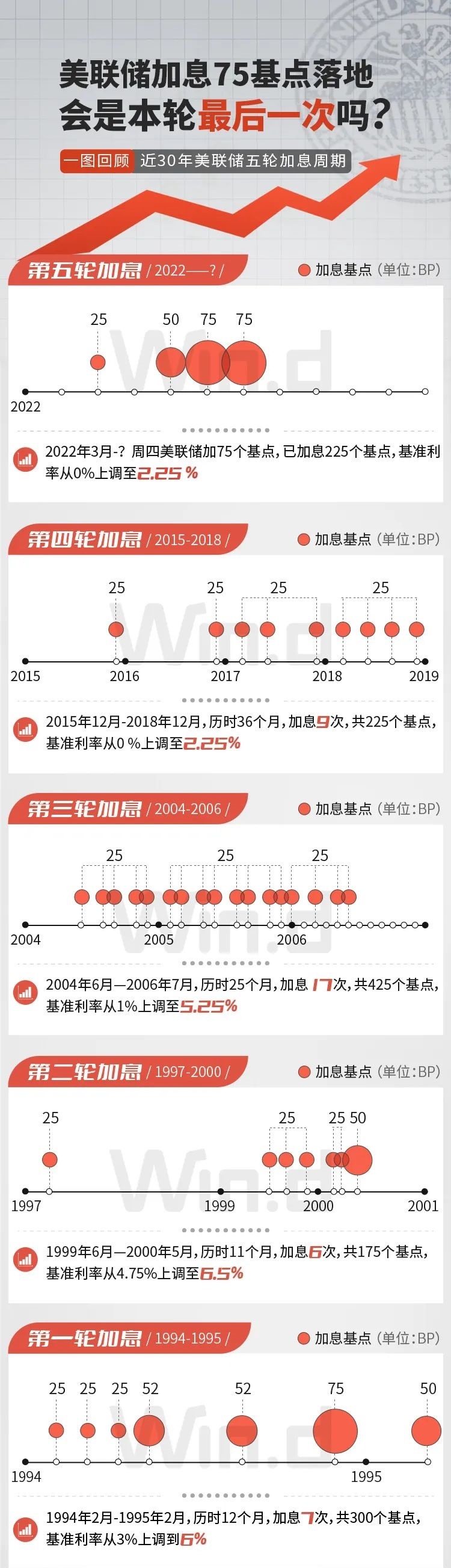

连续四次FOMC会议加息后,美联储在短短五个月的时间里已经走完等同2015-2018年加息的步伐。然而在美国通胀继续处于四十年高位的背景下,美联储势必将在接下来的会议中继续加息,只不过节奏可能会稍稍放缓一些。

根据CME集团的期权定价测算,美联储的加息步伐将至少延续至明年初,期间还有接近100个基点的加息空间。在美联储触及“中性利率”后,目前市场对9月会议加息的主流预期继续押在50个基点上。

虽然美联储主席鲍威尔在发布会上并没有像之前那样直白地给出后续指引,但光是提到“后续加息速度可能放缓”,就足以引发美股多头狂欢。但整体来说,鲍威尔依然强调后续加息步骤仍要取决于数据,并没有排除继续大幅加息的可能性。

鲍威尔谈及放缓加息可能

美联储主席鲍威尔在随后的新闻发布会上表示,另一次非同寻常的大幅加息将取决于数据,在某个时间点放慢加息节奏可能会是适宜的、但尚未决定何时开始放慢加息步伐,必要时将毫不迟疑地采取更大幅度的行动。

鲍威尔称,目前美国就业增长,工资也强劲增长,这与经济衰退的表现不一致。但总体而言,GDP数据确实有大幅修正的趋势。他不认为美国必须要经历经济衰退,但软着陆的可能性明显缩小了。

鲍威尔称,美联储正在迅速采取行动,以降低通胀,“有必要”将通胀压低至2.0%;美国经济富有弹性,但劳动力市场极度紧张,通胀过高。官员们将在每次会议上逐次制定货币政策,而不是就下次利率调整幅度提供明确指引。

机构评美联储主席鲍威尔讲话:根据数据做决定和最终放缓加息步伐这种表述让市场似乎倾向于认为美联储偏向鸽派。

美联储OIS掉期交易显示,12月联邦基金利率将达到3.4%,2022年剩余时间将累计加息107个基点。与FOMC声明前基本一致。

美股大涨,纳指涨超4%,美债收益率与美元下跌

受鲍威尔讲话提振,美国三大股指全线收涨,道指涨1.37%,标普500指数涨2.62%,纳指涨4.06%。微软涨6.69%,赛富时涨5.6%,领涨道指。万得美国TAMAMA科技指数涨5.56%,谷歌涨7.66%,特斯拉涨6.17%。

COMEX黄金期货收涨0.86%报1732.4美元/盎司,COMEX白银期货收涨2.72%报19.04美元/盎司。

国际油价集体上涨,美油9月合约涨3.31%报98.12美元/桶,布油10月合约涨2.89%报102.33美元/桶。

美债收益率多数下跌,2年期美债收益率跌5.5个基点报3.008%,3年期美债收益率跌5.7个基点报2.955%,5年期美债收益率跌6.1个基点报2.849%,10年期美债收益率跌2.2个基点报2.791%。

美元指数大跌0.7%报106.4861,非美货币集体上涨,欧元兑美元涨0.83%报1.0202,英镑兑美元涨1.05%报1.2154,澳元兑美元涨0.82%报0.6995,美元兑日元跌0.25%报136.6105,美元兑加元跌0.49%报1.2821,美元兑瑞郎跌0.31%报0.96,离岸人民币兑美元涨234个基点报6.7445。

机构观点

投资者现在关注美联储是否会在9月的下次会议上放慢加息速度,或者强劲的物价上涨压力是否会迫使美联储继续以超常力度加息。与交易的乐观反应不同,分析似乎认为后者的可能性更大。

前纽约联储主席杜德利称,我们在市场上看到的只是一种“缓解性反弹”,因为“风险事件已经结束”。他对美联储终端利率的估计是“4%左右”。他表示,市场的上行空间在很大程度上受到一个事实的限制,那就是美联储需要收紧金融环境,才能导致劳动力市场出现疲软,而现在并没有出现疲软。

道明证券大宗商品主管Bart Melek表示:

“黄金抛售压力将持续一段时间,尽管幅度不大,金价将跌破1700美元。美联储在2023年下半年之前不太可能改变其鹰派立场,这意味着现在看多黄金还为时过早。黄金很有可能会再出现一次下跌。”

分析师评论认为,FOMC在7月会议上一致决定将利率提高75个基点,这发出了一个明确的信息:美联储距离宣布战胜通胀还差得远。尽管许多人担心美国经济在衰退边缘摇摇欲坠,但美联储官员似乎认为玻璃杯里的水是半满的,强劲的就业市场让美国经济能够承受快速收紧货币政策的压力。分析师认为,美联储不太可能像市场目前预期的那样在今年晚些时候暂停加息。

还有机构评论称,这份有关就业市场的声明表明,美联储现在只需要解决通胀问题,而不需要平衡增长风险。一些人指出,最近初请失业金人数的上升表明劳动力市场正在恶化。但SGH宏观顾问公司的首席美国经济学家指出,这可能是由于季节性调整。当季节性因素消退时,未来几周发生的数据将提供更多信息。在就业市场明显放缓之前,美联储继续收紧政策相对容易。

Alpine Woods Capital投资组合经理Sarah Hunt也强调了就业数据的重要性。他表示,美联储看到了劳动力市场的疲软,但也看到了高通胀数据,因此情况非常复杂,因为“强劲的劳动力市场”一直是美联储加快加息的理由。劳动力市场放缓可能是美联储希望看到的一些迹象,但美联储也不希望情况变得太严重。

Cresset Capital首席投资官Jack Ablin则称:

“投资者相信鲍威尔和美联储的货币举措将压低通胀。食品和能源价格下跌是通胀在6月和7月见顶的证据。虽然今天所有的目光都将聚焦于美联储,但真正的表演将在8月10日美国通胀数据公布时开始。我们和市场都在押注一个更弱的数字。”

推荐文章

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

财报大跌背后:微软正在进行一场昂贵但精准的“利润置换”

港股IPO持续火热!下周6股排队上市,“A+H”占比一半

港股周报 | “AI红包大战”厮杀!腾讯周内暴跌近10%、阿里重挫8%,南下资金出手560亿港元大举抄底