热门资讯> 正文

美股何时见底?警惕经济衰退和盈利悬崖

2022-07-27 12:40

本文来自:张忆东

投资要点

一、回顾:今年 1 月底推演美国经济“衰退换通胀”、美股重演 2018 年 4 季度,4-5 月判断美股“夏日寒流”。(详参 0125《美股短期底和中期底预测及美股波动对中国股市影响》、0420《夏日寒流是长期投资的机遇》、0510《Yesterday once more 美股重现“2018 年四季度”,也许更糟!》)

二、宏观展望:“滞胀”走向衰退是基础情形,软着陆是小概率情形

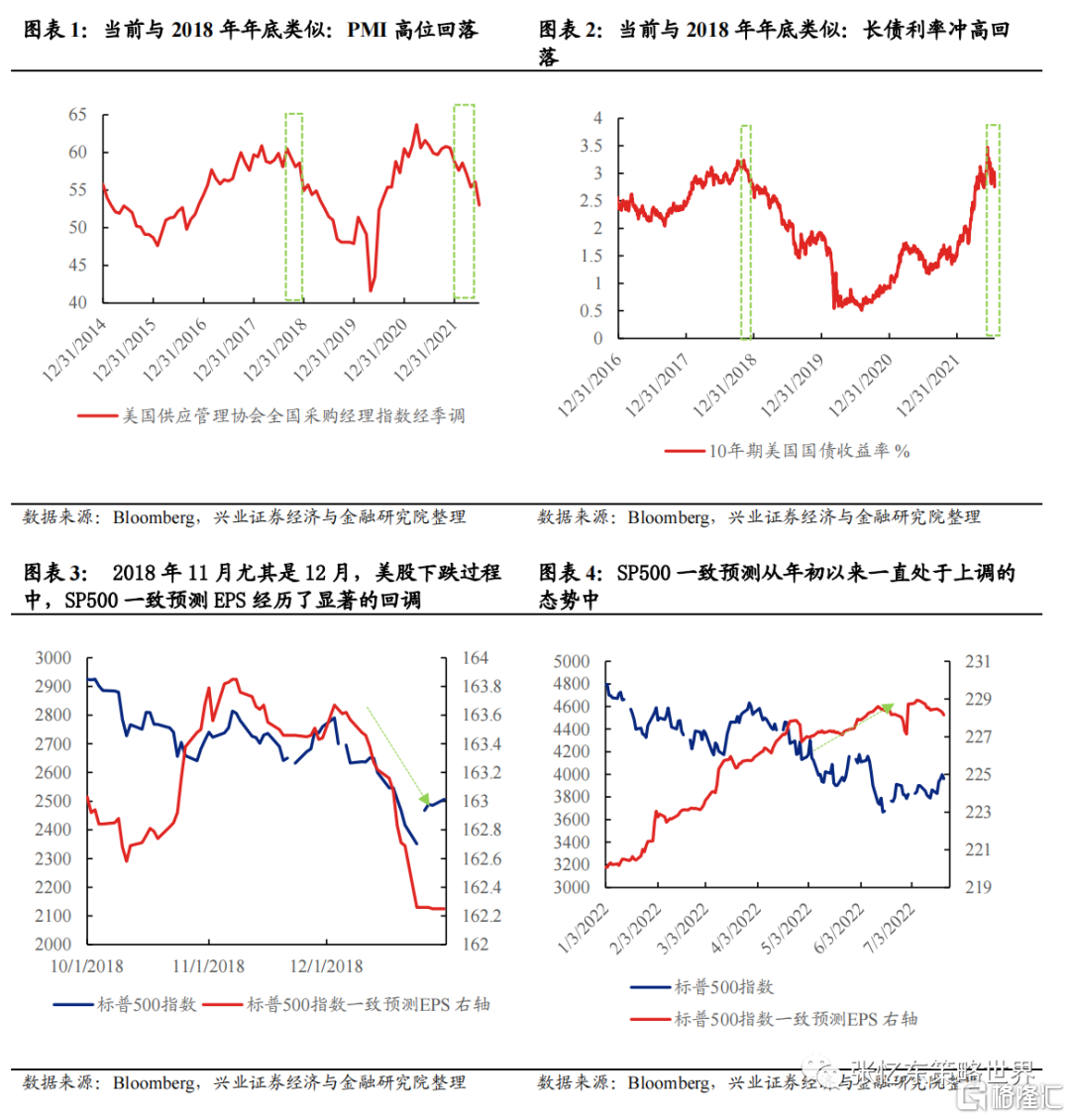

——美股的窘境:前期调整主因是杀估值,投资时钟仍在“滞胀”期——比 2018年年底更糟。当前相比 2018 年年底,都经历加息周期下的杀估值,经济压力开始加大之际,长债利率呈现回落迹象。但不同之处在于,当前市场并未明显杀盈利——盈利预测依然处于上调的态势,且通胀压力更大,联储更鹰。

——美国经济更有可能走向衰退,而非软着陆

• 周期视角下审视衰退,当下已具备历史往复上演、最终走向衰退情形的要素:产出空间接近潜在上限,劳动力成本上升,油价飙升,联储收紧。

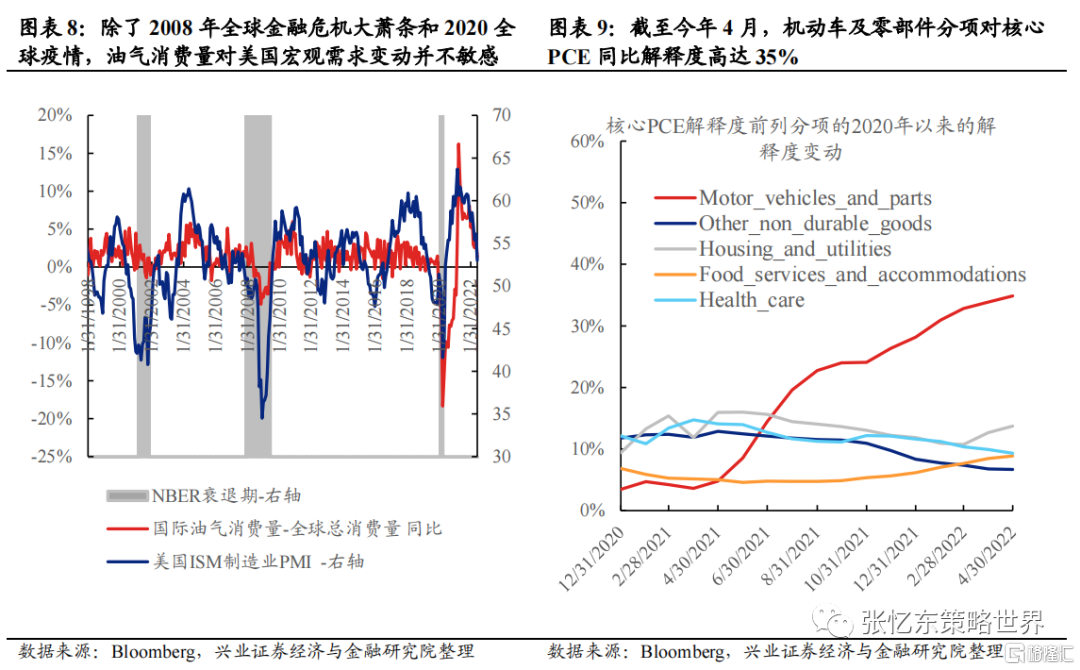

• 再次重申年初演绎情形,衰退换通胀,实为政策窘境。通胀失控已让联储信用动摇,2%的通胀目标需要捍卫,但奈何通胀供给因素依然突出——90 年代末以来的经验是,除了衰退,原油消费量对于美国需求变动并不敏感;影响核心通胀超 1/3 的机动车及零部件分项主要还是掣肘于缺芯,缓解料不会太快(详参 20220628《动荡的世界,复苏的赢家》)。

——美欧“滞胀”阶段加息周期,欧债危机灰犀牛仍需警惕,特别是共振风险

• 相比 2011 年欧债危机期间,当前欧洲经济环境没有更好,但债务压力更大。

• 虽然当前欧央行对欧债风险把控更为前瞻——7月欧央行议息会议设立 TPI(保护传导工具),但高通胀下货币政策空间不及 2011 年,加息 50bp 以及后续潜在的利率政策收紧将加大欧元区特别是部分南欧经济体偿债压力,欧央行不是美联储,其面临的是“散装”的欧元区,道德风险或依旧是道坎。

三、微观展望:最终走向衰退情形下,美股将从“盈利泡沫”走向“盈利悬崖”

——当前美股的“盈利泡沫”。1)历史长周期验证的规律,两因素可作为美股盈利分析的有效切入点:美国商品消费对应收入端,劳动力成本对应成本端。2)疫情以来,美国企业受益于财政补贴下居民商品消费带来收入大幅提升的同时,而无需支付过高的劳动力成本,从而带来“盈利泡沫”——美国上市公司利润/GDP 已经大幅超过常态化峰值水平。

——“盈利泡沫”破灭后,还将面临衰退情形下的“盈利悬崖”。

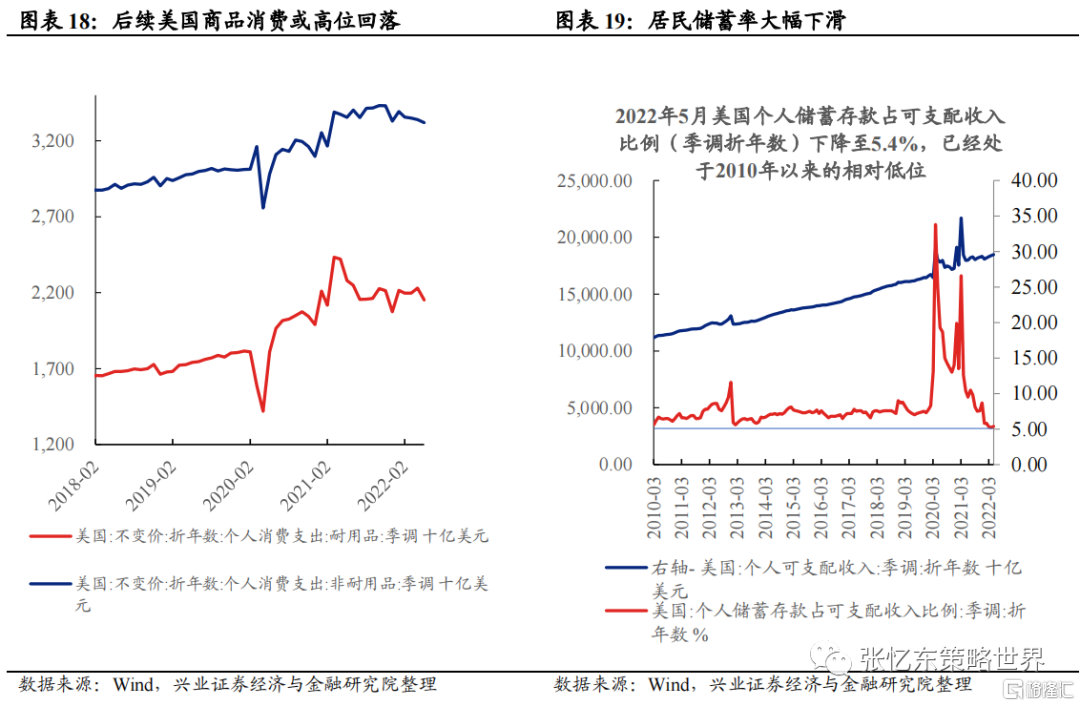

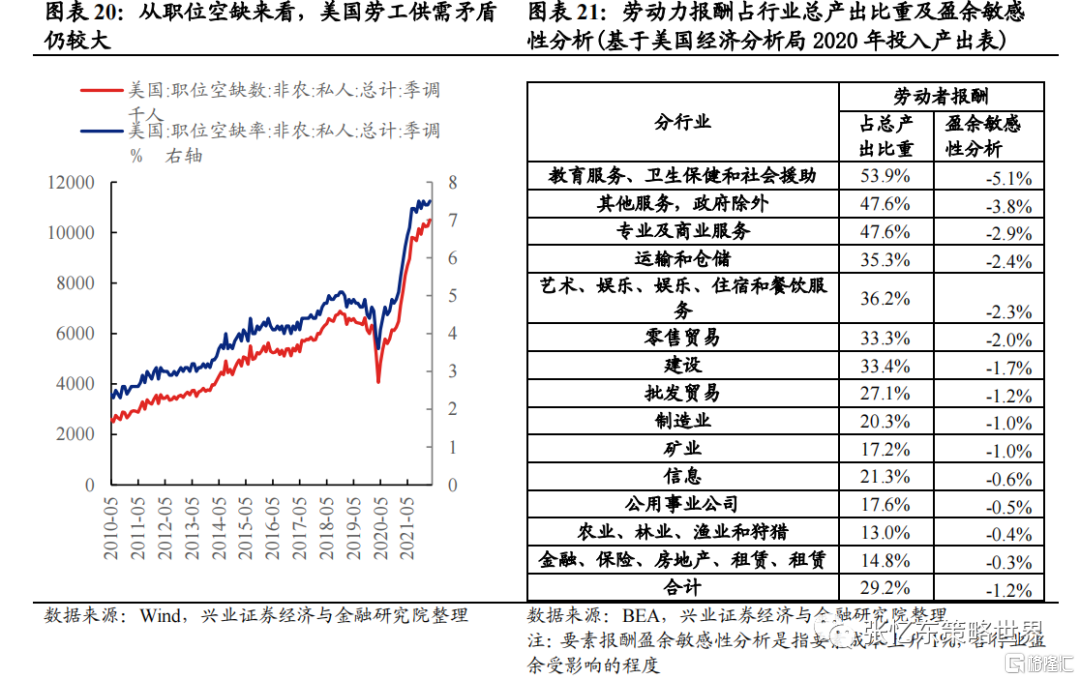

• 后续有望看到,居民储蓄压缩后的商品消费高位回落,劳动力成本正增长,叠加原材料成本居高、金融条件收紧带来的融资成本增加、回购动能弱化,“盈利泡沫”将破灭——未来数次财报见证美股盈利环比负增长是大概率。

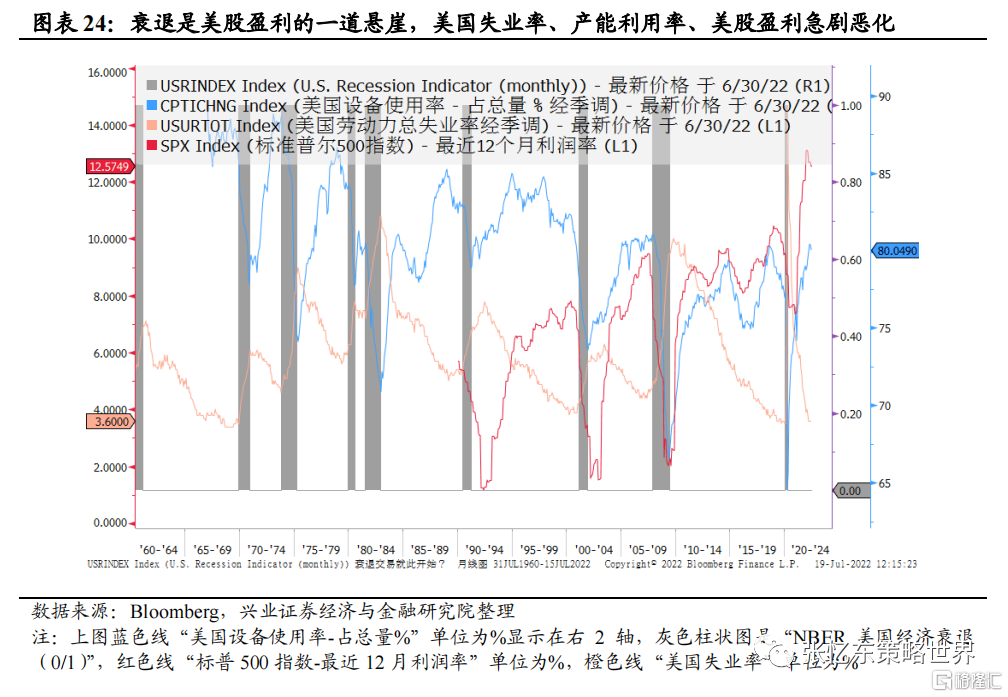

• 以史为鉴,在 NBER 标准的美国衰退期,美股可能出现“盈利悬崖”——美国失业率、产能利用率、美股利润率急剧恶化。

——若欧债危机灰犀牛奔袭,美股盈利也有冲击。美股海外营收占比高,一方面,欧洲经济压力、债务风险将直接使得美股公司相应部分的营收回落;另一方面,欧洲经济形势恶化下的强美元也将边际侵蚀外币计价的营收。

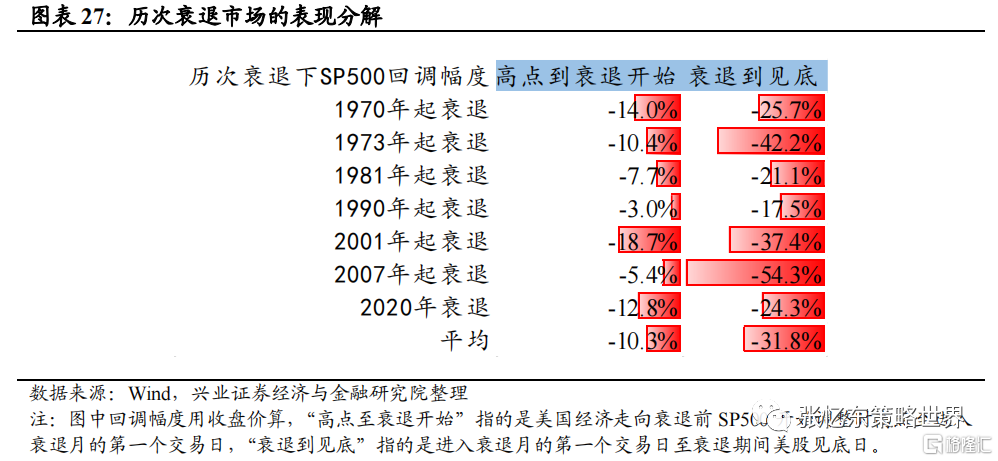

四、美股展望:经济衰退的风险不除,美股难言反转,见底大约在年底

——对比历次衰退熊市,当前美股调整时长和幅度均不充分。本轮美股虽已步入熊市且调整幅度已超过历次衰退熊市情形下高点至衰退前的跌幅,但历史上衰退熊市的主跌浪往往处于衰退发生期间——70 年代以来平均来看,SP500 衰退前-10.3%、衰退到见底-31.8%。此外,衰退熊市的调整时长平均一年以上。

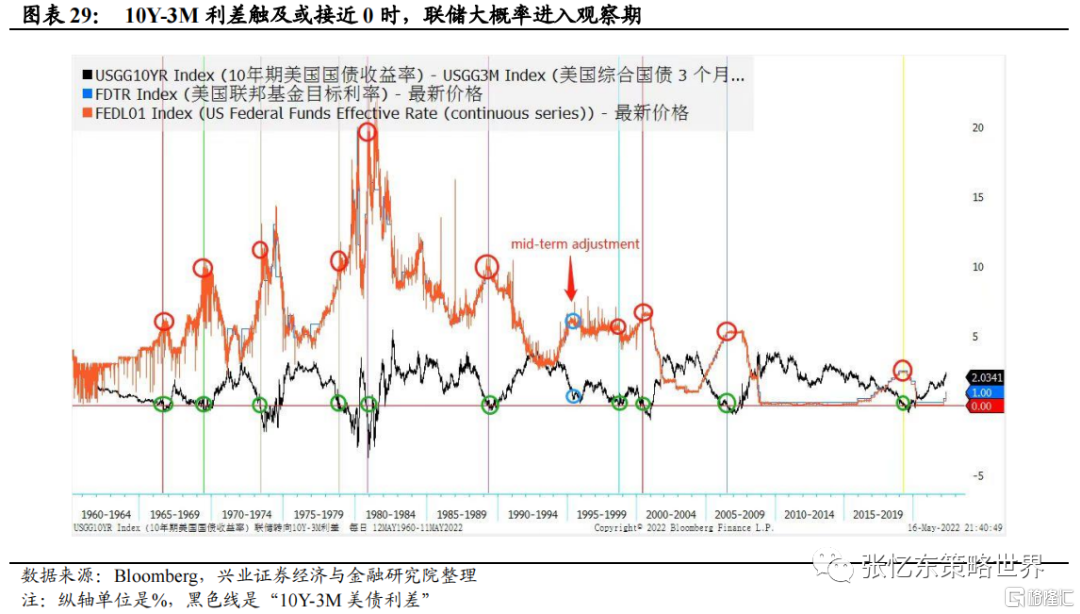

——今年年底,有望迎来联储的观察期,也是美股的关键窗口期

年底 10Y-3M 美债利差将迎来倒挂,以史为鉴,联储将进入观察期。

小概率情形软着陆:美股在经历“盈利泡沫”压缩后,当确认通胀预期朝着目标改善、经济下行可控,年底前后、甚至更早,市场可确认底部。

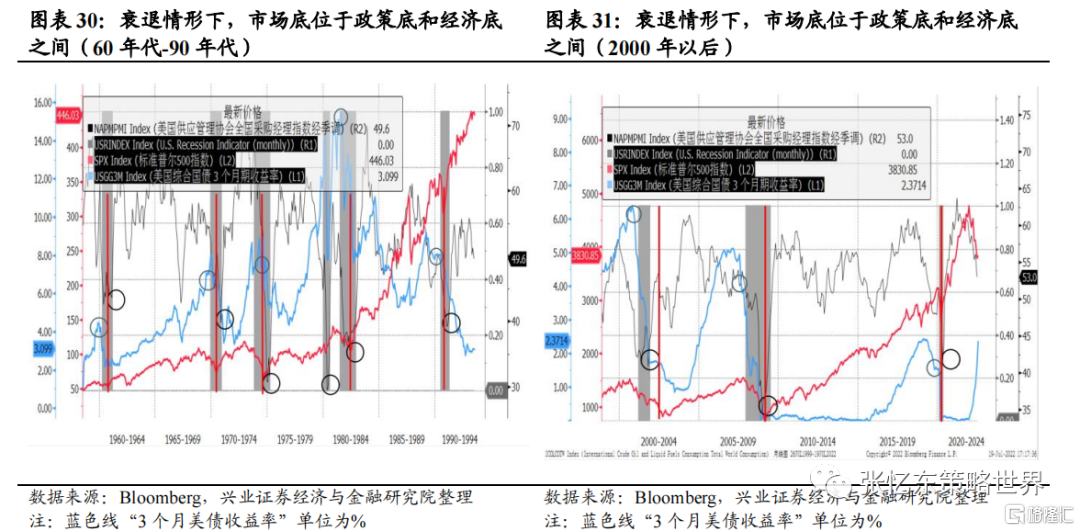

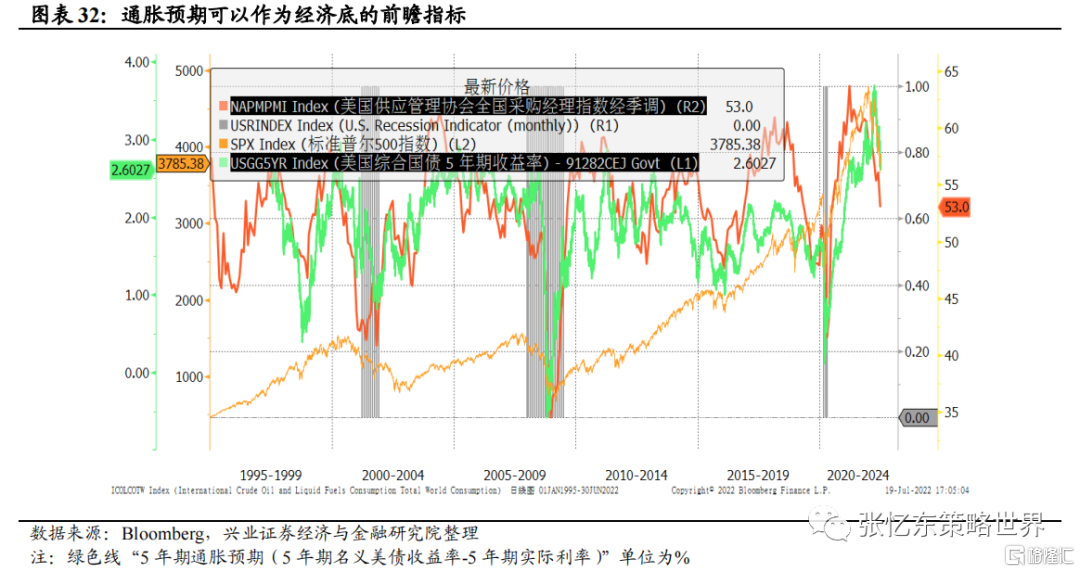

基础情形衰退:面临“盈利悬崖”,市场底至少要等联储降息。复盘 60 年代以来的衰退熊市,市场底部往往发生在联储降息之后,PMI 触底回升之前,TIPS 隐含通胀预期均可作为经济底的前瞻指标。

风险提示:全球经济增速下行;中、美货币政策不达预期;大国博弈风险

报告正文

1、今年 1 月底推演美国经济“衰退换通胀”、美股重演 2018年 4 季度,4-5 月判断美股“夏日寒流”

1 月 25 日《美股短期底和中期底预测及美股波动对中国股市影响》中期展望——基于“联储政策路径情景”分析美股的中期波动路径。如果高通胀持续性超预期,联储压通胀引发经济阶段性失速,美股中期将重演 2018 年四季度式下跌甚至更糟,该预期结束后美股才有趋势性机会。

4 月 20 日《夏日寒流是长期投资的机遇》指出“美股投资时钟转向滞胀”、“美股中期风险未完,2 季度后期或恶化”。

5 月 10 日《Yesterday once more 美股重现“2018 年四季度”,也许更糟!》提出:“美股的中期风险或将在 5-7 月集中释放”。

6 月 28 日《动荡的世界,复苏的赢家》提出“美国经济 2023 年步入衰退的预期阴影下,今年下半年美股较难摆脱熊市区间”。

2、宏观展望:“滞胀”走向衰退是基础情形,软着陆是小概率情形

2.1、美股的窘境:前期调整主因是杀估值,投资时钟仍在“滞胀”期——比 2018 年年底更糟

当前相比 2018 年年底,都经历加息周期下的杀估值,经济压力开始加大之际,长债利率呈现回落迹象。但不同之处在于,当前市场并未明显杀盈利——盈利预测依然处于上调的态势,且通胀压力更大,联储更鹰

与当前类似的情形是,2018 年 4 季度都看到一段联储预期鹰派程度超预期引发长债利率大幅走高杀估值,但之后经济高位回落,PMI 从 10 月的 58.1 大幅下降到 12 月 54.9%,引发长债利率进入一段冲高回落——10 年期美债收益率从 11 月初的 3.2%下行至 12 月底的 2.7%。

不同的是,我们看到,2018 年 11 月尤其是 12 月,在美股下跌过程中,SP500一致预测 EPS 经历了显著的回调。而当前,SP500 一致预测从年初以来一直处于上调的态势中。

2.2、美国经济更有可能走向衰退,而非软着陆

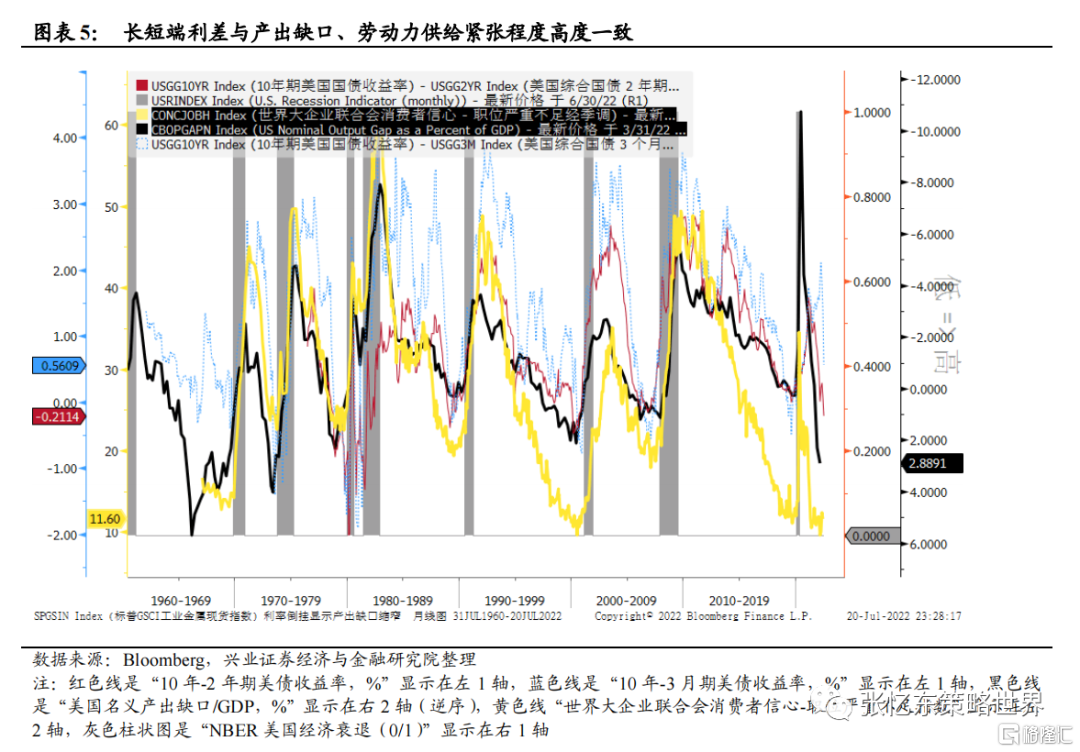

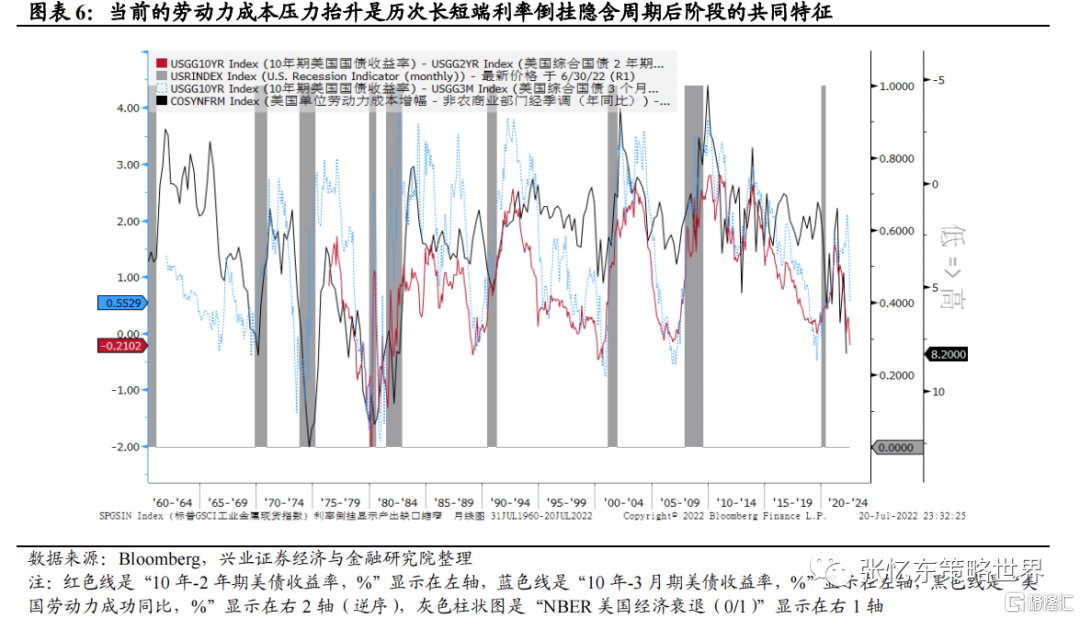

周期视角下审视衰退——应作为基础情形对待。当下已具备历史往复上演、最终走向衰退情形的要素:产出空间接近潜在上限,劳动力成本上升,油价飙升,联储收紧。

长短端利率倒挂的背后是周期后阶段,产出缺口缩窄,劳动力成本压力继续增大。我们看到,10Y-2M 或 10Y-3M 期限利差与名义 GDP 缺口/潜在GDP、美国劳动力严重不足程度走势高度一致。同时,当前的劳动力成本压力抬升是历次周期后阶段的共同特征。

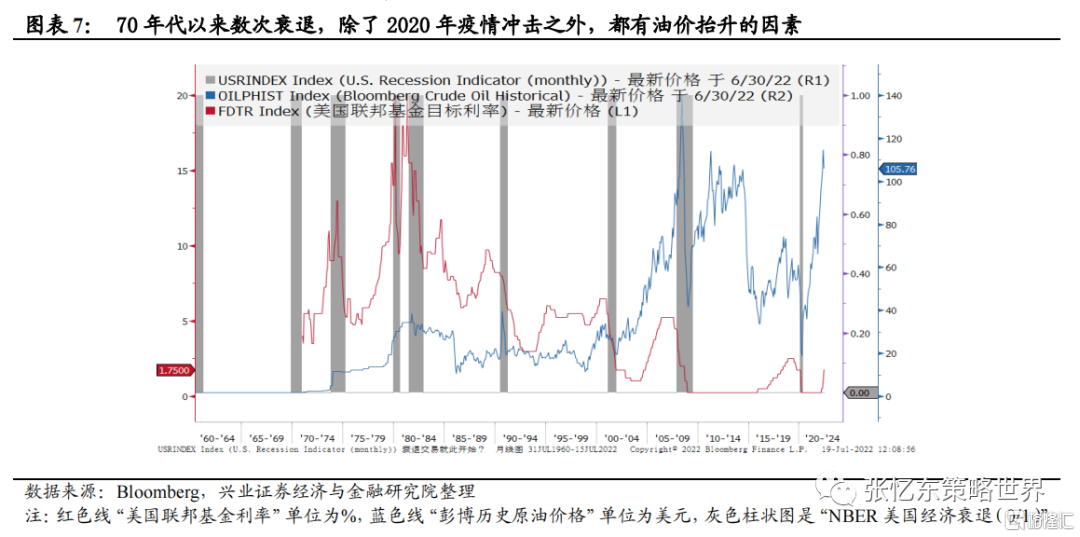

细数 70 年代以来数次衰退,除了 2020 年疫情冲击之外,都有油价抬升的因素——70 年代两次石油危机,1990 年海湾战争、2000 年油价攀升、2018 年油价冲高 140 美元。

历史往复重演的走向衰退规律是:周期后阶段,在需求空间不足、劳动力成本抬升企业使得盈利动能回落之时,再遭油价成本冲击,而联储不得不因为油价带来的通胀压力施以更大的政策收紧,来打压需求和提高融资成本。

再次重申年初演绎情形,衰退换通胀,实为政策窘境。通胀失控已让联储信用动摇,2%的通胀目标需要捍卫,但奈何通胀供给因素依然突出——90 年代末以来的经验是,除了衰退,原油消费量对于美国总需求的变动并不敏感;影响核心通胀超 1/3 的机动车及零部件分项主要还是掣肘于缺芯,缓解料不会太快。(详参20220628《动荡的世界,复苏的赢家》)

2.3、美欧“滞胀”阶段加息周期,欧债危机灰犀牛仍需警惕,特别是共振风险

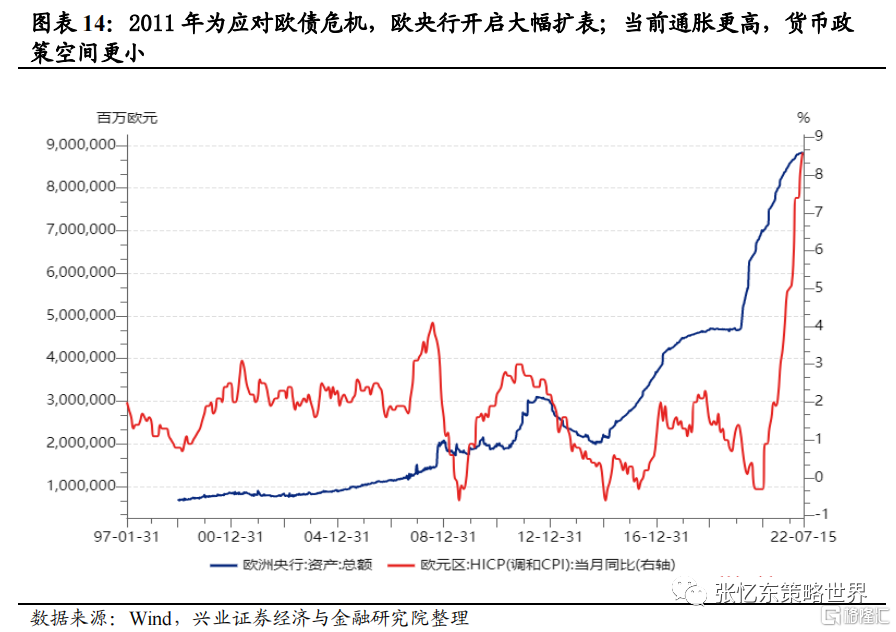

相比 2011 年欧债危机期间,当前欧洲经济环境没有更好,但债务压力更大。

当前的经济环境或不比欧洲危机期间好。当前 CEIC 欧洲经济领先指数跌落至历史低位,低于 2011 年间欧债危机;近期欧洲贸易差额大幅转负,比 2011 年间欧债危机更糟糕。

相比欧债危机期间,当前债务压力更大。欧洲国家的债务杠杆率整体已经高于欧债危机期间。

虽然当前欧央行对于欧债风险的把控更为前瞻——7 月欧央行议息会议设立 TPI(保护传导工具),但在高通胀压力下,货币政策空间不及 2011 年,加息 50bp 以及后续的潜在的利率政策收紧将加大欧元区经济体特别是部分南欧国家的偿债压力——全球负利率债券规模随着美欧央行收紧,从 2021 年 12 月 31 日的 11.3 万亿美元下降至截至 2022 年 7 月 22 日的仅 2.4 万亿美元。欧央行不是美联储,其面临的是“散装”的欧元区,道德风险或依旧是道坎。

3、最终走向衰退情形下的微观分析:美股将从“盈利泡沫”走向“盈利悬崖”

3.1、当前美股的“盈利泡沫”

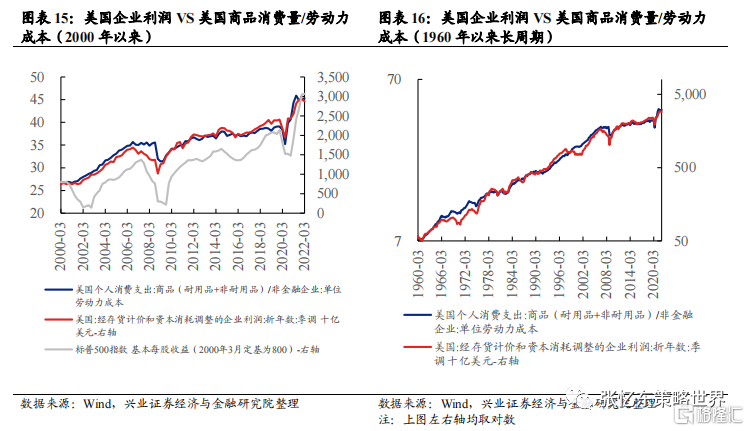

历史长周期验证的规律,两因素可作为美股盈利分析的有效切入点:美国商品消费对应收入端,劳动力成本对应成本端。我们看到,不论是短周期还是自有记录的 60 年代以来长周期,美国商品消费/单位劳动成本走势与美国整体企业利润高度一致,与有样本以来的标普 500 EPS 走势也高度拟合。

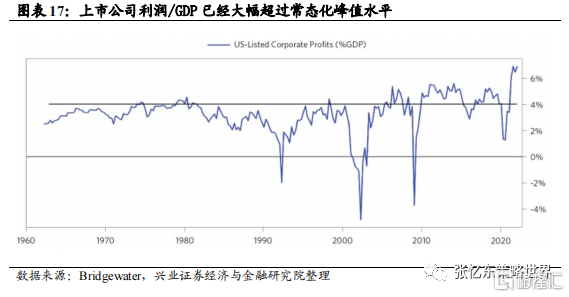

疫情以来,美国企业受益于财政补贴下居民商品消费带来收入大幅提升的同时,而无需支付过高的劳动力成本,从而带来“盈利膨胀”——美国上市公司利润/GDP已经大幅超过常态化峰值水平。

3.2、“盈利泡沫”破灭后,还将面临衰退情形下的“盈利悬崖”

后续有望看到,居民储蓄压缩后的商品消费高位回落,劳动力成本正增长,叠加原材料成本居高、金融条件收紧带来的融资成本增加、回购动能弱化,“盈利泡沫”将破灭——未来数次财报见证美股盈利环比负增长是大概率。

储蓄率回落指向商品消费将高位回落。2022 年 5 月美国个人储蓄存款占可支配收入比例下降至 5.4%,已经处于 2010 年以来的相对低位。

预计能源/原材料、物流成本下半年仍将维持在高位水平。1)俄乌冲突对大宗品的供给影响仍在持续,下半年美股公司原材料成本持续承压;2)供应链及物流压力问题仍存在——美国制造业、非制造业 PMI 供应商交付指数依然居高。

预计劳动力成本压力可能还会提升。根据美国经济分析局(BEA)2020 年投入产出表,我们测算出劳动者报酬占美国总产出1的比重接近 30%,其中,零售贸易、餐饮服务、运输仓储等行业劳动力报酬占总产出比重更高。

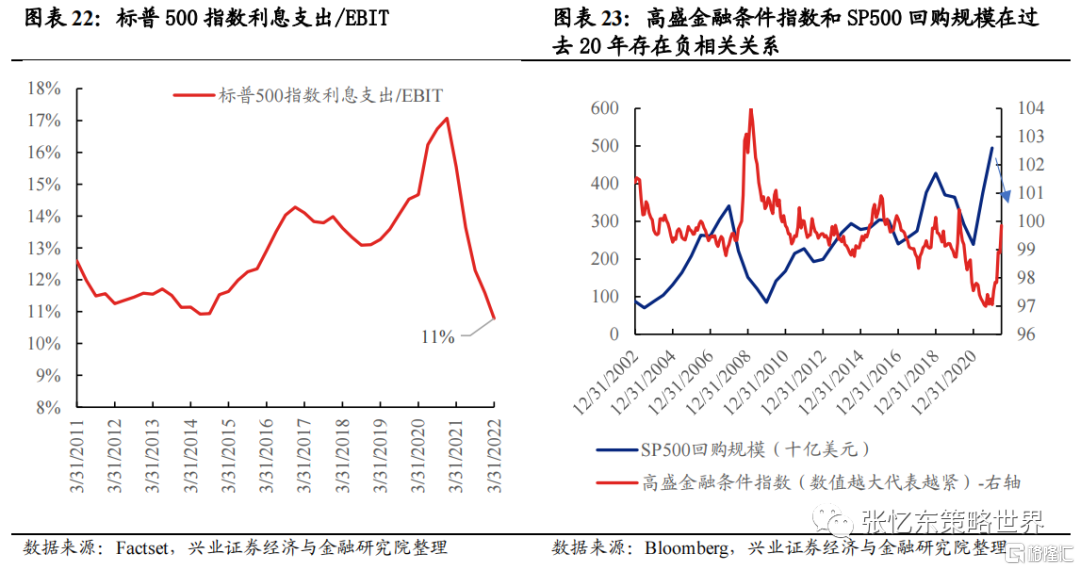

预计美股融资成本将随着金融条件收紧而从低位抬升。截至2022年一季度,标普 500 指数成分股利息支出占 EBIT 的比重仅 11%,处于历史极低水平。

随着美联储加息、金融条件收紧,下半年美股回购动能将趋弱,而回购是过去多年推动美股行情的重要动力。在低利率环境中,大量的美股上市公司通过发债进而回购股份,从而提高 EPS。2021 年下半年,美国金融条件宽松程度创下过去 20年之最,SP500 成分股回购规模也达到创纪录的 4950 亿美元。

以史为鉴,在 NBER 标准的美国衰退期,美股可能出现“盈利悬崖”——美国企业面临供给的急剧出清、盈利的急剧恶化。60 年代以来,历次衰退美国的产能利用率剧烈下滑、失业率大幅抬升;从有记录样本来看,1990 年、2000 年、2008 年、2020 年这四次衰退,不论“深衰退”,还是“浅衰退”,SP500 利润率均面临陡然下降。

3.3、若欧债危机灰犀牛奔袭,美股盈利也有冲击

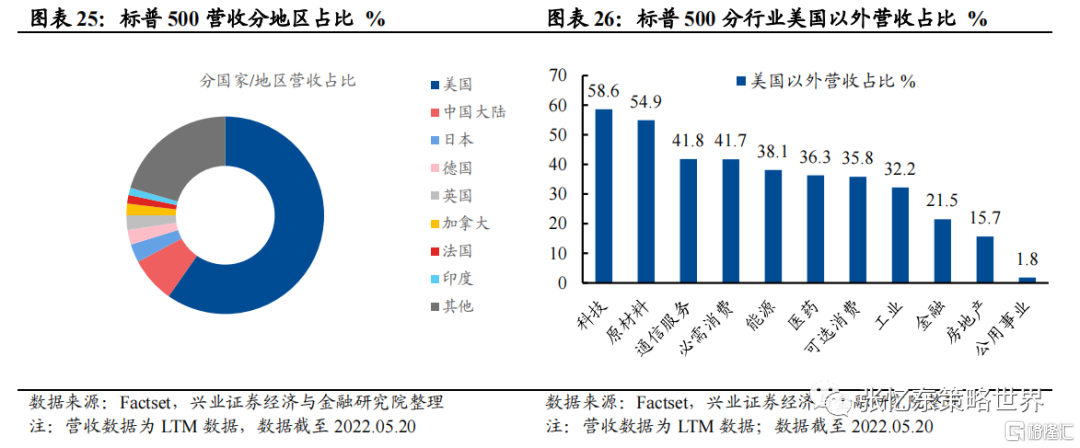

美股海外营收占比高,一方面,欧洲经济压力、债务风险将直接使得美股公司相应部分的营收回落。另一方面,欧洲经济形势恶化下的强美元也将边际侵蚀外币计价的营收。截至 2022 年 Q1,标普 500 成分公司 TTM 海外营收占比达 40%,其中欧元区的德国+法国合计占比高达 3.8%,加上非欧元区的英国合计占比高达6.4%,整体欧洲或者欧元区占比更高。

4、美股展望:经济衰退的风险不除,美股难言反转,见底大约在年底

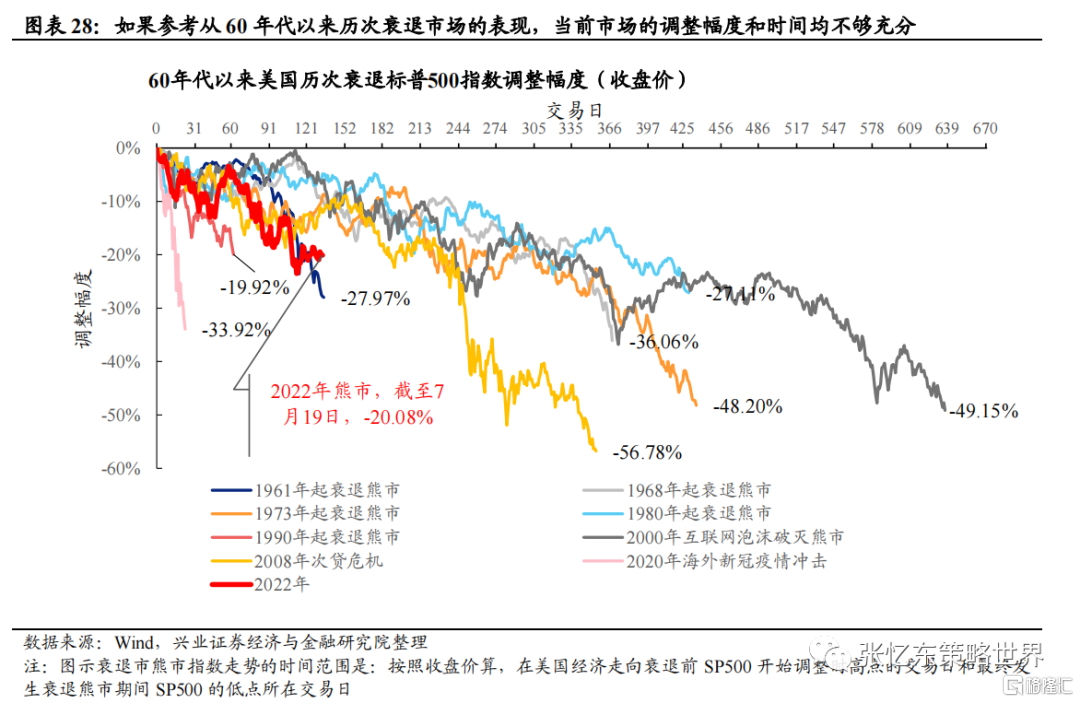

4.1、对比历次衰退熊,当前美股调整的时长和幅度均不充分

本轮美股虽已步入熊市且调整幅度已超过历次衰退熊市情形下高点至衰退前的跌幅,但历史上衰退熊市的主跌浪往往处于衰退发生期间。1970 年以来的最终走向衰退的美股回调中,按照收盘价算,调整前的高点到衰退前 SP500 平均下跌幅度为 10.3%,衰退到见底 SP500 平均下跌幅度为 31.8%。

盈利回落-企业收缩-衰退出清过程并未一蹴而就,每一轮衰退市熊市的调整时长平均维持一年以上。上世纪 60 年代以来历次美国经济最终走向衰退情形下的美股熊市平均持续 306 个交易日。

4.2、今年年底,有望迎来联储的观察期,也是美股的关键窗口期

年底 10Y-3M 美债利差将迎来倒挂,以史为鉴,联储将进入观察期。60 年代以来,10Y-3M 美债利差触及或接近 0 时,几乎无一例外,联储的加息周期将进入一段观察期,即便是 70 年代也存在“等一等”的情况。

小概率情形软着陆:美股在经历“盈利泡沫”压缩后,当确认通胀预期朝着目标改善、经济下行可控,年底前后、甚至更早,市场可确认底部。

基础情形衰退:面临“盈利悬崖”,市场底至少要等联储降息。复盘 60 年代以来的衰退熊市,市场底部往往发生在联储降息之后,PMI 触底回升之前,TIPS 隐含通胀预期均可作为经济底的前瞻指标。

5、风险提示

全球经济增速下行、中、美货币政策不达预期、大国博弈风险

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。

推荐文章

资金复盘 | 北水净买入港股超48亿港元,逾7亿港元抢筹腾讯

华盛早报 | “AI威胁”波及华尔街!财富管理公司全线暴跌;豆包官宣“参战”!春节AI红包战愈演愈烈

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

港股IPO持续火热!下周6股排队上市,“A+H”占比一半